遺産相続の中に不動産が含まれているともめるケースが多いといわれています。

なぜ不動産があるとトラブルになるのでしょうか。

本記事では、不動産相続でもめる代表的なケースとその解決法を解説します。

- 不動産の遺産相続でもめる具体的なケースがわかる

- 不動産の遺産相続でもめた場合の解決法3つと予防法3つがわかる

- 不動産トラブルを専門家に依頼したときの費用の相場がわかる

目次

遺産相続の中に不動産があるともめやすい

被相続人にとって一番心配なのは遺産相続を巡って親族が争うことです。

特に相続財産に不動産が含まれていると分割しにくいなどの理由でトラブルになりやすい傾向があります。

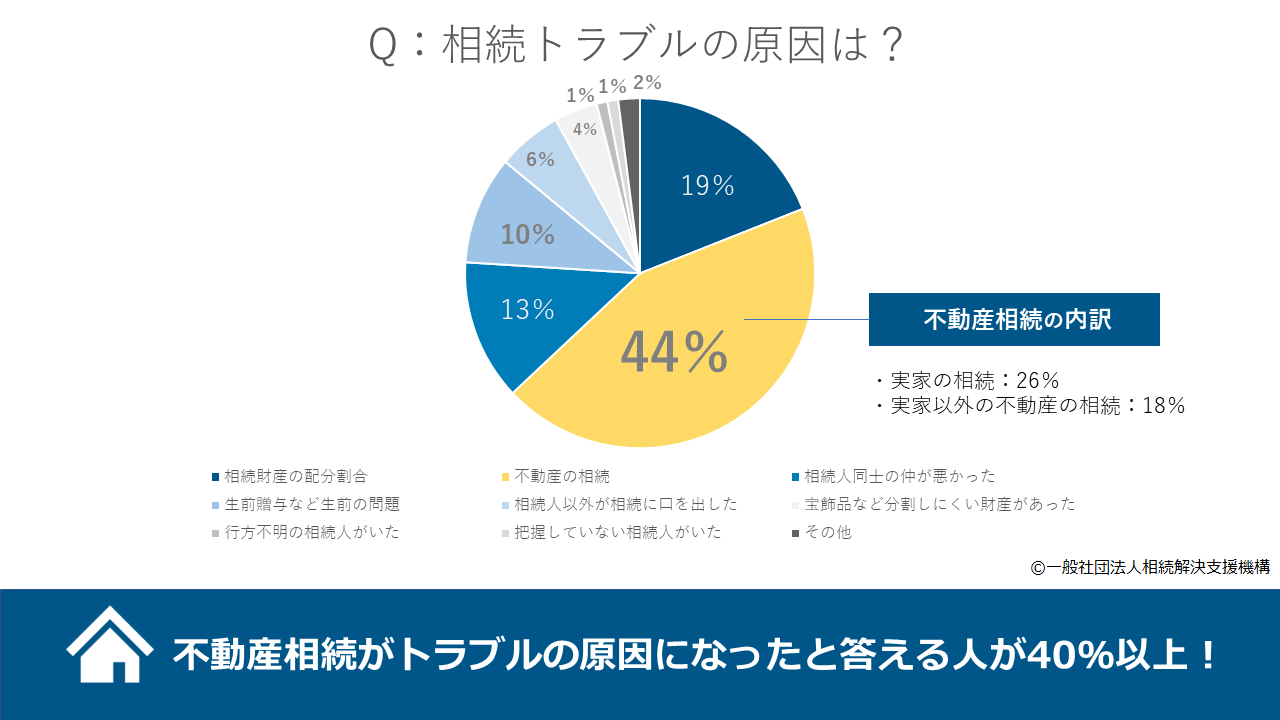

一般社団法人相続解決支援機構が2023年に「相続トラブルとその解決に関する調査」をおこなっています。

それによると、不動産相続が原因で相続時にもめた人は全体の44%を占め、もっとも多いトラブルの原因になっています。内訳は実家の相続が26%、実家以外の不動産の相続が18%です。

不動産相続でもめるケース7選

相続トラブルの44%を占める不動産を巡って、相続人はどのような点で対立するのでしょうか。

不動産相続でもめる代表的なケースとして以下の7つが挙げられます。

1.不動産を選ぶ相続人が複数いる

不動産はほかの財産に比べて分けにくいため、1人の相続人が相続するのが一般的です。

そのため不動産を相続したい人が複数いると、お互いに譲らず争いに発展する場合があります。

不動産の種類によって以下のような点でもめることが考えられます。

・自宅

代々続いているような家であれば、誰が引き継いで自宅に住むかでトラブルになります。

・事業用不動産

被相続人が事業をおこなっていて、親族も経営に参加していたようなケースでは、誰が本社ビルなどを引き継ぐかでトラブルになります。

・遊休不動産

現在使っていない土地がある場合、土地活用して事業をおこないたいという相続人と、売却して現金化したいという相続人の思惑が対立してトラブルになります。

2.不動産の価値が低く相続したい人がいない

不動産の価値が低くてもめるケースもあります。

不動産は価値ある物件だからこそ売却して現金化することができます。

被相続人が人里離れた過疎地に住んでいた場合、自宅の買い手を探すのは困難でしょう。

相続しても売却できる見込みがなければ固定資産税だけ無駄に支払うことになるので、相続の押し付け合いになる可能性が高いです。

2024年4月からは法改正によって相続登記が義務化され、過去に相続した不動産も含め、原則として3年以内に相続登記しなければならないので、自宅を放置するわけにもいきません。

相続放棄する場合は、ほかの財産も同時に放棄することになるのでそれも難しく、問題をより複雑にしています。

3.相続財産が土地しかない

被相続人が預貯金を老後生活に使ってしまい、相続財産が土地しかない場合は、土地の分け方でもめる可能性があります。

全員が土地を売却して現金化することに同意すれば問題ありませんが、利活用可能な立地である場合、不動産のまま相続したいという相続人もいるでしょう。

その場合は、何らかの方法で土地を分けることを考えなければなりません。

土地を分ける方法として「分筆」があります。分筆とは、1筆の土地区画を2筆以上に変更して分けることです。

筆とは登記簿において1つの土地を指す単位です。

分筆して2筆になった場合、相続した1人が土地を売却することが可能になるので、トラブルの解決につながります。

ただし、分筆した土地のどちらを取るかでもめる可能性があるので、完全にトラブルを防ぐことは難しいでしょう。

4.家督相続にこだわる相続人がいる

日本には古くから「家督相続」という慣習があります。

その家の長子である長男や長女が全ての財産を受け継ぐという考え方で、1947年に廃止となり、令和の今では時代遅れといえる慣習です。

しかし、未だに家督相続の考え方に固執する相続人もおり、長男や長女が多くの取り分を主張することでトラブルになるケースがあります。

家督相続とまではいかなくても、長男や長女が相続を仕切ろうとするとやはりもめる原因になるでしょう。

5.寄与分を主張する相続人がいる

相続の際に寄与分を主張する相続人がいる場合もトラブルになりやすいです。

寄与分とは被相続人の財産の増加または維持に特別な寄与をした相続人がいる場合、ほかの相続人との間の不公平感を是正するための制度です。

よくあるのが兄弟のうち1人が親の近くに住んでいて、介護をおこなっていたようなケースです。

介護して苦労した人が、「親に尽くした自分が一番多くもらうのは当然だ」と権利を主張してトラブルになるケースがあります。

6.高額な贈与を受けた相続人がいる

相続人の中に生前贈与で高級車など高額な財産を受け取った人がいる場合、特別受益があったとして「特別受益の持ち戻し計算」で相続財産の法定相続分から差し引かれるケースがあります。

この場合、差し引く金額が明確であれば良いですが、いくら贈られたのかはっきりしない場合はもめる原因になるので注意が必要です。

もし被相続人が特別受益の持ち戻し計算を免除していた場合は差し引くことができないため、特別受益を受けた人が免除されたと主張した場合に、証拠がないとお互いの主張が平行線を辿って解決が難しくなります。

特別受益の持ち戻し計算を免除するのであれば、遺言書にきちんと明記しておくのが望ましいといえるでしょう。

7.代償分割の土地評価方法で主張が対立する

不動産のように分けることが難しい財産がある場合に有効なのが、代償分割という方法です。

代償分割とは、1人の相続人が不動産などの財産を取得し、ほかの相続人には相応の代償金を支払って清算する遺産分割の方法です。

たとえば、兄弟2人で実勢価格2,000万円の不動産を相続する場合、兄が不動産を相続したら、弟には本来相続する分の1,000万円を現金で支払います。

このときもめる原因になるのが不動産の評価方法です。兄にとっては評価が高ければ弟に支払う金額が多くなり、低ければ少なくなるため利害が相反します。

兄は評価が低めになる路線価や公示地価などを基準にすることを主張し、弟はより高い評価になる実勢価格(時価)を主張するとトラブルになります。

不動産相続トラブルの解決法3つ

不動産相続トラブルを解決するには以下のような方法があります。

1.換価分割で現金化して分ける

不動産で分けることが難しい場合、売却して現金化するのも有効な方法です。

不動産の分割方法のうち、換価分割という手法でおこないます。

換価分割とは、相続財産を売却して現金に変えてから相続人で分け合う分割方法です。

相続財産に不動産が含まれている場合に適しています。

2.遺産分割調停を利用する

遺産分割調停を利用するのもよく使われる方法です。

遺産分割調停とは、財産の分割について相続人間の意見が対立する場合に、家庭裁判所に申し立てをおこなう手続きです。

中立的な立場である調停委員の介入を通じて、話し合いによる解決を図ります。

月に1回のペースで1回につき1~2時間程度の話し合いがおこなわれます。

期間は平均して1年程度かかるといわれています。

3.裁判外紛争解決手続(ADR)を利用する

普段あまり聞きなれない言葉ですが、「裁判外紛争解決手続」という方法もあります。

裁判外紛争解決手続(Alternative Dispute Resolution、略称ADR)とは、裁判所を介さずに民事上の紛争を解決する方法です。

主に調停、仲裁、あっせんなどがあり、中立的な第三者が当事者間の対話を促進し、合意形成を支援します。

裁判に比べて迅速、安価、柔軟な解決が可能で、当事者の関係維持にも配慮できます。

秘密保持性が高く、専門知識を活用しやすいのも特徴です。

法的拘束力は手続の種類により異なりますが、近年、その重要性が認識され、活用が進んでいます。

手続の一般的な流れは以下のとおりです。

1. ADRを利用したい人(申立人)がADR事業者に申し立てをおこなう

2. ADR事業者は、申立てを受理すると、ADR手続の開始について、相手方に連絡する

3. 相手方がADR手続の開始に合意すると、ADR事業者により選任された手続実施者(調停人・あっせん人などと呼ばれる人)が間に入って、申立者と相手方が話し合いをおこなう

4. 申立者と相手方双方が合意すれば、ADR手続は終了する

ADRには「司法型ADR」「行政型ADR」「民間型ADR」があります。

民間型ADRの中には不動産トラブルに詳しい事業者(土地家屋調査士会など)があるので、利用すると良いでしょう。

出典:政府広報オンライン「法的トラブル解決には、ADR(裁判外紛争解決手続)」

不動産の相続トラブルがこじれた場合は専門家に相談をする

不動産は現金、預貯金、有価証券などと異なり、複雑な権利関係が生じる場合があります。

相続トラブルがこじれ、自分達だけでは解決が難しくなった場合は、弁護士、司法書士、行政書士、税理士などの専門家に任せたほうがスムーズに進みます。

それぞれ対応可能な分野が以下のように異なります。

| 専門家 | 主な役割 | 具体的な支援内容 |

|---|---|---|

| 弁護士 | 法的アドバイス、紛争解決 | 相続トラブルの法的解決、遺産分割協議の代理、遺言書の作成支援、調停・訴訟の代理、相続人間の調整 |

| 司法書士 | 登記手続き、遺言書作成 | 相続登記の手続き、遺言書の作成と保管、相続人の調査、遺産分割協議書の作成 |

| 行政書士 | 書類作成、申請手続きの代理 | 遺言書や遺産分割協議書の作成、相続関係説明図の作成、官公署への申請手続き代理 |

| 税理士 | 税務アドバイス、相続税申告 | 相続税の申告と納税手続き、財産評価、相続税対策のアドバイス、遺産分割にともなう税務相談 |

また、以下に各専門家の役割と費用の相場をまとめておきます。

なお費用の相場は一例であり、事務所によって異なります。

1.弁護士の役割と費用の相場

不動産に関連する弁護士の役割は、土地・建物の現況確認・調査、契約内容の確認、登記簿上の権利関係の確認・整理です。

登記簿上の権利関係でもめている場合に適しています。

トラブルが大きくなり、どうしても裁判が必要となった場合には

弁護士に依頼した場合の費用の相場は以下のとおりです。

| 相談料 | 30分5,000円~1万円(税別) |

|---|---|

| 着手金 | 10万円〜 |

| 報酬金 | 経済的利益の16% |

最近では30分の無料相談をおこなっている法律事務所もあります。

2.司法書士の役割と費用の相場

司法書士は相続登記だけでなく、相続人の調査から遺言書・遺産分割協議書の作成、有価証券の名義変更、預貯金の解約や払い戻しまで幅広く対応します。

遺産分割協議で相談したい場合に適しています。各種手続など実務的な役割を依頼するときに便利です。

司法書士に依頼した場合の費用の相場は以下のとおりです。

| 相談料 | 1時間毎に5,500円 |

|---|---|

| 遺言書作成 | 6万6,000円 ※相続人1~3人で2,000万円以下の財産の場合 |

| 産分割協議書作成 | 1万6,500円 |

| 預貯金の払い戻し・名義変更 | 5万5,000円 |

| 戸籍謄本等の収集 | 2万2,000円 |

| 相続登記申請 | 7万1,500円 ※1~5個の不動産で相続人が4人以下の場合 |

3.行政書士の役割と費用の相場

行政書士は、報酬を得て他人の依頼にもとづき、官公署に提出する申請書類の作成や提出手続の代理、遺言書や契約書の作成、行政不服申立て手続の代理などをおこなう国家資格者です。

行政書士に依頼した場合の費用の相場は以下のとおりです。

| 遺言原案作成 | 5万円 |

|---|---|

| 遺言公正証書証人 | 1人につき3万円 |

| 公正遺言証書作成のフルサポート | 15万円 |

| 遺言執行者就任 | 3万円 |

| 遺産分割協議書作成 | 9万円 |

4.税理士の役割と費用の相場

税理士は、「専門知識を駆使して、税務や会計に関する課題を解決し、企業や個人の納税のサポートや、必要書類の作成を主な業務」(税理士会公式サイト)とする税の独占業務資格者です。

確定申告などの「税務代理」、確定申告書などの「税務書類の作成」、税金に関してアドバイスする「税務相談」の3つの業務は、税理士法により税理士だけがおこなえる独占業務です。

税理士に依頼した場合の費用の相場は以下のとおりです。

| 相続税の申告と納税手続き | 財産総額の0.5%~1%程度 |

|---|---|

| 財産評価 | 1物件あたり5万円~10万円程度 |

| 相続税対策のアドバイス | 10万円~30万円程度 |

| 遺産分割にともなう税務相談 | 1時間あたり1万円~2万円 継続サポート: 10万円~20万円程度 |

| 遺産分割協議書の作成 | 数万円~10万円程度 |

不動産の相続トラブルの予防法3つ

不動産トラブルはあらかじめ対策を講じておくことによって防げる場合もあります。

生前にできる対策として以下の3つが挙げられます。

1.遺言書を作成しておく

トラブル回避にもっとも基本的な対策は遺言書を作成しておくことです。

相続においては遺言書の内容が最優先されます。

遺産分割方法についても「配偶者に自宅不動産、長男に事業用不動産、長女に別荘」などと指定しておけば、そのとおりに遺産分割されます。

遺言書には、「自筆証書遺言」と「公正証書遺言」の2種類あります。

自筆証書遺言は、遺言者が遺言の全文、日付、氏名を手書きして押印する遺言書です。

自筆証書なのでパソコンでの印字や代筆による作成は無効となります。

公正証書遺言は、公正役場で2人以上の証人立会いのもとで、遺言者が遺言の趣旨を公証人に述べて、公証人の筆記により作成してもらう遺言書です。

自筆遺言証書は遺言書が見つからない場合や、書き換えられるリスクがありますが、公正証書遺言は公証役場で保管されるので、紛失したり書き換えられたりするリスクがありません。

ただし、公正証書遺言を作成するには一定の費用がかかるので注意が必要です。

2.生前に不動産の処分を家族で話し合っておく

不動産を所有する家庭は、生前に将来不動産をどうするか家族で話し合っておくことも大事なことです。

預貯金や有価証券であれば分けるのが容易ですが、不動産は名義をどうするかという問題もあります。

売却しない場合、特定の相続人が受け継ぐのか、共有名義で複数の相続人が受け継ぐのかもはっきりさせておいたほうが良いでしょう。

3.生前に不動産小口化商品を購入する

現金・預貯金よりも不動産のほうが相続税評価額は低くなるため、相続税対策としてマンションなどの現物不動産を購入する人は多いでしょう。

法定相続人が複数いる場合は不動産小口化商品を購入するほうがスムーズに遺産分割することができます。

たとえば、小口化所有オフィスの「Aシェア」という商品では、都心プライムエリアの物件を1口100万円×5口から購入できます。

4,000万円の区分所有マンションを買っても分割しにくいですが、小口化商品なら40口4,000万円分購入することによって、配偶者に20口、長男・長女にそれぞれ10口など自在に分割できるので、相続でもめる心配はありません。

不動産の共有は極力避けたほうが無難

不動産の分割方法として「現物分割(分筆)」「代償分割」「換価分割」「共有」がありますが、このうち共有は極力控えたほうが無難です。

たとえば土地を兄弟3人で共有した場合、売却するには全員の同意が必要です。

急にお金が必要になっても1人でも反対すれば現金化することはできません。

加えてやっかいなのが、共有者の1人が死亡した場合、さらに相続が発生して共有者が増えてしまう恐れがあることです。

どうしても兄弟で土地を受け継ぎたいなら、分筆を利用したほうが良いでしょう。

まとめ|スムーズに相続できれば不動産は節税効果が高い

不動産は現金・預貯金に比べて相続税の節税効果が高いというメリットがあります。半面トラブルになりやすいというデメリットもあり、どちらが良いかは判断が分かれるところです。

しかし、記事中で紹介したようなトラブル解決法や予防法を利用してスムーズな相続にすることは可能です。

トラブルを回避できるのであれば、不動産を持っていたほうが有利であることは間違いありません。

これから相続を迎える人で財産に不動産がある場合は、スムーズに相続できるように今から対策を打っておきましょう。

関連記事

相続でもめる7つの原因と対策!スムーズに遺産を分ける方法とは?