日本人の平均寿命が延び続けていることから、長生きによるリスクが意識されています。

長生きするとどのようなリスクがあるのでしょうか。

本記事では、長生きリスクの内容や必要なお金について解説します。

また、長生きリスクに備えとして必要な資産運用の商品についても紹介します。

ぜひご覧ください。

- 長生きリスクには、健康のリスク、精神のリスク、経済のリスクがある

- 貯金だけではインフレでお金の価値が目減りしてしまう

- 資産運用は、配当金や分配金、家賃収入などが入るインカムゲインを目的にする

目次

延び続けている日本人の平均余命

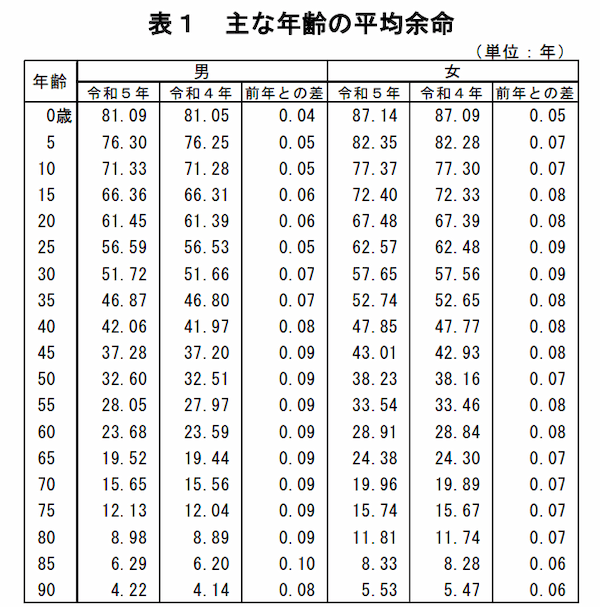

厚生労働省の「令和5年簡易生命表」によると、日本人の平均余命※は男性が81.09歳、女性が87.14歳で男女差は6.05歳となっています。

昭和22年の平均寿命が男性50.06歳、女性53.96歳だったので、現在は当時より30年も寿命が延びたことになります。

その後、昭和30年は60歳台、昭和50年は70歳台、そして平成27年は80歳台と大台を変えつつ平均寿命は延び続けています。

ここ数年は新型コロナウィルスの影響もあり、延びは止まっていますが、100歳以上の人口は順調に伸びています。

厚生労働省が発表した2024年9月1日時点の住民基本台帳による、国内に住む100歳以上の高齢者の数は9万5,119人で10万人の大台に迫っているのが現状です。

前年比では2,980人増加し、昭和45年以降54年連続で増加しています。

インターネット上には「人生100年時代」という言葉も散見されるようになったので、これからは100歳まで生きることも視野に入れる必要があるでしょう。

※平均余命とは「ある年齢の人が、あと何年生きることができるのか」を表している期待値のこと。上図によると、令和5年に生まれた場合、男性は81.09歳まで、女性は87.14歳まで生きる可能性があるということになる。

長生きリスクとは

長寿社会になるにつれて不安になるのが長生きリスクです。

長生きリスクとは、主に高齢になって生きるために生活資金が不足するリスクを指します。

加えて高齢になるにつれて健康面や精神面の不安も増すので、3つのリスクはセットで考える必要があります。

以下の長生きリスクを詳しく解説します。

1.健康のリスク

健康面のリスクとは、年齢が上がるにつれて病気やケガのリスクが高まることです。

必然的に医療費の負担も増えていくので、健康リスクは経済リスクにもつながっていきます。

健康を維持するためには運動も必要で、人によってはトレーニングジムやスイミングクラブなどに通うケースもあるでしょう。

また、体内から健康を増進するために、健康食品やサプリメントを摂取している人もいるでしょう。

健康の維持に関しても「先立つものはお金」という言葉が切実に響いてきます。

2.精神のリスク

精神面のリスクは「気力の衰え」と「生き甲斐の喪失」です。

若い年代は仕事や子育てなどで気力もみなぎっていましたが、仕事が定年を迎え、子どもも独立して子育てが終わると、生き甲斐がなくなり、どうしても気力が衰えていきます。

したがって、高齢になるほど趣味を持つ、何かのサークルに参加するなど、人との交流を持つことが必要です。

家でテレビを見ているだけでは、運動不足になり人との交流もありません。

ここでも趣味を楽しむことや、サークル活動をおこなうためにお金が必要ということになります。

ただ生活費さえあればよいというものではないのです。

3.経済のリスク

そして3つめが経済面のリスクです。

定年を迎えて多くの人は年金生活に入ります。

退職金が入る人もいるでしょうが、基本的には年金が頼りになります。

しかし、テレビのワイドショーで年金生活者にインタビューした際に多く聞かれるのが「年金だけでは全然足りません」という言葉です。

「老後資金2,000万円不足問題」が一時大きな話題になりましたが、その問題は一向に解消されていません。

よほど年金支給額が多い人は別として、大半の国民はゆとりを持った老後を送れないのが現状です。

老後2,000万円問題を解説|老後に必要なお金はいくら?

ここからは、経済面のリスクについて詳しく見ていきます。

老後生活にはどれくらいのお金を用意すればよいのでしょうか。

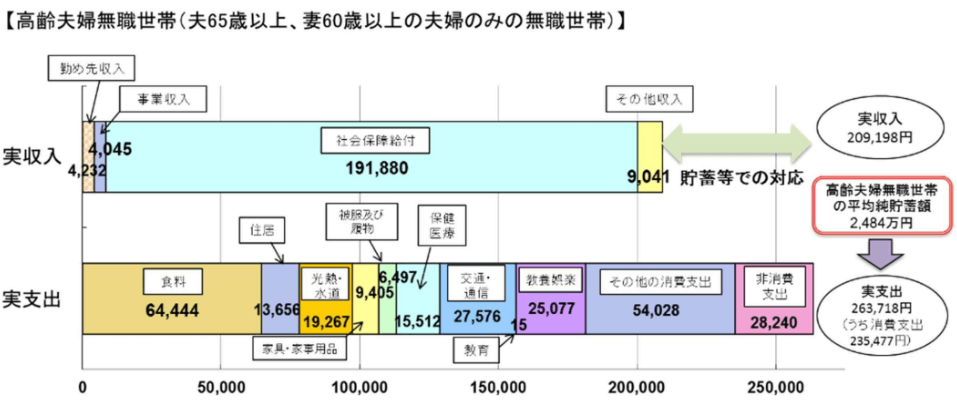

金融庁金融審議会の「第21回ワーキンググループ」における厚生労働省の資料(2019年4月12日)では、高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)の収入・支出について試算しています。

それによると、毎月の実収入は20万9,198円、実支出は26万3,718円となっており、差し引き5万4,520円不足します。

もし、65歳から95歳までの30年間同じ状態が続くと仮定すると1,962万7,200円老後資金として不足することになります。

これが先に述べた「老後資金2,000万円不足問題」です。

長生きリスクに備えるには早めの資産運用が必要

老後資金が2,000万円不足する以上、65歳までに何らかの対策を打たなければなりません。

上記の試算は2019年におこなわれたものですが、最近はインフレの問題も加わり、ますます老後生活への不安が高まっています。

そこで必要なのが資産運用です。

インフレ対策としての資産運用が必要

日本は長い間続いたデフレ経済からインフレ経済にシフトチェンジしました。

インフレになると物の価格が上がるのに反比例してお金の価値は下がっていきます。

インフレ対策を何もしないと、今まで貯めてきたお金や退職金としてもらったお金の資産価値がどんどん目減りしていきます。

輸入コストなどの要因によって物価が上がる、コストプッシュインフレは未だに収束の目途が立っておらず、食品等の価格は値上げが続いています。

消費者も少しでも安い商品を買うことや、無駄な出費を減らすことで対抗していますが、節約にも限界があります。

そこでインフレ対策として資産運用の必要性が増しているのです。

キャピタルゲインよりインカムゲインが大事

投資から得られる収益には、キャピタルゲイン(売却益)とインカムゲイン(配当金や家賃収入など)があります。

若い年代であればボーナスなどの余裕資金で、キャピタルゲインを狙った投資をするのもよいでしょう。

若ければ多少の損失は取り返すことができます。

しかし、老後資金を確保するための投資であれば、減らすことはできないので、配当金や分配金、家賃収入など定期的に入るインカムゲインを目的に投資にしたほうがいいでしょう。

関連記事

資産運用はしないほうがいい?リスクやメリットと向いている人の特徴を解説

経済的リスクに備える資産運用3選

長生きリスクに備えるには、どのような商品に投資すればよいのでしょうか。

老後資金を減らさないために、比較的低いリスクで投資できる3つの資産運用方法を紹介します。

1. NISA(少額投資非課税制度)

NISAは、投資した元本から生じる配当金や分配金、売却益にかかる税金が非課税になる制度です。

2024年1月から新NISA制度がスタートして、年間最大360万円を非課税で投資できるようになりました。

資産運用を始めるには良いタイミングです。

NISAには「成長投資枠」と「つみたて投資枠」の2つがあります。

投資できる商品が異なるので、確認しておきましょう。

・NISAを使った株式投資

個別株へは「成長投資枠」で投資することができます。

個別株に投資する場合、長生きリスクに備えるには、安定して配当金を増やし続ける銘柄を選ぶことが大事です。

成長している会社は配当金を増やす傾向があり、なかには何年も続けて増配している「連続増配株」といわれる銘柄もあります。

1度投資すれば増配によって放っておいても配当が増えていくので、老後資金の運用に適しています。

成長投資枠の年間非課税投資限度額は240万円です。

・NISAを使った投資信託

個別株は当たり外れが多いので、分散投資でリスクを低減したい人には投資信託が適しています。

投資信託は運用のプロであるファンドマネージャーが、企業業績のデータを入念に分析して厳選した銘柄を組み合わせて運用する商品です。

自動的に分散投資になるので、1つの銘柄によって価格が急落する心配はありません。

投資信託は成長投資枠でも投資できますが、つみたて投資枠を使って年間120万円まで積立投資することもできます。

月当たり10万円まで非課税で投資できるので、老後資金を作るために若い年代から始めると複利運用で資産増加効果が大きくなります。

ただし、つみたて投資枠で投資できる投資信託は、金融庁の基準を満たした投資信託に限定されるので注意が必要です。

関連記事

60歳以上からはじめるローリスク投資|おすすめの証券会社や金融商品を解説

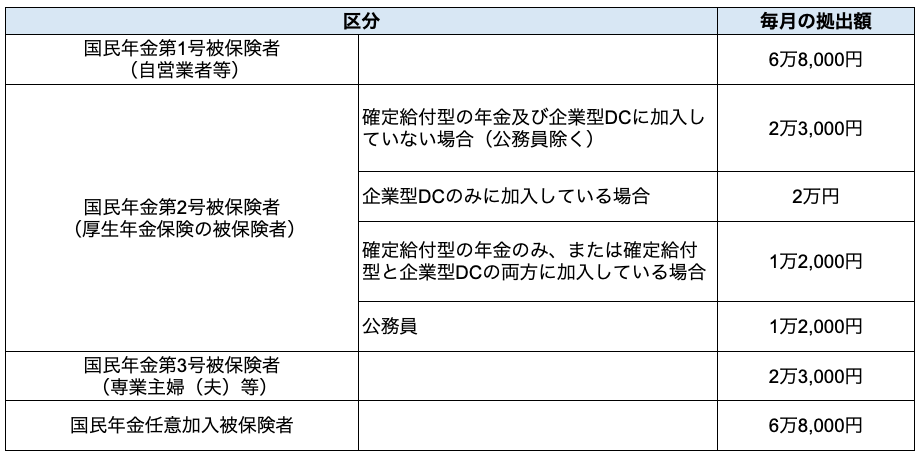

2.iDeCo(個人型確定拠出年金)

iDeCoは、個人年金制度の1つです。

払い込んだ掛金を使って自分で資産運用するのが特徴で、年金と投資を組み合わせた仕組みといえます。

したがって、運用成績によって支給される年金額が異なります。

iDeCoには税制において以下のようなメリットがあります。

| 拠出時 | 非課税 ・加入者が拠出した掛金:全額所得控除(小規模企業共済等掛金控除) ・iDeCo+を利用した事業主が拠出した掛金:全額損金算入 |

|---|---|

| 運用時 | ・運用益:運用中は非課税 ・積立金:特別法人税課税(現在、課税は停止中) |

| 給付時 | ・年金として受給:公的年金等控除 ・一時金として受給:退職所得控除 |

すべての段階で非課税か所得控除になるので、大変有利な制度です。

ただし、年金制度なので60歳までは積み立てたお金を引き出すことはできません。

iDeCoに加入できる人と、毎月の拠出限度額は下表のとおりです。

被保険者の区分によって毎月掛けられる金額が異なるので注意が必要です。

iDeCoで運用できる商品は、投資信託(バランス型、債券型、株式型)と元本確保商品(損害保険、生命保険、定期預金)で、個別株に投資することはできません。

なお、NISAとiDeCoは併用可能です。

3.不動産投資

不動産投資はインカムゲインを目的とした投資の王道です。

大きく分けて現物不動産投資と不動産小口化商品の2つがあります。

・区分ワンルームマンション

現物不動産では区分ワンルームマンションがおすすめです。

理由は核家族化の進展で最も需要が多いからです。

ワンルームマンションの入居者の中心は単身会社員、学生、結婚して間もない夫婦などです。

不動産投資会社のほとんどは区分ワンルームマンションをメインに販売しています。

ファミリー向けマンションに比べて価格もやすいので、初めての不動産投資に向いています。

・不動産小口化商品

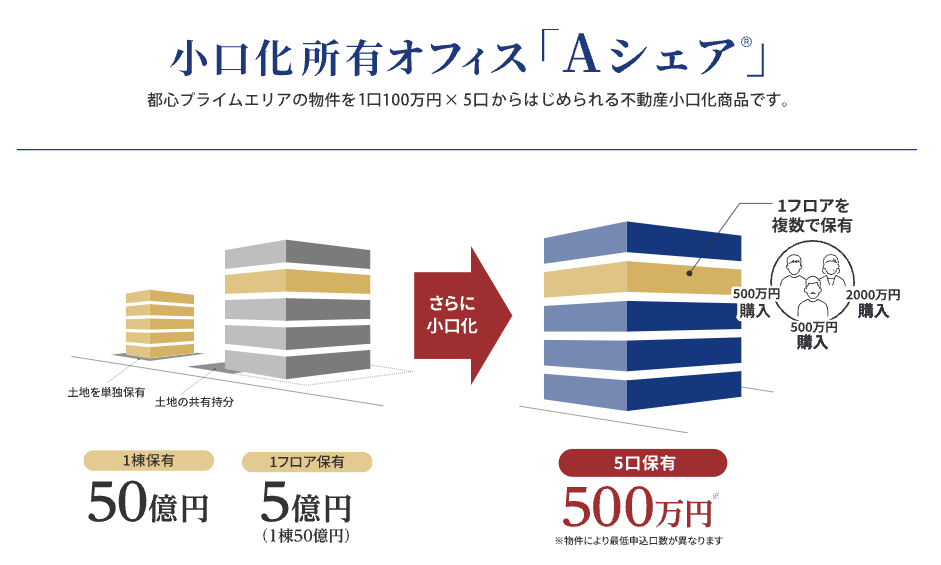

不動産小口化商品は、高額な不動産を1口1万円、10万円、100万円など小口化して投資しやすくした商品です。

事業者がマンションやオフィス、ホテルなどを運用して、家賃などの収益から投資家の出資金額によって分配金という形で配当する仕組みです。

都心の10階建て50億円するビルの場合、ワンフロア5億円で販売するのが区分所有オフィスで、それをさらに1口100万円に分割して販売するのが不動産小口化商品です。

富裕層でなければ手が出ないような都心の一等地にあるビルに、比較的少額で投資できるのがメリットです。

小口化所有オフィス「Aシェア」の場合、1口100万円×5口で500万円から投資が可能です。

相続を考えると、現物不動産を分割するのは難しいですが、不動産小口化商品であれば口数によって細かく分けることができるので、相続争いが起きる心配がありません。

将来の相続を意識した商品として最適といえます。

関連記事

60歳から不動産投資できる?メリットとおすすめの投資先を紹介

老後の資産運用に向かない投資

老後の資産運用は減らすリスクの少ない投資をおこなう必要があります。

老後の資産運用で避けたほうがよいのは、以下のような投資商品です。

1.暗号資産(仮想通貨)

暗号資産は値動きの激しい金融商品として知られています。

主力銘柄のビットコインは2024年11月1日時点で1BTCの価格が日本円で1,000万円を超えています。

1単位を購入してその後10%相場が下落した場合、100万円資産価値が減ることになるので、極めてリスクが高いです。

配当金もないため、下落するとただ損失を抱えたまま資金を寝かせることになります。

老後資金のための資産運用には向いていません。

2.株式信用取引

株式信用取引は、簡単にいうと借金して株取引をおこなうことです。

投資家は現金や保有する株式を取引する証券会社の口座に預け、お金を借りて取引をおこなうことができます。

最大で預けた担保の約3.3倍まで取引が可能です。

330万円の担保で約1,000万円の取引ができるので、大きな勝負をすることができます。

ところが、信用取引は6ヵ月など期限が決まっているので、期日が来れば値下がりしていても反対売買で決済しなければなりません。

さらに保有期間中は手数料の他に金利(買い方)や貸株料(売り方)のコストがかかります。

若い年代なら株で財を成す夢を追うのもよいですが、老後生活を意識する年代の人がやるべき投資ではありません。

3.FX(外国為替証拠金取引)

FXは、ドル/円など二国間通貨の値動きを予想する投資です。

たとえば円安になると見込んで1ドル150円で1万ドル購入し、その後ドル/円相場が160円になった場合は10万円の利益が出ます。

逆に140円になった場合は10万円の損失が発生します。

証拠金の最大25倍までレバレッジをかけられるため、予想どおりに動いた場合は大きな利益を得られます。

半面、予想と逆に動いた場合は証拠金だけでは足りず、追加証拠金を求められるケースもあります。

レバレッジ投資の代表的な商品なので、老後生活への備えに投資するには適していません。

関連記事

老後の資産運用でやってはいけないこと7選とおすすめの運用法4選

まとめ|安定した資産運用で長生きリスクに備えよう

日本は世界有数の長寿国となりました。

長寿であることは喜ばしいことですが、生きていくうえでのコストに不安があるのも事実です。

物価高で生活コストが増えているだけでなく、健康面のリスクや精神面のリスクに備えるにもお金が必要です。

新NISAをきっかけに資産運用を始めた人多いようですが、喜ばしい傾向といえるでしょう。

しかし、目先のキャピタルゲインを狙う投資商品は、長生きリスク対策としての資産運用には向いていません。

老後資金を作ることをメインにする人は、インカムゲイン型の投資を中心に安定した資産運用で長生きリスクに備えることが大事です。

関連記事

60歳からでも大丈夫!人生100年時代のシニアのお金の増やし方