500万円などのまとまった資金を元本保証で運用する方法には、「個人向け日本国債」と「預貯金」があります。

このうち、おすすめの方法は、「個人向け日本国債」です。

本記事の前半では、これら元本保証が可能な運用商品の特徴について解説します。

また後半では、500万円をミドルリターンやハイリターンで運用する際の選択肢を紹介します。

- 500万円の元本保証運用なら日本国債が最適、預金より金利が高い傾向にある

- リスク許容度に応じて社債や不動産投資など、より高利回りの選択肢がある

- NISAやiDeCoなど税制優遇制度を活用し、投資効率を高めることができる

目次

500万円を元本保証で運用する方法

500万円などのまとまった資金を元本保証で運用する方法には、「個人向け日本国債」と「預貯金」があり、おすすめなのは日本国債です。

理由は、日本国債の方が一般的な預金よりも金利が高い傾向があるからです。

ただし、金融機関によっては日本国債を上回る金利を得られる定期預金を用意する場合もあります。

「個人向け日本国債」と「預貯金」の違いを以下にまとめました。

| 項目 | 個人向け日本国債 | 預貯金 |

|---|---|---|

| 元本保証 | あり(国が保証) | あり(金融機関が破綻しても1,000万円まで保護) |

| 金利 | 預貯金より高い傾向 | 通常、低いが一部の定期預金は日本国債を上回ることも |

| 金利の種類 | 固定金利(3年、5年)変動金利(10年)から選択可能 | 普通預金:変動金利 定期預金:固定金利 |

| 流動性 | 満期前の売却可能(ただし売却価格が変動する場合あり) | 普通預金:即時引き出し可 定期預金:期間満了まで引き出し不可の場合あり |

| 利子の受取頻度 | 半年ごとに支払い | 普通預金:通常なし 定期預金:満期時に支払い |

| 購入・利用方法 | 証券会社、銀行、郵便局、インターネット経由で購入可能 | 銀行や郵便局で簡単に口座開設可能 |

| 主な対象者 | 中長期で安定した運用を求める人 | 流動性重視の人、短期的な資金管理を求める人 |

| リスク | ほぼゼロ(デフォルトリスクは極めて低い) | ほぼゼロ(金融機関破綻リスクは1,000万円まで保護) |

| メリット | ・高い安全性 ・預貯金より高い金利 ・選択肢の幅広さ |

・即時引き出し可能(普通預金) ・利用の簡便さ ・破綻時の保護制度 |

| デメリット | ・流動性が預貯金に劣る ・税引後の金利が低い場合がある |

・金利が低い ・1,000万円を超えると元本保証がなくなる |

これより、個人向け国債と預貯金の詳細を解説します。

関連記事

元本保証に近い形で1,000万円を低リスクで運用する5つの方法

個人向け日本国債

500万円を元本保証で運用する方法の1つ目は、「個人向け日本国債」です。

財務省の公式サイトでは、個人向け国債の魅力として以下のように、元本保証が明確に記載されています。

元本割れなし

満期時の元本のお返しも、半年毎の利子の支払いも、国が責任を持っておこないます。また、経済環境などにより実勢金利が変動しても、元本部分の価格は変動しないので、安全・安心です。

引用:財務省 個人向け国債窓口

日本国債には、「変動10年」「固定5年」「固定3年」がある

個人向け日本国債には条件の違う3種類があり、それぞれ金利が異なります。

たとえば、令和6年12月5日から同年12月30日までに募集された国債の金利は下記のとおりです。

・変動金利型10年:年率0.71%(税引前)

・固定金利型5年:年率0.71%(税引前)

・固定金利型3年:年率0.60%(税引前)

参照: 財務省 個人向け国債窓口

※金利は募集時期によって異なります。最新の金利は、上記の公式サイトでご確認ください。

※変動10年の金利は、半年おきに見直されます。

「個人向け国債の金利は低い」といわれてきましたが、直近では基準金利の変動にともない、上昇傾向にあります。

この点も、500万円を元本保証で運用したい人にとって魅力です。

たとえば、変動10年の国債で見ると、令和2年12月(第129回)に募集された時の金利は0.05%(税引前)でした。

令和6年12月募集分と比べると、4年間で金利が約14倍に上昇したことになります。

注意点としては、先述の金利は税引前のものですので、実際に適用される金利はもう少し低くなります。

たとえば、「変動10年」(令和6年12月募集)の税引前の金利は0.71%ですが、税引後の金利は約0.56%となります。

インターネットで日本国債を購入することも可能

個人向け日本国債の購入は、全国約900の金融機関を通じて可能です。

取り扱っている金融機関の例は、都市銀行をはじめ、ゆうちょ銀行、証券会社、地方銀行、信用組合・信用金庫、農業協同組合などです。

最近では、証券会社を通じてインターネットで個人向け日本国債を購入している人も増えています。

国債を取り扱っているネット証券は、SBI証券、楽天証券、マネックス証券などです。

日本国債の平均買付額はどれくらい?

楽天証券の調査によると、個人向け日本国債を購入した人の「1年間の平均買付金額」は190.6万円です。

年代が高くなるほど平均買付金額が多くなる傾向があります。

| 年代 | 男性の平均運用額 | 女性の平均運用額 |

|---|---|---|

| 20代 | 41.7万円 | 54.2万円 |

| 30代 | 82.4万円 | 108.5万円 |

| 40代 | 165.3万円 | 117.9万円 |

| 50代 | 317.4万円 | 214.0万円 |

| 60代 | 399.9万円 | 318.3万円 |

| 70代 | 439.3万円 | 404.6万円 |

多くの方々がまとまった金額で日本国債を運用していることを考慮すると、日本国債は500万円を運用するのに適した金融商品といえるでしょう。

500万円を元本保証で運用した際のシミュレーション

たとえば、500万円で固定金利5年の日本国債(第165回債・適用金利0.71%)を運用した場合、半年ごと(期間内1月と7月の2回)に1万7,750円の受取利子を得ることができます。

5年間で計10回の利子を受け取ることができるため、合計で17万7,750円を得ることができます。

変動金利10年(第165回債・適用金利0.71%)を選択した場合、1回目の受取利子は1万7,750円で確定していますが、その後は金利の変動とともに、受取利子の額が変わってきます。

※上記の受取利子はすべて税引前のものです。

関連記事

500万円を賢く運用するためのシミュレーション方法とおすすめの資産運用を紹介

預貯金の概要

500万円を元本保証で運用する方法の2つ目は、「預貯金(定期預金や利息の付く普通預金など)」です。

ただし、個人向け日本国債の全額が元本保証されるのに対し、預貯金は1,000万円までの元本保証と破綻日までの利息等の保護に限定されるため注意しましょう。

なお、当座預金や利息の付かない決済用預金は、預金額が1,000万円を超えても全額保護されます。

普通預金の金利は、国債の金利を大きく下回る

預貯金の直近の金利は、日本国債と同様、上昇傾向にあります。

たとえば、ゆうちょ銀行の通常貯金の金利は平成28年2月時点で0.001%まで下がりましたが、2024年12月末時点では100倍の0.1%まで上昇しています。

ほかの金融機関も普通預金の金利は上昇傾向ですが、それでも日本国債の金利を下回ります。

利回りだけで考えると、500万円を元本保証で運用する場合、日本国債を選んだ方が有利といえます。

定期預金は国債の金利を上回る場合もある

一方で、定期預金の金利に着目すると、一部の金融機関の金利は、日本国債の金利を上回ります。

たとえば、「定期預金 金利 ランキング」などのキーワードでインターネット検索をすると、定期預金で高い金利を設定している金融機関をリサーチすることができます。

注意点としては、定期預金で高い金利を提示している金融機関では、さまざまな条件(例:新規の口座開設者や、高金利は期間限定など)を設定しています。

条件を満たしていない場合は、預金をしても高い金利を適用されません。

500万円をローリスク・ローリターンで運用する方法

500万円を日本国債や定期預金で運用して得られる金利では足りないという人は、ローリスク・ローリターンで運用する方法もあります。

リスクとリターンは表裏一体の関係です。

ローリスクで運用した場合、元本保証はされないものの、元本を毀損するリスクは限定的です。

ローリスク・ローリターンとしておすすめの資産運用の方法は以下の3つです。

1.貯蓄型保険

貯蓄型保険とは、補償と貯蓄の両方の機能を備えた保険商品を指します。

たとえば、個人年金保険や養老保険、学資保険などの保険が貯蓄型保険に分類されます。

これらの保険は、保険料の一部が積み立てられ、満期時に払い込んだ保険料と利息分を合わせた満期金を受け取ることができます。

500万円を貯蓄型保険で運用する場合、月々の保険料の総額を500万円に設定する方法と、500万円の保険料を一括で支払う方法があります。

貯蓄型保険は、満期が到来する前に解約することが可能で、その際は保険料の一部が解約返戻金として戻ってきます。

ただし、解約返戻金は払い込んだ保険料を下回る場合もあるため、注意が必要です。

2.個人向け社債

500万円をローリスクで運用する方法には、個人向け社債があります。

社債とは、企業が資金調達を目的に発行する債券で、購入者は一定期間ごとに利息を受け取ることができ、満期に元本が返済されます。

最近の傾向として、個人向け社債の利回りの上昇が鮮明で人気を集めています。

社債の中でも、私たちの身近な存在で安全性が高いとされるのは、国内企業が発行する銘柄です。

たとえば、ソフトバンクグループ、イオンモール、東京建物などが個人向け社債を発行しており、いずれも日本国債や定期預金を大きく上回る利回りとなっています。

※2025年1月6日時点の内容です。

500万円を個人向け社債で運用する場合、1社の社債に集中投資する方法と、複数の会社の社債に分散投資する方法があります

3.投資信託(債券型ファンド)

債券型ファンドとは、国、地方公共団体、企業などが発行する債権で運用する投資信託です。

債券は満期日を迎えると、発行体がデフォルト(債務不履行)に陥らない限り、償還金を受け取ることができます。

そのため、業績に配当金が左右される株式で運用する「株式型ファンド」よりも、「債券型ファンド」の方がローリスクといわれます。

注意点は、全ての債券型ファンドがローリスクとは限らないことです。

なかには、信用力の低い債券で運用してハイリターンを狙う銘柄もあります。

このタイプの債券型ファンドで資金を運用すると、元本を大きく減らす可能性があります。

このようなリスクを回避するため、目論見書を閲覧して、どのようなポートフォリオで運用しているかを確認することが重要です。

関連記事

500万円をローリスクで運用するのにおすすめの金融商品と投資のコツを解説

500万円をミドルリスク・ミドルリターンで運用する方法

次に、500万円を運用して、さらに高いリターンを得るための方法を確認しましょう。

以下の方法は、元本割れのリスクが一定程度ありますが、ここまでご紹介してきた元本保証される商品やローリスクの商品に比べて多くのリターンを期待できます。

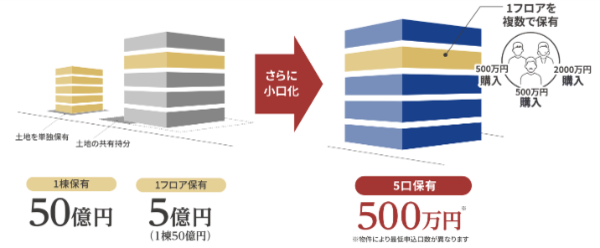

1.不動産小口化商品

不動産小口化商品は、近年注目される運用方法の一つです。

これは好条件の不動産(都心のマンションや商業ビルなど)を分割、小口化するスキームです。

事業者が複数の投資家から資金を集め、これをもとに収益不動産の取得や運用などをおこないます。

通常、好条件の不動産を取得するためには億円単位の初期費用が必要ですが、不動産小口化商品は、一口当たり100万円から500万円程度で購入できます。

投資家は賃料収入や売却収入から諸経費を差し引いた分配金を受けることができます。

一般的な不動産小口化商品は、分配金の利回りが2%台から3%台の設定が目立ちます。

不動産小口化商品(任意組合型)は、資産を口数で分割できるため、相続対策の目的で購入されることも多いです。

また、REITは相続時に時価で評価されますが、不動産小口化商品は相続税評価額が時価よりも低く評価されるメリットもあります。

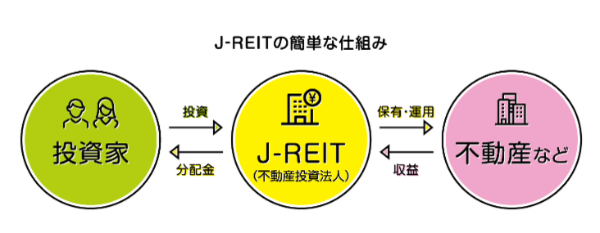

2.J-REIT(不動産投資信託)

REIT(リート)とは不動産投資信託のことで、日本のREITは頭にJAPANの「J」をつけて「J-REIT」と呼ばれます。

複数の投資家から資金を集め、オフィスビルや商業ビル、ホテル、物流施設などに投資する仕組みです。

投資家は、そこから得られる賃料収入や売却収入から諸経費を差し引いた分配金を受け取ることができます。

J-REITは不動産が収益の源泉ですが、株式や投資信託のように、金融商品に分類されます。

そのため、上場株式と同じように証券口座を通じて手軽に売買できるのがメリットです。

また、J-REITの主な収入源は賃料収入であるため、比較的安定した分配金が期待できます。

これは、企業の業績によって大きく変動する株式の配当金と比べて、安定性が高いといえるでしょう。

現物の不動産投資には多額の資金が必要ですが、J-REITは株式と同様に少額から投資できます。

これにより、個人投資家でも手軽に不動産投資に参加できます。

約60の銘柄数があり、銘柄によって値動きや1口当たりの金額が異なります。

3.投資信託|分散型・インデックスファンド

投資信託はテーマによってリスクが変わってきますが、バランス型やインデックス型のファンドはローリスクまたはミドルリスクに分類されます。

バランス型ファンドとは株式、債券、REITなど複数の資産に投資する投資信託を指します。

投資対象によって、以下のようにいくつかのタイプがあります。

| タイプ | 投資対象 |

|---|---|

| 4資産型 | 国内株式、先進国株式、国内債券、先進国債券 |

| 7資産型 | 国内株式、先進国株式、国内債券、先進国債券、新興国債券、国内REIT、海外REIT |

| 8資産型 | 国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内REIT、海外REIT |

一方、インデックス型ファンドとは、市場全体の動きを示す代表的な指数に連動した成果を目指す投資信託を指します。

ベンチマーク(目安)となる主な指数に日経平均やNYダウ、債券指数、REIT指数などがあり、それぞれ値動きが異なります。

バランス型ファンド、インデックス型ファンドのメリット、それぞれのメリットは以下のとおりです。

【バランス型ファンドのメリット】

分散投資が容易

株式、債券、不動産など複数の資産に分散投資されているため、一つのファンドで手軽に分散投資ができます。

リスク分散効果が高い

異なる値動きをする資産を組み合わせることで、全体のリスクを抑える効果が期待できます。

リバランスを自動でおこなってくれる

資産配分のバランスが崩れた際に、自動的に調整(リバランス)してくれるため、投資家自身で管理する手間が省けます。

投資初心者でも始めやすい

資産配分やリバランスを専門家がおこなってくれるため、投資の知識が少ない初心者でも安心して投資を始められます。

管理の手間が少ない

複数の資産を個別に管理する必要がないため、管理の手間を大幅に削減できます。

【インデックス型ファンドのメリット】

運用コストが低い

特定の指数(インデックス)に連動する運用を目指すため、運用にかかるコスト(信託報酬など)が比較的安いです。

値動きがわかりやすい

連動する指数(例:日経平均株価、TOPIX)の値動きに連動するため、ファンドの値動きが把握しやすいです。

運用成果が運用会社の力量に左右されにくい

指数に連動する運用のため、運用担当者の能力による差が出にくいです。

透明性が高い

どの指数に連動しているかが明確なため、投資対象や運用方針がわかりやすいです。

分散投資効果がある(指数による)

たとえば、TOPIXに連動するファンドであれば、東証一部上場企業全体に分散投資しているのと同じ効果が得られます。

NISAやiDeCoを組み合わせる運用方法を解説

500万円を投資信託や株式で運用する場合、NISAやiDeCoを活用することをおすすめします。

これらは、運用益に課せられる税金を非課税にする制度です。それぞれ以下のような特徴があります。

NISA(ニーサ)

NISAとは、NISA口座で購入した金融商品の売買益や配当などに課せられる税金が非課税となる制度です。

最大の特徴は「つみたて投資枠」と「成長投資枠」の2つの非課税枠を組み合わせて利用できる点で、非課税投資総額が生涯で1,800万円に拡大されました。

そのうち1,200万円は、より高いリターンを狙う成長投資枠に割り当てられます。

投資可能期間に制限がなく、非課税枠の再利用ができる点も新NISAの大きなメリットです。

また、対象商品も幅広く、株式、投資信託、ETF(上場投資信託)などが含まれます。

これにより、初心者から経験者まで、自分に合った資産運用が可能になります。特に、運用益がすべて非課税となるため、税金の負担を大幅に軽減できる点が魅力です。

資産運用を始めるには理想的な制度で、長期的な資産形成を目指す人に適しています。

なお、国債、預貯金、社債などは対象外です。

・成長投資枠を一括で埋めるのがおすすめな理由

500万円の資金をお持ちであれば、新NISAの成長投資枠240万円を一括で埋めることを強くおすすめします。

理由は主に2点あります。

第一に、投資の基本原則である「時間分散」の効果を最大限に活かせるからです。

投資期間が長ければ長いほど、複利効果によって資産が大きく成長する可能性が高まります。

まとまった資金がある場合は、早い段階で投資することで、この複利効果を最大限に享受できます。

第二に、市場のタイミングを計る難しさを考慮すると、一括投資の方が有利な場合が多いからです。

将来の株価を正確に予測することは不可能に近く、タイミングを見計らって投資しようとすると、かえって機会損失を招く可能性があります。

過去のデータを見ても、長期的に見れば株式市場は成長を続けている傾向があり、早い段階で投資しておいたほうが良い結果に繋がることが多いです。

500万円のうち240万円を成長投資枠に一括投資し、残りの資金はつみたて投資枠で毎月積み立てる、あるいは他の投資に分散するなど、ご自身の状況に合わせて柔軟に活用することで、NISAのメリットを最大限に活かした効率的な資産運用が可能になります。

iDeCo(イデコ)

DeCo(イデコ、個人型確定拠出年金)は、国民年金や厚生年金に上乗せして給付を受けられる私的年金制度です。

公的年金と異なり、加入者が自分で掛金を拠出し、運用方法を選んで積み立てていく点が特徴です。

掛金は全額所得控除の対象となるため、所得税・住民税の節税効果があります。

運用益も非課税で再投資されるため、効率的に資産を増やしていくことが可能です。

さらに、受け取る際も退職所得控除または公的年金等控除の対象となるため、税制優遇が手厚い制度といえます。

iDeCoは、原則60歳まで引き出すことができませんが、老後資金の形成を目的とするため、長期的な視点で運用することでそのメリットを最大限に活かすことができます。

運用商品は、定期預金や保険商品などの元本確保型商品と、投資信託などの投資型商品があります。

自身の投資経験やリスク許容度に合わせて商品を選択し、運用していくことになります。

iDeCoは、老後資金の準備だけでなく、節税対策としても有効な手段といえるでしょう。

・iDeCoでのおすすめの運用方法

500万円の資金がある場合、iDeCoの限度額(職業や加入状況により異なる)まで毎年拠出し、残りの資金は他の運用方法と組み合わせることをおすすめします。

iDeCoは毎月定額を拠出していく制度のため、500万円を一括で投入することはできません。

しかし、毎年上限まで拠出することで、所得控除のメリットを最大限に活用できます。

運用方法としては、長期的な視点で投資型商品を中心にポートフォリオを組むのがおすすめです。

特に、国内外の株式に分散投資するインデックスファンドは、低コストで長期的な成長が期待できるため、iDeCoでの運用に適しています。

ただし、投資にはリスクがともなうため、自身のリスク許容度に合わせて商品を選択することが重要です。

たとえば、リスクを抑えたい場合は、国内外の債券に分散投資するファンドや、元本確保型商品との組み合わせを検討すると良いでしょう。

また、定期的にポートフォリオの見直しを行い、市場環境の変化や自身のライフプランに合わせて調整することも大切です。

iDeCoは長期運用が基本となるため、焦らずにじっくりと資産を育てていく意識が重要です。

500万円の資金を有効活用し、iDeCoと他の運用方法を組み合わせることで、より効率的な資産形成を目指しましょう。

まとめ|500万円を寝かせているなら運用するのがおすすめ

本記事の前半で解説したように、500万円などまとまった資金を運用する方法には、「個人向け日本国債」と「預貯金」があります。

このうち、おすすめの資産運用の方法は個人向け日本国債で、理由は預貯金よりも金利が高い傾向があるからです。

日本国債は金利が低いといわれますが、たとえば、500万円で固定5年の国債を運用した場合、5年間で計17万7,500円の受取利子が得られます(固定金利5年・第165回債の場合)。

余剰資金を超低金利の預金で寝かせているなら、安全性の高い日本国債で運用した方がお得です。

また、日本国債の金利ではリターンが低すぎると感じる方は、本記事の後半でご紹介したローリターンやミドルリターンの方法をおこなう選択肢もあります。

しかし、リターンが高くなるほどリスクが高くなることを理解したうえで慎重に検討することが重要です。

関連記事

500万円の投資に適した10の方法を比較!それぞれのメリット・デメリットとは