「将来のために資産運用を始めたいけれど、何から始めたら良いかわからない…」そうお考えの投資初心者の方も多いのではないでしょうか。

本記事では、そんな初心者の方に向けて、おすすめの資産運用方法を7つ厳選して紹介しています。

それぞれの運用方法のメリット・デメリットはもちろん、始める際の注意点もわかりやすく解説しています。

さらに、資産運用を有利に進めるための非課税制度についても詳しく解説します。

ぜひ最後までお読みください。

- 初心者におすすめの資産運用方法として、個人向け国債や投資信託など7つの概要がわかる。

- 年代別で適した資産運用のポイントを解説し、リスク許容度に応じた方法がわかる。

- NISAやiDeCoなど非課税制度を活用することで、資産運用の効果を最大化する方法がわかる

初心者におすすめの資産運用7選

最初に、投資初心者におすすめの資産運用法を7つ紹介します。

具体的な運用法は後述しますので、まずは「こんなものがあるのか」という感覚でイメージを掴んでください。

1.個人向け国債

個人向け国債は、日本政府が発行している債券です。

最大の特徴は元本保証であることで、ここで紹介している資産運用法のなかでは最も低リスクです。

しかしながら、リスクとリターンは比例関係にあるので、最も低リスクであるのと同時に利回りも低めです。

とはいえ、第167回の「変動10」の金利は0.49%なので、大手メガバンクであれば0.002%という定期預金金利と比べると、高利回りです。

リスクにさらしたくない資金を安全に運用するのであれば、個人向け国債が有力な選択肢となるでしょう。

関連記事

ローリスク・ローリターンの資産運用おすすめ5選|失敗しないためのコツも解説

2.投資信託・ETF

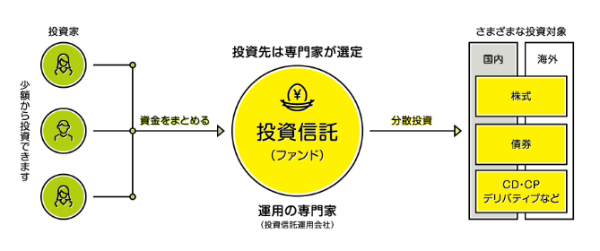

投資信託は、運用をプロに任せることができるので初心者が始めやすいといえます。

また、複数の商品を組み合わせて運用していることからリスクの分散性に優れており、長期目線での資産運用にも適しています。

インデックス型といって株価指数などと連動するタイプは運用コストが安く、株式市場全体の成長をそのまま資産形成につなげられるのでおすすめです。

日本の日経平均株価と連動するものや、米国のS&P500、全世界の株価指数を組み込んだオールカントリー(オルカン)などが人気です。

証券取引所に上場している投資信託をETFといいます。

厳しい上場基準を満たしていることもあって運用の透明性が高く、信託報酬が低めなので低コストであるといったメリットがあります。

以下は投資信託とETFの主な違いです。

| 項目 | 投資信託 | ETF(上場投資信託) |

|---|---|---|

| 売買方法 | 証券会社や銀行を通じて販売会社から購入 | 証券取引所で株式と同様に売買可能 |

| 価格決定方法 | 1日1回基準価額が決定(翌営業日に確定) | 市場の取引時間中、リアルタイムで価格が変動 |

| 手数料 | 購入手数料や信託報酬がかかる場合が多い | 売買手数料と信託報酬(一般的に低コスト) |

| 取引単位 | 少額から購入可能(100円〜1,000円程度) | 1口単位で取引、株式と同様 |

| 流動性 | 基準価額の確定後、販売会社との取引で精算 | 市場で取引可能、流動性が高い |

| 運用目的 | 資産形成や長期投資向け | 短期売買やインデックス連動投資に適している |

| 運用の透明性 | ポートフォリオの情報は定期的に公開される | 毎日運用内容が公表される |

| リスク・リターン | 商品により異なる(リスクは分散されやすい) | リスクとリターンは指数や市場に連動する |

3.株式(日本株、米国株)

株式投資は、企業の成長にともなう値上がり益(キャピタルゲイン)や配当金(インカムゲイン)を得られる資産運用方法で、日本株と米国株は初心者にもおすすめです。

日本株は、身近な企業や業界に投資しやすいのが魅力です。

国内ニュースや日常生活で得た情報をもとに投資判断ができるため、初心者でも親しみやすいです。

配当利回りが高い銘柄も多く、安定したインカムゲインを期待できます。

また、少額投資が可能な「単元未満株」を活用すれば、大手企業の株式も購入しやすくなります。

米国株は、世界的に成長している企業や最先端のIT、テクノロジー企業が多いのが特徴です。

米国株には四半期ごとに配当を支払う企業が多く、定期的な収益を得られる点も魅力です。

為替の影響を考慮する必要がありますが、ドル資産を持つことでリスク分散にもつながります。

株式投資では、リスクを抑えるために日本株と米国株を組み合わせて地域分散を図り、長期的な視点で運用することが重要です。

少額から始め、定期的に市場の情報を学びながら資産形成を進めていきましょう。

4.J-REIT

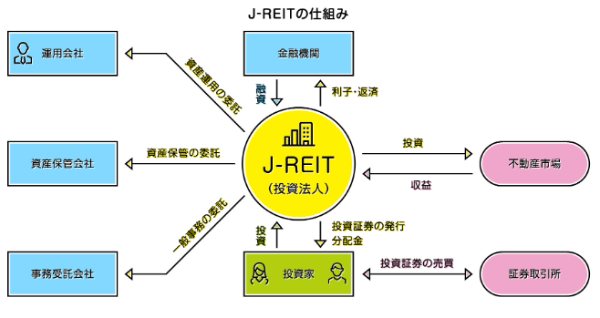

REITは不動産投資信託のことで、J-REITは東京証券取引所に上場している日本版のREITになります。

J-REITは投資法人という運営母体が投資家から集めた資金で優良不動産を厳選し、運用しています。

そこで得られた利益を投資家に分配する仕組みです。

個人投資家が自力で買える不動産となると限られますが、J-REITであれば買いやすく、多くの投資家から人気を集めています。

2025年1月時点で、東京証券取引所には57銘柄のJ-REITが上場しています。

住居物件やオフィス物件、物流施設物件など、銘柄によって運用している不動産の種類はさまざまです。

特定の銘柄への投資となると、不動産市場の動向をチェックして知識を得る必要がありますが、J-REIT市場全体への投資も可能です。

東証REIT指数といって、J-REIT全体の値動きを示す指数があります。

この指数と連動する投資信託やETFを保有することで、J-REIT全体への投資効果を得られます。

前項でインデックス投資を紹介しましたが、これも不動産市場に対するインデックス投資の一種です。

関連記事

REIT物件とは?種類やメリットやデメリットと非課税となる購入方法を解説

5.高配当株・高配当ETF

資産運用で得られる利益は2種類あります。

1つは株価上昇などの値上がり益であるキャピタルゲイン、もう1つは配当金や分配金、利息などのインカムゲインです。

ここで紹介する高配当株や高配当ETFは、インカムゲイン狙いの資産運用です。

高配当株は配当金利回りの高い個別銘柄のことで、高配当ETFは「高配当株の詰め合わせパック」です。

ETFは複数の高配当株で運用しているためリスク分散効果があり、こちらも初心者にもおすすめです。

6.外貨預金

日本は長らく超低金利ですが、世界に目を向けると日本よりはるかに金利が高い国があります。

米国やニュージーランドの政策金利は5.5%、メキシコは11.25%です。

こうした金利の高い国で運用できるのが、外貨預金です。

外貨預金は銀行の商品ですが、これ以外にFXの仕組みを利用して外貨預金と同様の運用ができる方法があります。

外貨預金よりも低コストで投資の柔軟性が高いので、これについては後述します。

7.不動産投資

不動産投資は、アパートやマンションなどの収益物件を所有して、家賃収入を狙う投資方法です。

初期投資額が大きくなりますが、現物の不動産という裏付けがあることから比較的低リスクで、節税や相続対策にも活用できるというメリットもあります。

アパートやマンションだけでなく、オフィス物件にも投資できます。

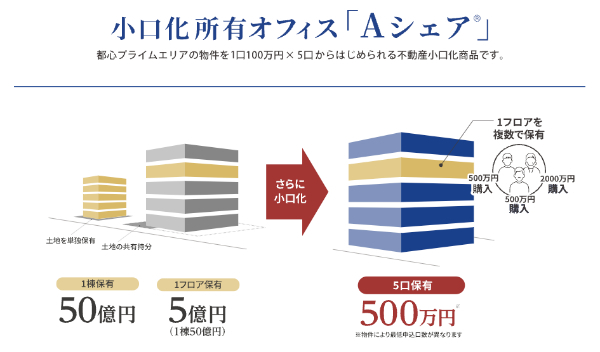

オフィスは都心の物件が中心なのでさらに高額で、個人投資家が購入するにはハードルが高いのですが、それを解決できるのが不動産小口化商品です。

これについては「今すぐ始められるおすすめの資産運用法」の章で解説します。

関連記事

おすすめの不動産投資15選と自分に合った不動産投資の選び方を解説

年代別おすすめの資産運用の方法と注意点

資産運用にはリスクが付き物です。

リスクといかにうまく付き合っていくかが成否を分けるといっても過言ではありません。

リスクとの付き合い方は、年代によって異なります。

ここでは、年代別のおすすめの資産運用を解説します。

20代は積極的にリスクを取ってハイリターンを狙える

20代は現役世代でいられる期間が長く、資産運用では積極的にリスクを取れる世代です。

一時的なドローダウン(含み損)が発生しても本業の収入があるので影響は軽微ですし、むしろそれをチャンスととらえて追加投資も検討できると思います。

今後の成長を期待した、インデックス型投信信託や有望な個別株への投資も有効です。

ただし、リスクの高い運用は一時的なドローダウンで狼狽してしまい、最も損失が大きいタイミングでやめてしまうこともあるでしょう。

目先の値動きで一喜一憂せず、長期で取り組む姿勢を持つことが大切です。

・20代が資産運用をおこなう際の注意点

20代は時間という最大の武器を持っています。

長期投資と複利効果を最大限に活用し、将来の資産形成の基盤を築くことが重要です。

少額からでも良いので、早めに投資を始めることをおすすめします。

ただし、投資経験が少ない時期でもあるため、リスクの高い商品に偏りすぎないように注意が必要です。

まずは投資の基礎知識を学び、自身のリスク許容度を把握することが大切です。

生活資金を確保したうえで、余剰資金で無理のない範囲で始めましょう。

積立投資などを活用し、長期的な視点で資産を形成していくことを意識しましょう。

手数料の低い商品を選ぶことも重要です。

以下の表は、前述した金融商品の「おすすめ度」です。

表の「おすすめ度」にある「◎、〇、△、×」はどの程度おすすめなのかをあらわしています。

◎は特におすすめ、〇はおすすめ、△は状況による、×はあまりおすすめしないです。

世代ごとに表を掲載しているので参考にしてください。

| 金融商品 | おすすめ度 | 理由 |

|---|---|---|

| 個人向け国債 | △ | 安全性は高いがリターンは比較的低い。資産の一部を安全に運用したい場合に検討。 |

| 投資信託・ETF | ◎ | 少額から分散投資が可能で、長期的な資産形成に最適。特にインデックスファンドやバランス型ファンドは初心者にもおすすめ。 |

| 株式 | ◎ | リスクは高いものの、大きなリターンを狙える可能性がある。長期投資を前提に、少額から始めるのが良い。 |

| J-REIT | △ | 不動産投資に手軽に参加できるが、株式と同様に価格変動のリスクがある。 |

| 高配当株・高配当ETF | △ | 安定した配当収入を得られる可能性があるが、元本割れのリスクも考慮する必要がある。 |

| 外貨預金 | △ | 替リスクを理解したうえで、分散投資の一環として検討する余地がある。 |

| 不動産投資 | × | 多額の資金が必要となるため、20代ではハードルが高い。 |

30~40代は効率重視で資産形成を

30~40代は、資産運用の「黄金期」と呼べる年代です。

投資に回せる資金を確保しやすいでしょうし、「そろそろ何か始めないと」と考える人が増える年代でもあります。

この時期から始めても資産形成効果を実感できるので、ポートフォリオ(複数の資産運用を組み合わせた時の内訳)をしっかりと組んで臨みたいところです。

投資信託やETFでインデックス投資をして長期的なリターンを狙いつつ、勤続年数が長い人はそれを活かして融資を利用し、不動産投資に進出するのも面白いと思います。

「融資の審査に不安がある」「あまり大きな金額を投じたくない」という人は、不動産小口化商品も検討するとよいでしょう。

・30~40代が資産運用をおこなう際の注意点

30~40代は、結婚、出産、住宅購入、子どもの教育資金など、ライフイベントにともなう資金需要が増える時期です。

将来の教育資金や老後資金の準備も本格的に始める必要があります。

ライフプランに合わせて具体的な目標を設定し、逆算して運用計画を立てることが重要です。

リスクとリターンのバランスを考慮し、分散投資を心がけましょう。

また、定期的に運用状況を見直し、ライフステージの変化に合わせてポートフォリオを調整することも大切です。

保険とのバランスも考慮し、万が一の事態に備えながら、着実に資産を形成していきましょう。

| 金融商品 | おすすめ度 | 理由 |

|---|---|---|

| 個人向け国債 | 〇 | ライフプランに合わせて、安全資産として活用できる。 |

| 投資信託・ETF | ◎ | 教育資金や住宅購入資金など、具体的な目標に合わせて運用できる柔軟性がある。 |

| 株式 | 〇 | ある程度のリスクを取りながら、積極的な資産形成を目指すことができる。 |

| J-REIT | 〇 | 安定したインカムゲインを期待できるため、ポートフォリオの一部に組み入れるのも良い。 |

| 高配当株・高配当ETF | 〇 | 安定した配当収入を得ながら、資産形成を進めることができる。 |

| 外貨預金 | △ | 為替リスクを理解したうえで、分散投資の一環として検討する余地がある。 |

| 不動産投資 | 〇 | 住宅ローンとの兼ね合いや、まとまった資金が必要となるため、財政状況に応じて検討。 |

50代は老後資金作りの総仕上げ

50代は「老後」を強く意識する年代です。

資産運用を続けてきた人にとっては総仕上げの時期であり、これから始める人にとっては少しでも長い期間を設けて、複利効果を味方につけたいところです。

複利効果とは、運用益を再投資することで加速度的に資産が増えていく効果のことです。

複利効果は運用期間が長くなるほど大きくなるため、50代から始める場合でも、できるだけ長い運用期間を確保するとよいでしょう。

運用方法は投資信託やETFが軸になると思いますが、相続対策を意識するのであれば不動産投資(小口化商品も含む)も有効な選択肢となります。

・50代が資産運用をおこなう際の注意点

50代は、定年退職が視野に入り、老後生活が現実味を帯びてくる時期です。

資産の取り崩しを意識し始め、安定性を重視した運用が求められます。

大きなリスクを取ることは避け、元本割れのリスクが低い商品を中心に運用することを心がけましょう。

また、いざというときにすぐに現金化できるように、流動性の高い資産を一定割合で保有しておくことも重要です。

退職後の生活設計を具体的に立て、年金収入や生活費などを計算し、不足分を資産運用で補う計画を立てましょう。

相続対策も考慮に入れ、将来を見据えた運用をおこなうことも大切です。

健康状態も考慮し、必要な資金を確保しておきましょう。

| 金融商品 | おすすめ度 | 理由 |

|---|---|---|

| 個人向け国債 | ◎ | 安全性を重視し、老後資金の一部を安定的に運用するのに適している。 |

| 投資信託・ETF | ◎ | リスクを抑えた運用を心がけ、安定的な収益を目指す。 |

| 株式 | △ | 大きなリスクを取ることは避け、安定的な運用を心がける。 |

| J-REIT | 〇 | 安定したインカムゲインを期待できるが、価格変動のリスクも考慮する必要がある。 |

| 高配当株・高配当ETF | 〇 | 安定した配当収入を得られるため、生活費の一部に充てることができる。ただし、高配当だけに注目せず、企業の財務状況などをしっかり確認することが大切。 |

| 外貨預金 | △ | 為替リスクを理解したうえで、少額で分散投資の一環として検討する余地がある。 |

| 不動産投資 | △ | 老後資金の取り崩し時期と重なるため、慎重な判断が必要。不動産小口化商品は相続対策に有効 |

関連記事

【初心者向け】50代からのはじめての資産運用|おすすめの方法や注意点を解説

老後の備えに不動産投資が有効な理由と50代から始めても大丈夫な理由

60代以上は守りに徹する

60代を超えると、そこから先は「守り」に徹するべきです。

すでに「老後」が始まりつつあるため、公的年金に少しでも上乗せできる運用方法を選ぶとよいでしょう。

個人向け国債などの債券投資で「守り」を固めつつ、資産の一部を高配当ETFなどインカムゲイン重視で運用することで、老後資金への上乗せを狙いたいところです。

・60代が資産運用をおこなう際の注意点

60代は安全性を最優先に考え、資産の減少を抑えることを意識しましょう。

元本割れリスクの低い商品を中心に運用し、定期的な収入を確保できる商品を選ぶと良いでしょう。

医療費や介護費用など、将来の出費に備えて資金を確保しておくことも重要です。

高利回りを謳う投資話や詐欺などには十分に注意し、安全な運用を心がけましょう。

また、万が一のことがあった場合に備え、運用状況や金融機関の情報などを家族に伝えておくことも大切です。

必要に応じて、専門家のアドバイスを受けることも検討しましょう。

| 金融商品 | おすすめ度 | 理由 |

|---|---|---|

| 個人向け国債 | ◎ | 元本割れのリスクが低く、安全に運用できるため、老後資金の管理に適している。 |

| 投資信託・ETF | △ | リスクを抑えた運用を心がけ、安定的な収益を目指す。 |

| 株式 | △ | 60代ならば、大きなリスクを取ることは避ける。 |

| J-REIT | △ | 安定したインカムゲインを期待できるが、価格変動のリスクも考慮する必要がある。 |

| 高配当株・高配当ETF | 〇 | 安定した配当収入を得られるため、生活費の一部に充てることができる。ただし、高配当だけに注目せず、企業の財務状況などをしっかり確認することが大切。 |

| 外貨預金 | × | 為替リスクを考慮すると、60代からの積極的な運用は控えたほうが良い。 |

| 不動産投資 | △ | 老後資金の取り崩し時期と重なるため個人の財務状況による。 |

関連記事

【初心者向け】60代の資産運用におすすめのポートフォリオと注意点を解説

60歳から不動産投資できる?メリットとおすすめの投資先を紹介

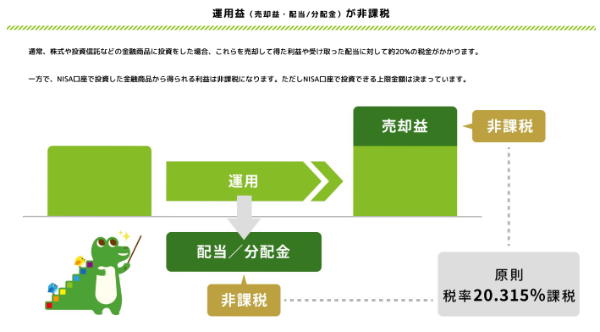

資産運用をするなら知っておきたい非課税制度

資産運用と税金は切っても切れない関係にあります。

税の仕組みや優遇制度を理解し、うまく活用することで資産形成の効果を高めることができます。

ここでは、知っておきたいNISAとiDeCoの2つの非課税制度を解説します。

1.NISA

2024年1月に従来のNISA(ニーサ)が大幅に拡充され、「新NISA」としてスタートしました。

それまで時限的な制度だったものが恒久化され、非課税期間も無期限になりました。

最大600万円もしくは800万円だった非課税枠の上限も1,800万円まで拡大したため、本格的な資産運用に使える制度として始める人が急増しました。

NISAの非課税枠で運用した場合、本来であれば課税される20.315%分が無税になるため、実質的に運用益が約2割増えます。

当記事で紹介しているおすすめの資産運用法のうち、投資信託やETF、株式はNISAの対象商品になっています。

これらに投資する際には積極的に活用したいところです。

関連記事

100万円で資産運用をするなら?おすすめの投資先とNISAの活用方法

2.iDeCo

iDeCo(イデコ)は、老後資金作りに特化した税の優遇制度です。

自分で選んだ投資商品に積立投資をして、老後を迎えたら公的年金に自分で積み立てた分を上乗せして受け取る仕組みになっています。

積立金は掛金と呼ばれ、全額が所得税の控除対象で、運用益も非課税です。

自営業者やフリーランスの人はiDeCoの掛金上限が高く設定されているので(月額6万8,000円)、公的年金の2階部分がなく、老後の受給額が少ないことに懸念がある人は特に活用したい制度です。

NISAとiDeCoの始め方

それでは、NISAとiDeCoはそれぞれどのように始めたらいいのでしょうか。

それぞれの始め方を解説します。

・NISAの始め方

NISAを始めるには、証券会社、銀行、信用金庫などの金融機関で専用口座を開設する必要があります。

まず、利用する金融機関を選び、本人確認書類やマイナンバーを提出して申し込みます。

口座が開設されると、上限額の範囲内で投資信託や株式に投資が可能です。

・iDeCoの始め方

iDeCoを始めるには、加入資格を確認したうえで、証券会社、銀行、信用金庫などの金融機関で専用口座を開設します。

申込時には、勤務先の確認書類や本人確認書類を提出します。

毎月一定額を拠出し、投資信託や預金で運用します。

【iDeCoの加入資格】

1.年齢条件

20歳以上60歳未満の方が加入可能。

2.国民年金の被保険者であること

第1号被保険者:自営業者やフリーランス、学生など。

第2号被保険者:会社員や公務員(ただし、企業型年金加入者は制限あり)。

第3号被保険者:専業主婦(夫)など、扶養に入っている配偶者。

3.勤務先の許可が必要な場合がある

企業型確定拠出年金(企業型DC)に加入している会社員や公務員の場合、iDeCoへの加入には勤務先の規定が影響するため、事前に確認が必要。

4.日本国内に居住していること

海外在住の方は、日本国内に住民票がない場合は加入できない。

関連記事

iDeCoの受け取り方のおすすめガイド|一時金・年金・併用の選び方

今すぐ始められるおすすめの資産運用法

「今すぐ何か始めたい」という人に向けて、おすすめの資産運用法を紹介します。

いずれも資金があれば今すぐ始められ、長期的な資産形成効果を期待できます。

1.NISAを活かしたインデックス積立投資

インデックス型投資信託を購入するなら、NISAをしっかり活用しましょう。

証券会社にNISA口座を開設したら、インデックス型投資信託で積立投資をします。

インデックス(指数)には、日経平均株価やTOPIX、米国のS&P500、ナスダック100指数、世界の主要株価指数を組み込んだオールカントリー型(オルカン)などがあります。

これらの指数と連動する投資信託やETFを購入した場合、1,800万円分までは運用益に税金がかかりません。

配当金が出ず自動的に再投資される商品を購入すると、その商品が値上がりしたとしても購入時の簿価で投資枠が計算されるため、限られた投資枠を有効活用できます。

分配金が出る商品の場合、それを自分で再投資すると新たにNISAの投資枠を使うことになります。

長期的な積立投資で資産形成をするのであれば、分配金が出ず再投資される商品がおすすめです。

2.高配当ETF、J-REITによる自分年金作り

高配当ETFや東証REIT指数連動ETFなどを長期保有することで不労収入を増やすと、老後に向けて安定的な収入源を確保できます。

どちらも3~5%程度の利回りを期待できるので、この水準が続くのであれば、積立投資を続けて元本を大きくしていくと自分年金の金額も増えていきます。

たとえば、東証REIT指数連動型のETFである「iシェアーズ・コア Jリート ETF」の分配金利回りは4.28%(2024年3月1日時点)なので、リスクを分散しながら安定的に運用できます。

高配当ETFと東証REIT指数連動ETFは、どちらもNISAの成長投資枠で購入できます。

非課税メリットを活かしつつ、自分年金作りに役立てましょう。

3.不動産小口化商品

不動産は高額なので、「投資したい」と思っても簡単に資金を用意できるわけではありません。

都心のオフィスビルはさらに高額ですし、優良物件であればなおさらでしょう。

そこでおすすめしたいのが、不動産小口化商品です。

たとえば、ACNの「Aシェア®」は東京都心の優良オフィスビル物件を小口化し、1口100万円で5口から投資できるようにした商品です(最小投資口数は5口)。

こちらは、「Aシェア®」の小口化イメージです。

この図では50億円のオフィスビルを1フロア単位に小口化して、さらにその1フロアを複数の投資家でシェアすることで、「東京都心の優良オフィスビルへの投資」を実現しています。

個人で50億円を用意できる人はごくわずかだと思いますが、「Aシェア®」の500万円であれば一気に現実味が増すでしょう。

少額から優良物件に投資できることが最大のメリットなので、「長期目線で賃料収入を確保したい」という人におすすめです。

関連記事

不動産小口化商品が相続対策に有効な理由と対策方法や注意点を解説

4.不動産投資

相続対策に重点を置くのであれば、現物の不動産投資もおすすめです。

相続時には不動産のほうが現金よりも評価額が低くなるため節税になりますし、「小規模宅地等の特例」などの特例や優遇制度に該当すれば、さらに高い節税効果を期待できます。

特に「小規模宅地等の特例」は土地の評価額が最大で80%も低くなるため、相続対策として広く利用されています。

まとめ

本記事では、投資初心者の方に向けて、おすすめの資産運用方法を7つご紹介しました。

個人向け国債などのローリスクなものから、投資信託や株式などミドルリスクのものまで、それぞれの特徴やメリット・デメリットを解説しました。

また、NISAやiDeCoといった非課税制度を活用することで、運用益を最大限に活かせることもお伝えしました。

資産運用は、将来の備えを築くための有効な手段です。

まずは少額からでも良いので、この記事で得た知識を活かし、ご自身に合った方法で一歩を踏み出してみてはいかがでしょうか。

運用を始める前には、リスク管理をしっかりとおこない、無理のない範囲で始めることが大切です。

本記事が、皆様の資産運用の一助となれば幸いです。

関連記事

資産運用はしないほうがいい?リスクやメリットと向いている人の特徴を解説