財産を人にあげることを、贈与といいます。贈与が一定の金額を超えると贈与税が発生します。

贈与税は相続税と並んで税率が高いといわれており、贈与税のことを知らずに多額の財産を贈与してしまうと、思わぬ税負担に直面しかねません。

例えば、親から子へ500万円の贈与をすると、贈与税はいくらになるのでしょうか。500万円の贈与で税金が発生する場合は税率が何%で、税額がいくらになるのか。

「500万円の贈与」を例に、贈与税の基本や知っておきたい特例、注意点などについて解説します。

親から子へ500万円の贈与、税金はいくら?

贈与税の仕組みや税率についておさらいをした上で、「親から子へ500万円の贈与」をした場合の贈与税額を計算方法とともに解説します。

贈与税の基本をおさらい

最初に、贈与税の基本をおさらいしておきましょう。下表は贈与税の税率一覧です。

| 基礎控除後の課税価格 | 一般税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

上記の一覧表は一般税率のものです。この他、贈与税には特別贈与財産といって「18歳以上の受贈者が父母や祖父母などから贈与を受けた場合」に適用される税率があります。

ここでは親から子へ500万円の贈与をしたケースを想定しているので、特別贈与財産の税率も押さえておく必要があります。

特別贈与財産に適用される贈与税の税率は、以下のとおりです。

| 基礎控除後の課税価格 | 特例税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

全体的に、一般税率よりも特例税率のほうが低めです。親族内で財産を移転しやすいようにしたもので、この考え方は他の特別控除などにも見られます。

最初に、以下の3点を押さえておいてください。

1. 贈与税は金額が大きくなるほど税率が高くなる

2. 一般税率よりも特例税率のほうが全体的に税負担は軽い

3. 親から子への贈与には特例税率が適用される

そもそも贈与とは

贈与とは「財産をあげること」です。財産をあげる人ともらう人の双方が贈与に同意してはじめて成立するもので、もちろん生きている人同士のやり取りです。

相続は亡くなった人と生きている人の間で行われる財産のやり取りなので、それと区別するために贈与を生前贈与と呼ぶこともあります。

贈与税を納税するのは「もらった人」

贈与税には贈与者と受贈者がいます。贈与税の申告・納税の義務があるのは受贈者(もらった人)です。これも贈与税の基本なので、押さえておいてください。

贈与税が課税されないケース

贈与があったからといって、すべての贈与に課税されるわけではありません。以下は、贈与税が課税されない主なケースです。

1.日常的な生活費

親子が同居している家庭で、親が生活費の負担をしている場合が該当します。生活費の負担が子の生活を支えていることになり、それが贈与と解釈できるわけですが、こうした日常的な生活費の負担は贈与税の課税対象とはなりません。

2.年間110万円の基礎控除内

贈与税には、年間110万円の基礎控除があります。つまり、年間の贈与額合計が110万円を超えない限り、贈与税は課税されません。

3.贈与を受ける人が受け取る意思を表示していない

先ほど、贈与は財産をあげる人ともらう人の合意が必要と述べました。

仮に贈与側が「あげる」といっても、受贈者が受け取る意思を表示していなければそもそも贈与は成立しないため、贈与税の課税対象にもなりません。

例えば、親が子のために子の名義で銀行口座を開設し、そこにお金を振り込んで貯金をしていた場合、子がその口座の存在を知らないこともあります。

この場合は贈与とはなりません。ただし、親が亡くなった時に口座の存在を知って受け取ったとすると、それは相続財産となります。

親から子へ500万円を贈与した場合の贈与税額

それでは、「親から子へ500万円を贈与」した場合の贈与税額を計算してみましょう。

年間110万円の基礎控除があるので、最初に500万円から110万円を差し引きます。

500万円 - 110万円 = 390万円(基礎控除後の課税価格)

親から子への贈与なので、特例税率の一覧表から390万円が含まれる部分を探します。

| 基礎控除後の課税価格 | 特例税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

「400万円以下」が該当するので税率は15%、控除額は10万円です。これを踏まえて計算してみましょう。

390万円 × 15% - 10万円 = 48万5,000円

親から子へ500万円を贈与した場合の贈与税額は、48万5,000円です。

生前贈与で知っておきたい特例・制度

「贈与税は税率が高い」と感じるかもしれません。最高税率は55%なので、贈与する金額によっては半分以上が税金になってしまいます。

しかし、贈与税にはさまざまな特例や制度があります。これらに該当する場合は生前贈与の税負担を軽くできるので、該当するものがないかチェックしてください。

1.暦年贈与

贈与税には2つの課税方法があります。暦年課税と相続時精算課税です。選択しない場合は暦年課税が適用されます。

暦年課税には、先ほど述べた110万円の基礎控除があります。毎年110万円の範囲内で少しずつ贈与していけば、最終的に大きな金額を贈与できることになります。これを暦年贈与といいます。

親から子へ500万円の贈与をする場合、毎年100万円ずつ贈与すれば理論上は5年で非課税のまま贈与を完了できます。

「理論上は」と書いたのは、暦年贈与にはいくつかの注意点があるからです。注意点については後述します。

2.教育資金の一括贈与の特例

受贈者の父母や祖父母からの教育資金としての贈与であれば、1,500万円までが非課税になる特例です。受贈者が30歳未満であれば対象となるため、年齢制限も緩いといえます。

3.結婚・子育て資金の一括贈与の特例

贈与されるお金の使途が結婚や子育ての場合に、最大1,000万円まで非課税になる特例です。

少子化対策の一環ともいえる特例で、期限は令和7年3月31日までですが、これまで何度も延長されているので、今後も延長される可能性があります。

4.相続時精算課税制度

先ほど解説したように、贈与税には暦年課税と相続時精算課税という2つの課税方法があります。ここで紹介するのは、後者の相続時精算課税を選択した場合の非課税措置です。

60歳以上の直系尊属(父母や祖父母)から成人している子や孫へ贈与する場合は、2,500万円までが非課税になります。

2,500万円を超えた贈与分についても税率は一律20%なので、贈与する金額によっては節税効果が非常に高くなります。

ただし、名称のとおり相続時に精算する制度であるため、相続時の節税効果はなくなります。また、一度相続時精算課税を選択すると、暦年課税に戻すことはできません。

不動産や株式など、相続時に今よりも財産価値が高くなる見込みがある場合は、先にこの制度を使って贈与してしまったほうが、税負担を軽くできる可能性があります。

親から子へ500万円を贈与する際の注意点5つ

親から子への贈与は、いわば家族内のお金のやり取りです。身内の間のやり取りで贈与税が発生することに、違和感を覚える人は多いでしょう。

しかし、贈与税の仕組みを理解して適切な手続きをしておかないと、思わぬ不利益を被ることになります。ここでは、そんな不利益を回避するための注意点について解説します。

1.「バレない」は通用しない

「家族間で現金を手渡しするだけならバレないだろう」と思うかもしれませんが、それは危険です。

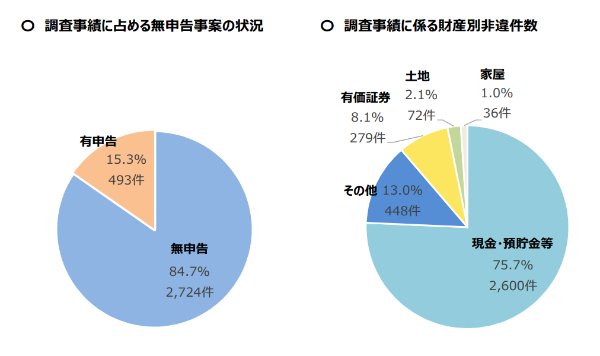

国税庁が令和2年に発表したレポートによると、令和元年の贈与税の無申告を指摘されたケースが84.7%もあります。

右のグラフの財産非違件数、つまり「辻褄が合わない件数」の内訳では、現金や預貯金が75.7%を占めています。

現金はお金の流れをつかみにくいといわれていますが、贈与税の無申告のうち7割以上が現金や預貯金であることを考えると、「手渡しだからバレない」と決めつけるのは危険です。

この7割以上の人たちも、「バレない」と思っていたのでしょう。

2.親子間であっても贈与契約書を交わす

親子間だから、現金手渡しだからといって「ナァナァ」にするのではなく、きちんと贈与契約書を交わしておきましょう。これが贈与の事実を示す客観的な証拠となるからです。

税務署から指摘を受けた場合でも、正当な書類があって贈与者と受贈者がそれぞれ「贈与があった」と言えば、それは動かぬ事実となります。

3. 暦年贈与で注意したいポイント4つ

暦年贈与を活用すれば、「110万円×年数分」だけ非課税で贈与できるため、「時間をかけるほど節税効果の大きい制度だ」と思うかもしれません。

しかし、話はそんなに単純ではありません。毎年同じ日に同じ金額を贈与している場合や、贈与契約書がない場合などは、税務署から暦年贈与を否認されて贈与を始めた年に全額の贈与があったと見なされ、最初の年にさかのぼって全額分の贈与税が課税されることがあります。

「わざと毎年少しずつ贈与しているが、実は贈与したい財産を課税逃れのために少しずつ贈与しているだけ」というわけです。

こうした事態を回避するために、以下の点に留意しましょう。

1.贈与契約書の作成

毎年贈与があったことを証拠として残すために、親子間であっても贈与契約を締結し、贈与契約書を作成しておきます。

2.毎年同じ金額を贈与しない

毎年同じ金額を規則正しく贈与すると、定期贈与と見なされるリスクが高くなります。

毎年の贈与はあくまでもスポット的なものであり、前年までの贈与とは関連がないことを示すために、金額を変えて贈与するのも一つの方法です。

3.毎年同じ時期に贈与しない

前項と同じ理由で「毎年同じ日、同じ時期に贈与しない」ことも、定期贈与と見なされない対策として有効です。あえて時期と金額を変えて贈与するのは、多くの人が用いている手法です。

4.基礎控除額を超える贈与をして納税する

暦年贈与の基礎控除額は110万円です。無税で贈与しようと思うなら、110万円を超えない金額を贈与するべきです。

しかし、あえて110万円を少し超える金額を贈与し、申告・納税するのも有効な方法です。わずかな税負担で、贈与の事実を納税という形で残すことがでるからです。

4.子が口座の管理をする

銀行口座でお金のやり取りをする場合、財産を受け取る口座は子が管理する必要があります。

子の名義の口座を親が管理していて、そこに入金している状態だと名義口座(名義預金)と見なされ、贈与の実態がないと見なされる可能性があります。

子が受贈者なのですから、子が銀行口座を管理している事実が必要です。

5.他界する7年以内は贈与と見なされない

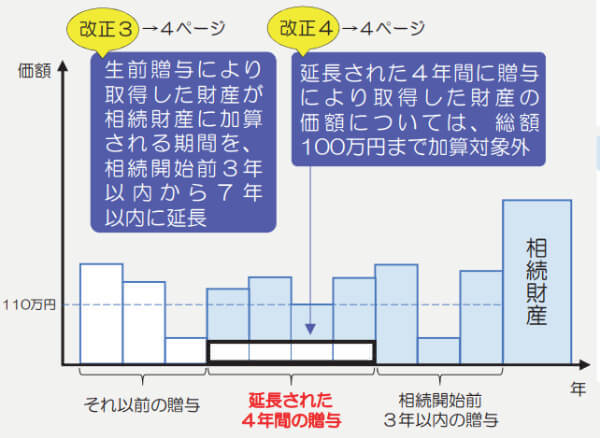

税制改正により、令和6年1月1日からは贈与者が亡くなる7年以内に贈与された財産は相続財産と見なされるようになりました。

「贈与者が亡くなる7年以内は相続財産の圧縮を目的に生前贈与をしている」と見なされるわけです。

以前は亡くなる3年前までが対象でしたが、改正によってその期間が延長されました。生前贈与を活用した相続税の節税は、以前より難しくなったということです。

その一方で、延長された4年間については生前贈与された財産のうち100万円は加算の対象外になります。

国税庁の資料にある図では、以下のように説明されています。

一定の緩和措置はあるものの、生前贈与を活用した相続税対策が難しくなっていることは変わりません。

生前贈与を活用して親から子へ500万円を移転したい場合は、贈与者の年齢や健康状態を考慮して早めに行うべきです。

相続対策としての生前贈与で損をしないための注意点3つ

生前贈与は相続対策の一環として検討されることが多いため、贈与税の仕組みだけではなく、相続税の仕組みや両者の関わりについても理解しておく必要があります。

相続対策として生前贈与を活用する際にはいくつか注意点があるので、最後にこれらについて解説します。

1.相続時精算課税制度は慎重に選択

先ほど解説したように、相続時精算課税制度は今後値上がりして財産としての評価額が高くなりそうなものを生前に贈与してしまう際に役立つ制度です。

また、賃貸不動産など収益を生む財産を早めに贈与しておくと、贈与後に発生する収益は受贈者のものになります。つまり、贈与者の財産がさらに増えることがないため、相続税の節税につながります。

これらは相続時精算課税のメリットですが、これらに該当しない場合は選択するべきかどうかを慎重に判断する必要があります。というのも、一度相続時精算課税を選択すると暦年課税には戻せないからです。

2.生前贈与は早いほど効果的

生前贈与は早いほど効果的です。

令和6年からの制度改正によって、贈与者が亡くなる7年前までの贈与は相続財産に組み入れられるようになったため、生前贈与のメリットが少なくなります。

暦年贈与で親から子へ財産を少しずつ移転するのであれば、その年数が長いほど節税効果も大きくなることを覚えておきましょう。

3.相続人が複数いる場合は不公平感にも注意

相続では法定相続人が決まっていますし、それぞれの相続人の「取り分」も法律で定められています。

しかし、生前贈与には贈与する相手に関する取り決めは特にありません。だからといって特定の人に偏った生前贈与をすると、相続人となる人たちの間に不公平感が生じるおそれがあります。

この不公平感を残したまま贈与者が亡くなって相続が始まると、トラブルに発展することもあるでしょう。

トラブルによって遺産分割協議が長引いて10ヵ月を超えると、相続税が高くなっていまします。

複数の相続人がいる場合は、生前贈与の際にしっかり話し合って、納得感のある相続を目指しましょう。

まとめ

親から子へ500万円を贈与した場合の贈与税額や贈与税の仕組み、さまざまな特例、相続対策として活用する場合の注意点などについて解説しました。

親から子への生前贈与を検討している人の多くは、相続対策の一環として考えているでしょう。

思わぬ不利益を回避しつつ、スムーズに財産を移転できるよう、当記事の内容をお役立てください。