給与所得や退職所得以外の所得金額(投資信託で得た利益など)が年間20万円を超える場合、原則として確定申告をする必要があります。

したがって、投資信託で20万円以上の利益を得ている場合は確定申告が必要になります。

一方で、投資信託で利益や損失が出た場合、確定申告をすることで得をすることもあります。

本記事は、「投資信託の利益はいくらから確定申告が必要になるのか」「確定申告をすることで得をするケース」について徹底解説します。

- NISAは非課税なので確定申告は不要

- 特定口座(源泉徴収あり)を選択した場合、確定申告は必要ない

- 確定申告をおこなうと得をするケースがある

目次

給与以外の所得が20万円超なら確定申告が必要

給与所得や退職所得以外の所得金額(投資信託で得た利益など)が年間20万円を超える場合、原則として確定申告が必要です。

ここでいう「年間」とは、対象年度の1月1日から12月31日までを指します。また、投資信託の利益とは以下の2つの利益を指します。

| 分配金 | 投資信託の運用で得た利益を投資家に分配したお金 |

|---|---|

| 譲渡益 | 投資信託の売買で得られる値上がり益 |

この分配金と譲渡益のどちらか一方の利益、あるいは、合計した利益が20万円を超えたら、確定申告が必要になります。

また、投資信託単体では20万円未満の利益の場合でも、給与所得や退職所得以外の所得と合計して20万円を超える場合は、確定申告が必要です。

投資信託の利益が20万円超でも確定申告が不要な2つのケース

「特定口座(源泉徴収あり)」や「NISA口座」を利用している場合は、投資信託や上場株式などの利益が年間20万円を超えても確定申告が不要となります。

不要なケースをくわしく解説します。

1.特定口座(源泉徴収あり)で投資信託を売却している

証券口座は、投資信託や上場株式などの金融商品を取引するための専用口座です。

証券会社や銀行などで開設することができます。この証券口座には、「一般口座」と「特定口座」があります。

このうち、「特定口座(源泉徴収あり)」を選択している場合は、投資信託や上場株式で得た利益が20万円を超えても確定申告が不要です。

| 一般口座 | 特定口座 |

|---|---|

| ・投資家自身が取引で得た年間売買損益を計算する ・必要に応じて確定申告をおこなう |

・証券会社などが年間の売買損益を計算する ・計算結果に基づいて年間取引報告書を発行する |

特定口座とは、個人投資家の確定申告などの手間を軽減するための仕組みです。

特定口座には「源泉徴収あり」と「源泉徴収なし」の口座があります。

確定申告の手間をできる限り避けたいという人は「源泉徴収あり」を選ぶと良いでしょう。

| 特定口座 (源泉徴収あり) |

特定口座 (源泉徴収なし) |

|---|---|

| 年間取引報告書に基づき、証券会社などが投資家に代わって納税をおこなう (納税分は口座から天引きされる) |

年間取引報告書に基づき、投資家自身が確定申告をおこなう |

特定口座は、1つの金融機関ごとに1口座を開設することが可能です。

また、複数の証券会社でそれぞれ特定口座を開設しても問題ありません。

証券会社ごとに年間取引報告書の交付や、必要に応じて天引きがおこなわれます。

注意点としては、特定口座の「源泉徴収あり・なし」を一度選択すると、翌年まで変更することができません。

最近では、証券口座を開設する場合は、「特定口座(源泉徴収あり)」を選ぶ人が大多数です。

そのため、どちらの特定口座にすべきか迷う人は、「特定口座(源泉徴収あり)」を選ぶのがおすすめです。

日本証券業協会の「特定口座の普及状況調査(23年6月末時点)」によると、国内には証券会社が取り扱う特定口座が約4,125万口座も存在します。

このうち93 %が「源泉徴収あり」を選んでいます。

2.NISA口座で投資信託を売却している

NISAとは、個人の資産形成を支援するための国の制度です。

通常、投資信託の分配金や譲渡益などの利益は所得税・住民税の課税対象となります。しかし、NISA口座で得た利益は非課税となります。

NISA口座は、日本国内に在住する18歳以上の人が金融機関(証券会社や銀行など)で開設することが可能です。

ただし、複数の口座を所有できる証券口座とは異なり、NISA口座は1人1口座しか開設できません。

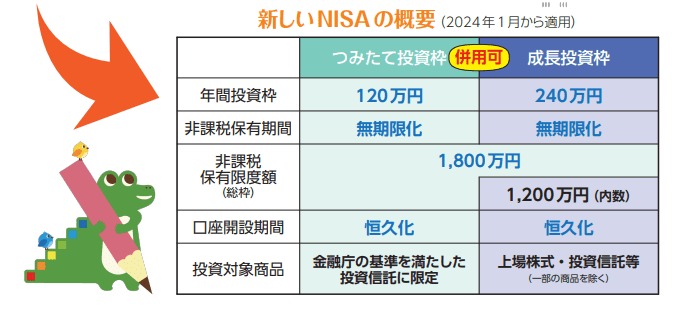

2024年1月から新NISAが導入され、株式や投資信託を非課税で保有できる期間が無期限となりました。

さらに以下のように、年間投資枠と総枠が拡大しています。

上記の表内の「非課税保有限度額」とは、その人が生涯で利用できる非課税枠です。

限度額は投資信託や株式などの取得価額で管理されます。

1,800万円までの限度額が用意されていますが、その年に売却した分の枠は翌年以降に再利用することが可能です。

確定申告をおこなうと得をする可能性があるケース3つ

投資信託で得た年間の利益が20万円以下でも、損益通算や繰越控除、配当控除などを利用したい場合は確定申告が必要です。

詳細を解説します。

1.損益通算をしたい場合

損益通算を希望する場合は、ご自身で確定申告をおこなって「申告分離課税」を選ぶ必要があります。

申告分離課税とは、他の所得金額(総合課税や別の種類の申告分離課税)と分けて税額を計算して確定申告をおこない、必要に応じて納税する課税方式です。

| 総合課税の対象 | 申告分離課税の対象 |

|---|---|

| ・不動産所得 ・給与所得 ・事業所得 ・一時所得 ・配当所得(上場株式等の配当で申告分離課税を選択したものを除く) ・雑所得 など |

・山林所得 ・土地や建物などの譲渡所得 ・株式等の譲渡所得 ・特定公社債などの利子所得 ・特定上場株式等の配当所得 など |

金融商品における損益通算とは、投資信託や上場株式などの利益と損失を相殺できる仕組みです。

たとえば、2つの証券会社に証券口座を持っているとします。

証券会社Aの口座の100万円の利益と、証券会社Bの口座の100万円の損失を相殺することで、納税額を0円にすることが可能です(下記の計算式を参照)。

・証券会社A:100万円の利益

・証券会社B:100万円の損失

・100万円の利益-100万円の損失=利益は0円(納税なし)

注意点としては、NISA口座と証券口座を損益通算することはできません。

たとえば、同じ年の投資信託の取引で、NISA口座で年間100万円の損失、証券口座で年間100万円の利益が出ていたとします。

これも損益通算することはできず、証券会社の100万円の利益に対して約20%の税金が課税されます。

2.繰越控除を使いたい場合

繰越控除とは、投資信託や上場株式などによって発生した損失を、最大3年間に渡って繰り越せる制度です。

その年は損益通算の対象となる損失がなかったり、損失が少なかったりした場合でも、繰越控除を使っていれば翌年以降の利益と相殺することができます。

【繰越控除の一例】

・当年:投資信託などの取引で100万円の損失(確定申告で繰越控除を申告)

・翌年:同50万円の利益-繰越控除により利益を相殺(課税0円)

・翌々年:同50万円の利益-繰越控除により利益を相殺(課税0円)

投資信託や上場株式などの売買を継続的におこなっている人は、今後の運用結果がどのようになるか分からないため、繰越控除をおこなうのも一案です。

ただし、繰越控除をおこなうためには確定申告(申告分離課税を選択)をする必要があります。

注意点としては、繰越控除を翌年、翌々年、さらにその次の年と継続していきたい場合は、確定申告をして繰越控除の申告をしていく必要があります。

たとえば、当年は繰越控除を申告しても、翌年は「投資信託や株式などの取引がなかった」という理由で繰越控除の申告をしなければ、翌々年は当年の繰越控除が適用されません。

3.配当控除を使いたい場合

配当控除とは、確定申告をおこない「総合課税」を選択することで、公募株式投資信託※の分配金や上場株式の配当金にかかる税金を抑えられる可能性のある控除です。

※公募株式投資信託:不特定多数を対象にした公募投信のうち、約款に「株式投資ができること」を記載している銘柄

申告分離課税を選んだ場合、他の所得(給与所得など)と投資信託で得た利益の所得税・住民税の計算は別々におこないます。

しかし、総合課税を選んだ場合は、他の所得と投資信託や上場株式で得た利益を合算して所得税・住民税の計算がおこないます。

これを踏まえると、申告分離課税を選んだ場合、投資信託で得た利益には約20%の税率がかかります。

一方、総合課税を選んだ場合、所得税・住民税の税率から配当控除率を差し引くことで(これを「正味税率」といいます)、約20%以下の税率に抑えることが可能です。

注意点としては、課税所得が一定額以下の人でないと、配当控除を使うメリットはありません。

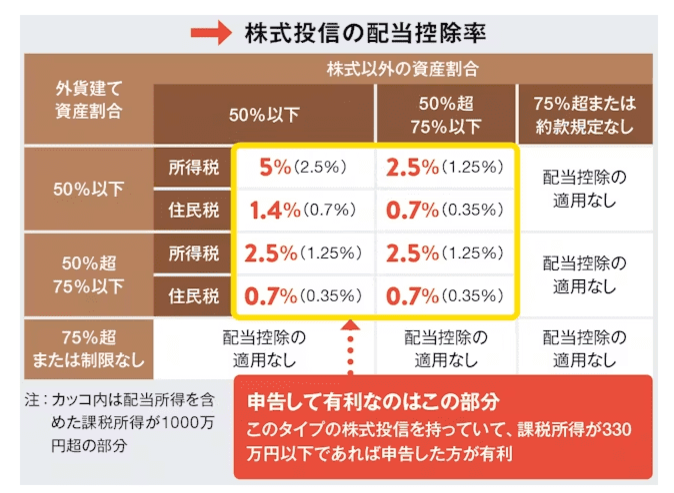

公募株式投資信託の配当控除率は、「外貨建資産割合」と「非株式割合」によって決まります(以下の表参照)。

配当控除を使うことでメリットがあるのは、表内の太線部分の公募株式投資信託を持っていて、配当所得を含む課税所得が330万円以下の人になります。

配当控除を受けたからといって必ずしも得をするわけではないため注意しましょう。

投資信託の確定申告をするといくら税金がかかる?

投資信託や上場株式の確定申告時にかかる税金についてくわしく解説します。

詳細は以下のとおりです。

1.投資信託の利益にかかる税金の税率は20.315%

投資信託、株式、公社債などの譲渡所得や分配金(または配当金や利子)には、20.315%の税金が課されます。

これは以下の3つの税金から構成されます。

・所得税15%

・住民税5%

・復興特別所得税0.315%

※復興特別所得税は、令和19年12月31日までの間に生じる所得が対象となります。

ただし、この本記事の前半で解説したように、NISA口座で投資信託を保有したり売却したりして得た利益は非課税となります。

2.課税対象になる分配金は普通分配金のみ

投資信託の確定申告で注意すべき点は、分配金には2種類あることです。

課税対象となるのは「普通分配金」のみであり、「特別分配金」は課税対象ではありません。これは、2つの分配金の性質が異なるためです。

普通分配金とは、投資信託の運用で得た利益を投資家に還元するものです。これは純粋な利益であるため、課税対象となります。

一方の特別分配金は、投資家が投資信託に預けた元本部分の一部が戻されるものであり、利益ではありません。

端的にいえば、自分のお金を自身で受け取っているだけなので、課税対象にはならないのです。そのため、特別分配金は「元本払戻金」とも呼ばれます。

投資信託の利益の確定申告をする方法は?

ここまで解説してきた内容に基づくと、下記に該当する人はご自身で確定申告をする必要があります。

・ 給与所得や退職所得以外の所得金額(投資信託で得た利益など)が年間20万円を超えている

・ 損益通算や繰越控除、配当控除を使いたい

なお、確定申告とは、毎年1月1日から12月31日までの1年間に得た所得額、それに対する所得税額を計算する手続きのことです。

確定申告に基づき、払い過ぎた税金や納め過ぎた税金があれば精算をおこないます。

確定申告の期間は通常、翌年2月16日から3月15日までの間で、管轄する税務署に申告書や必要書類を提出します。

ただし、期限を過ぎた後でも申告は可能です。

その場合は、期限後申告として取り扱われ、青色申告者に対するさまざまな恩恵は受けられません(例:青色申告特別控除など)。

本記事では投資信託の利益に焦点を当てていますが、実際の確定申告では他の所得や控除についても整理しなければなりません。

計算や書類の準備にそれなりの時間を要するため、早めに準備する必要があります。

投資信託の確定申告をおこなう場合、「一般口座」と「特定口座」のどちらかで手順が異なります。

「一般口座」の確定申告の手順

1. 一般口座の取引履歴などを基にその年度の譲渡損益を自身で計算する

※総平均法などの方法で取得価額を計算

2. 他の金融機関の一般口座の取引も合算して計算する

3. その年の分配金を計算する

4. 各種申告書や計算明細書に記入して管轄の税務署に提出する

「特定口座」の確定申告の手順

1. 年間取引報告書を確認する

2. 上記を基に、各種申告書や計算明細書に記入して管轄の税務署に提出する

特定口座で源泉徴収あり(税金が天引きされた後)の場合でも、金融機関が発行した「年間取引報告書」を用いて確定申告が可能です。

なお、確定申告時に年間取引報告書を添付する必要はありません。

まとめ|投資信託の利益が出る前に準備をしておくことが重要

本記事では「投資信託の利益はいくらから確定申告が必要か?」について解説してきました。

投資信託と確定申告の関係は意外と複雑です。

そのため、利益が出てから確定申告のことを考えるのではなく、あらかじめ利益が出ることを想定して準備をしておくことが重要です。

準備の一例としては、特定口座と一般口座をよく考えて選ぶ、税理士に相談する、会計ソフトなどを利用するといった対応がおすすめです。