個人が住宅を建てる場合の土地の権利には、所有権と借地権があります。

借地権付きの土地に家屋を建てた場合、建物の所有権は自分のものであっても、土地は地主の所有物です。

それにもかかわらず、この借地権は建物を建てた人(土地を借りている人)が亡くなったとき、相続税の計算対象となる財産の一つとなることをご存じでしょうか。

この記事では、借地権が相続税の対象となる理由、相続税評価額の計算方法、そして相続手続きにおける注意点について詳しく解説します。

- 借地権の基本的な概要

- 借地権の3つの種類と相続税の評価方法

- 借地権を相続する場合の注意点

借地権とは?借地権も相続対象になる

はじめに、借地権の概要と相続との関係について解説します。

1.借地権とは

借地権とは、自分で土地を購入して所有するのではなく、土地を持っている第三者に地代(土地を借りるお金)を支払って、契約上定められた期間、その土地の上に建物を建てる権利を指します。

つまり、土地は借り物だけれど、その土地に建っている建物は自分の所有物という状態です。

間違いやすいのですが、ただ土地を借りているだけでは「借地権」とみなされません。

借りた土地の上に自分の所有権がある「建物」を建てて活用しているときに借地権であるとみなされ評価されます。

たとえば駐車場や資材置き場にして活用していても、そのケースは借地権とはなりません。

ただし、借地権とみなされていた状況の後に何らかの理由で建物を取り壊した場合でも、借地権が消滅するわけではありません。

2.借地権も一般的な不動産同様に相続対象になる

「土地が借り物なら、相続が起きたときは建物だけが相続税の対象では?賃貸に住んでいたら賃貸物件に相続税は払わないのだから、それと同じじゃないの?」と考える人が多いかもしれません。

しかし、借地権について、国税庁では以下のように説明しています。「借地権は相続税や贈与税の課税対象」です。

借地権とは、建物の所有を目的とする地上権または土地の賃借権をいいます(借地借家法2一) 。

出典 :国税庁 No.4611 借地権の評価

借地権は、相続税や贈与税の課税対象になります。

土地を所有していないので、土地そのものに相続税はかかりません。

借地権という「土地を借りて使う権利」が相続税や贈与税の対象ということになります。

よって、借地権のある土地の上に自宅を建てている人が亡くなり、相続が発生すると、借地上の建物だけでなく、借地権をほかの相続財産とともに合算して、相続税を計算することになります。

「借りているのだから、大した金額にならないではないのでは?」と思われるかもしれません。

しかし、借地権はその土地の評価額の数十%と高額になるケースが多いため、親の自宅の建っている土地が借地権契約の場合は、早めにその価値を調べて相続に備えておくことが望ましいでしょう。

3.相続税の対象となる借地権か見分ける2つのポイント

借地権は地主に地代を支払って土地を借り、その土地に所有する建物を建てたときに発生します。

よって、以下のどちらかの場合は借地権とはみなされず、相続税の対象にもなりません。

(1)地主に地代を支払っていない

(2)借りた土地に建物を建てていない

(1)は、たとえば祖父母や親戚などから無償で土地を使わせてもらっているケースがあります。

(2)は、前述したように建物を建てずに活用しているケースです。

相場よりも低い地代で借りている場合でも、支払っているならば借地権は発生します。

借地権の種類と相続税の評価方法

借地権には大きく分けて3つの種類(定期借地権・普通借地権・旧法借地権)があり、それぞれ相続税の評価方法が異なります。

また定期借地権はさらに3つに分かれます。

ここでは旧法借地権以外の借地権について解説します。

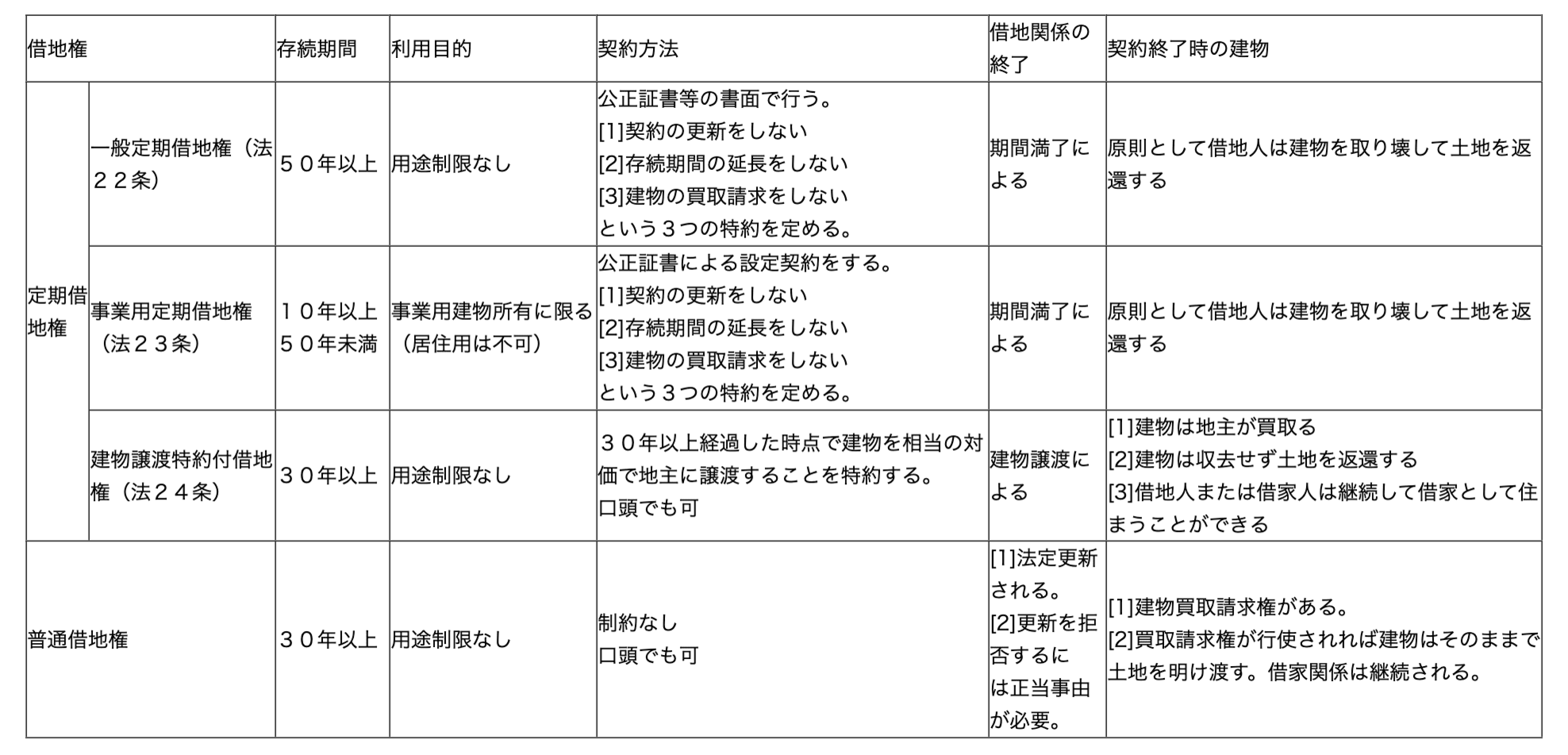

【表】借地権の種類

1.定期借地権とは?|借地期間(契約期間)が定められている

定期借地権とは、借地期間(契約期間)が定められている借地権です。

契約更新は基本的にありません。

定期借地権には、一般定期借地権、建物譲渡特約付借地権、事業用定期借地権の3種類があります。

借地人は契約満了時、建物を解体して土地を明け渡すことが原則です。

・建物譲渡特約付借地権

しかし、建物譲渡特約付借地権の場合は建物は地主が買取るため、建物はそのままの状態で土地を返還します。

「契約の更新ができない」「存続期間の延長をしない」「建物の買取請求を(借主から地主へ)しない」という特約は借地人にとって不利な契約です。

そのため旧法借地権では「借地法上は無効」とされていました。

現在は「新借地借家法の定期借地権に限って」、この特約は有効となっています。

地主にとっては、事業用定期借地権などと使い分けることで土地の有効活用が可能になります。

・事業用定期借地権

事業用定期借地権は、主にショッピングモールやコンビニなどロードサイド店舗などへの賃借が想定されたものになっています。

一般的な居住用の建物の場合は「一般定期借地権」が適用され、50年の長期契約となります。

2.普通借地権とは?|地主側から解約の申し入れができない

普通借地権とは、地主側から解約の申し入れができない借地権で、借主は契約更新をすることで土地を借り続けられます。

個人の相続にかかわる借地権については、主にこちらの借地権となります。

契約開始時の存続期間(契約期間)は30年、初回更新20年、それ以降は10年で契約継続できます。

地主は正当な理由がなければ更新を拒否することはできません。

そのため、借地人は希望する限り、ほぼ永続的に借地の利用することができ、契約方法は書面によらず口頭でも可能です。

また契約終了時、借地に借地人が建てた建物が残っているときは、地主に対して建物の買い取りを請求することもできます。

借地人に不利とならないような配慮のされた借地権といえます。

【豆知識】旧法借地権と一時使用目的の借地権

現行の普通借地権と定期借地権以外に、旧(法)借地権があります。

1992年7月以前に契約した借地権を指し、借地期間が契約満了しても、地主側に正当事由がない限り借地権が更新されます。

旧法借地権は普通借地権と同じ扱いになります。

上記以外にも、「一時使用目的の借地権(借地借家法第25条)」があり、相続税評価額の計算は別に定められています。

参考

借地借家法

国土交通省 定期借地権の解説

国税庁 No.4611 借地権の評価

借地権の種類別・相続税評価額の計算式

ここでは借地権ごとの評価額の計算式を紹介します。

なお定期借地権や、一時使用目的の借地権、前述した著しく安い価格で借りている特殊なケースなどについては正確な計算や判断が難しくなります。

相続や借地権に詳しい専門家に相談することをおすすめします。

1.普通借地権の相続税評価額計算式

普通借地権の基本的な相続税評価額計算式は、以下になります。

借りている土地の評価額 × 借地権割合(エリアにより異なる)

借りている土地が自用地だったとした場合の、宅地が無い状態(更地)としての価額に、借地権割合を乗じて求めます。

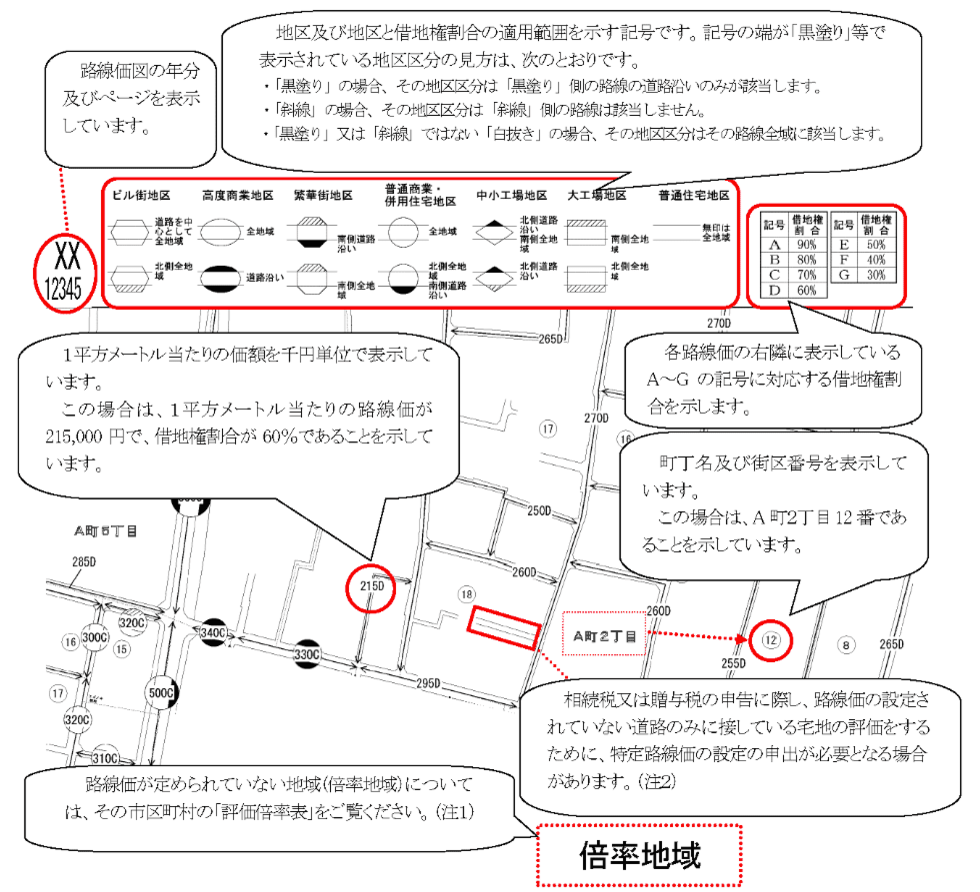

借地権割合は、地域ごとにA~G(30%〜90%)に分類され定められています。

路線価図や評価倍率表に表示されており、国税庁ホームページで閲覧可能です。

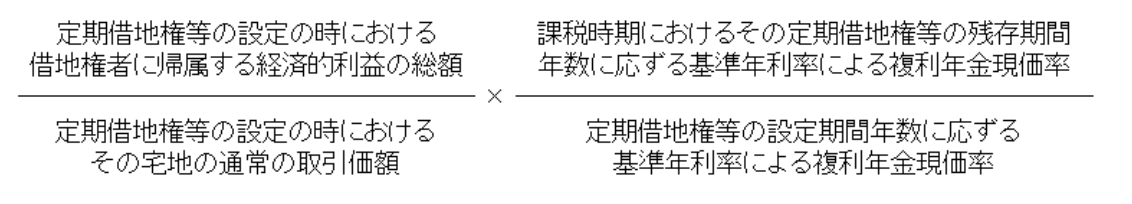

2.定期借地権の相続税評価額計算式

自宅がある土地が定期借地権の場合、評価額の計算式がかなり複雑になります。

国税庁では以下のように示しています。

定期借地権の相続税評価額の計算を専門家ではない個人が安易に計算し、それをもとに相続税の申告をおこなうと、かえって税務署に厳しく確認されることがあります。

そのため、定期借地権の土地を相続する場合は、相続税に詳しい専門家や税理士に早めに相談することをおすすめします。

借地権の相続税評価額計算手順

借地権の相続税評価額を算出する手順は以下のとおりです。

なお、個人の場合は普通借地権が大半のため、ここでは普通借地権を前提にしています。

ステップ1.路線価と借地権割合を国税庁HPで確認する

通常の不動産の相続税評価額と同様、借地権がある土地の路線価を確認します。

同時に、「借地権割合」も確認することが所有している不動産の場合と異なります。

路線価とは、道路に沿って決められている1平方メートルあたりの土地の価格です(時価とは異なります)。

国税庁の「路線価図・評価倍率表」のサイトにアクセスし、借地権のある土地の路線価図を開きます。

道路上に書かれている「数字+アルファベット」が、それぞれ路線価と借地権割合を表しています。

数字は千円単位のため、たとえば「500C」の場合は、路線価は500,000円(50万円)、評価倍率はC=70%となります。

| 記号 | A | B | C | D | E | F | G |

|---|---|---|---|---|---|---|---|

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

ステップ2.自用地だった場合の土地の評価額を計算する

自用地とは、名称どおり「自分が所有する(用いている)土地」を指します。

借地権の計算をするのですが、「もしもその土地が所有している通常の不動産だった場合に、いくらになるのか」を先に計算します。

その後、借地権割合を掛け算して、借地権としての評価額を求めます。

自用地だった場合の土地の評価額=路線価×土地の広さ

先ほどの「500C」の土地の場合、1㎡あたりの単価は50万円でした。

土地の広さが60㎡だったとすると、土地の評価額は50万円×60㎡=3,000万円です。

ステップ3.借地権割合を乗じて借地権の相続税評価額を算出する

ステップ2で求めた「自用地だった場合の土地の評価額」に、借地権割合を乗じます。

先ほどの例だと、D=70%でしたので、以下のようになります。

3,000万円×0.7=2,100万円

この後、求めた相続税評価額をほかの相続資産と合算して相続税を計算します。

関連記事

・不動産の相続にはどんな税金がかかる?税額の計算方法も解説!

・親名義の家にかかる相続税はいくら?計算方法は?

借地権を相続する場合の5つの注意点

ここでは、借地権を相続することになった場合に気を付けておきたいポイントを5つ解説します。

1.相続による借地権の名義変更手続きに地主の了承は不要

相続が起こると、通常、所有している土地の名義は被相続人(故人)から相続人に変更することになります。

地主と契約した借地に自宅を建てている場合、借地権者が亡くなり相続が発生すると、相続人は地主に借地権の名義変更の承諾を得ないといけないと考えるかもしれません。

しかし法律上、借地権の相続による名義変更に地主の承諾は不要です。

地主が承諾料を請求してきたり、一代限りの賃貸契約だったなどとクレームを入れてきても、従う必要はありません。

亡くなった被相続人(借地権者)と交わした契約期間も、そのまま継承されます。

新たに賃借契約を結びなおす必要もありません。

しかし地主側からすると、知らないうちに土地を貸していた人が亡くなって知らない相続人になっていた…というのは、心情的に良いものではないかもしれません。

今後も契約更新をおこなったり、地代を継続して支払ったりする関係は続くので、できる限り良い関係を維持することは重要です。

また普通借地権の場合、地主と借主が口頭で契約をしているケースもあります(法律上、契約書の作成は義務付けられていないため)。

そうすると、相続が起きた後で契約内容がわからなくなり、地主との間でトラブルに発展することもあり得ます。

法律上は不要でも、相続が起きた場合は地主にひと言連絡を入れることがおすすめです。

また世代交代を機会に、あらためて相続や借地権の専門家をまじえて契約書を作成し、お互いに確認することも検討してみてください。

ただし、借地権が「登記」されているレアなケースもあります。

その場合は、借地権であっても名義変更手続きが必要になります。

2.法定相続人以外に借地権を遺贈するときは地主の承諾が必要

借地権が法定相続人に相続される場合は上記のとおり、地主の承諾や承諾料などは基本的に不要です。

しかし、法定相続人以外に遺贈されることが遺言書などで示され、実際に遺贈された場合は、地主の承諾が必要です。

これは、民法六百十二条における「賃借権の譲渡」にあたるためです。

(賃借権の譲渡及び転貸の制限)

出典:e-gov 民法 第六百十二条

第六百十二条 賃借人は、賃貸人の承諾を得なければ、その賃借権を譲り渡し、又は賃借物を転貸することができない。

2 賃借人が前項の規定に違反して第三者に賃借物の使用又は収益をさせたときは、賃貸人は、契約の解除をすることができる。

地主の承諾を得る際には、承諾料が必要になります。

地主からの承諾が得られない場合は、裁判所への申し立てをおこなうことになります。

(土地の賃借権の譲渡又は転貸の許可)

出典:e-gov 借地借家法 第十九条

第十九条借地権者が賃借権の目的である土地の上の建物を第三者に譲渡しようとする場合において、その第三者が賃借権を取得し、又は転借をしても借地権設定者に不利となるおそれがないにもかかわらず、借地権設定者がその賃借権の譲渡又は転貸を承諾しないときは、裁判所は、借地権者の申立てにより、借地権設定者の承諾に代わる許可を与えることができる。

この場合において、当事者間の利益の衡平を図るため必要があるときは、賃借権の譲渡若しくは転貸を条件とする借地条件の変更を命じ、又はその許可を財産上の給付に係らしめることができる。

3.借地にある「建物」は相続での名義変更が必要

借地権のある土地に建てた建物(自宅など)は、個人の所有物です。

そのため相続が起きたときは、借地権とは別に、通常の相続による名義変更が必要になります。

なお、相続による名義変更については以下の記事を参考にしてください。

関連記事

不動産の遺産相続でもめるケース7選とその解決法と予防法を徹底解説

4.相続人に借地権付きの土地であることを伝えていないとトラブルのおそれがある

親が亡くなった後、相続人(子ども)が自用地だと思い込んでおり、勝手に建築物を増やしたり土地を売却する契約を進めたりして、地主とトラブルになることがあります。

そのため土地を賃借して自宅を建てた人は、借地権であることを自分の相続人になる者(子どもや妻など)へ情報共有しておくことが重要です。

なお通常、普通借地権では正当な理由がなければ賃借契約を地主側から解除することはできません。

ただし、勝手に土地を売ろうとしたなど賃借人側に明らかに非がある場合は、地主側の契約解除要求が認められるおそれもあります。

5.借地権を相続財産と認識していないと思わぬ税負担がかかる

前述したとおり、借地権も相続財産として算入されます。

借地権に評価額があることを知らず相続税申告をしてしまうと、実際の相続財産より低く見積もったとして税務署から確認が入る可能性があります。

また追徴課税が発生するおそれがあります。

まとめ

この記事では借地権も相続財産であり、相続税がかかること、借地権の種類や相続が起きたときの注意点、借地権の相続税評価額の計算式について解説しました。

自分の自宅がある土地が実は借地だった…というケースは、相続が起きてから気づくこともあり得ます。

借地権だと認識していても、相続財産であることを知らないと相続税の計算でミスをしてしまい、追徴課税が発生するおそれもあります。

自宅が建てられている場合は通常、普通借地権ですが、なかには定期借地権契約がされているケースもあります。

いずれにせよ借地権の評価額計算や契約の更新については難しいため、相続や借地権に詳しい専門家に相談することをおすすめします。