「これから資産運用を始めよう」とお考えの方が気になるのは、資産運用の種類ではないでしょうか。

資産運用といってもたくさんの種類があるため、初心者はどれを選ぶべきかわからないかもしれません。

しかも、資産運用の種類によってリスクやリターンの度合いが異なるため、どれが自分に合っているのかを知るのも簡単ではありません。

そこで、これから資産運用を始めようとお考えの初心者に向けて、代表的な資産運用法を9つ紹介します。 それぞれリスク度やどんな運用法なのかを解説した上で、実際に運用をおこなうにあたって知っておくべき知識を網羅します。

「資産運用を始めたいが、何がよいかわからない」という方は、ぜひ参考にしてください。

- 投資初心者には投資信託やETFがおすすめ

- 資産運用はNISAやiDeCoなどの税制優遇制度を活用する

- 投資初心者は最初は少額から始める

投資初心者におすすめの資産運用8選をリスク別に解説

最初に、代表的な資産運用法として以下の8種類を紹介します。

見聞きしたことがあるものもあれば、初めて見るものもあるかもしれません。

リスク度順に並べており、上に行くほどリスクが低く、下に行くほどリスクが高くなります。

まずは資産運用にはどんな種類があるのか、ご覧ください。

| リスク度 | 資産運用の種類 | 概要 |

|---|---|---|

| 低 | 預貯金 | 1,000万円まで元本保証のため、極めてローリスク |

| 低 | 個人向け国債 | ほぼ元本保証でありながら預貯金と比べると金利が高い |

| 低 | 生命保険 | 保障機能と資産形成機能を併せ持つ |

| 中 | 株式投資 | 大型株や高配当株の長期保有であれば比較的低リスク |

| 中 | 投資信託、ETF | 分散性に優れ、プロに運用を委託できるので初心者向き |

| 中 | 不動産投資 | 不動産物件の裏付けがあるため比較的低リスクで、安定的な収入が期待できる |

| 高 | FX | ハイリスク投資の代表格で、短期的に大きな利益を狙える一方で資産の大半を失うリスクがある |

| 高 | 個別株の デイトレード | 株式運用の中でもリスクの高い投資法だが、技術の向上によって高い利益を狙える |

以下で詳しく解説していきます。

1.預貯金|1,000万円まで元本保証(ローリスク)

銀行の定期預金や普通預金などの預貯金は1,000万円まで元本が保証されているので、極めてリスクの低い運用法です。

ただし、広く知られているように預貯金の金利はとても低く、大手メガバンクの定期預金であっても金利は0.002%(2024年3月時点)です。

これを資産運用と呼べるのかは微妙なところですが、お金を安全に保管できるという機能は備えています。

預貯金はローリスクだといわれていますが、「日本円の現金に集中して資産を保有している」ともいえます。

今後さらに円安になったり、インフレが進行して現金の実質的な価値が目減りしたりすると、預貯金であっても安泰とはいえません。

・預貯金の主なリスク

預貯金は、元本が保証され安全な資産運用方法として知られていますが、リスクが全くないわけではありません。

主なリスクとしては、低金利による機会損失が挙げられます。

物価が上昇するインフレ下では、預金金利が物価上昇率を下回ることが多く、実質的な資産価値が減少してしまう可能性があります。

また、金融機関の経営状況によっては、預金保険制度の対象額を超える預金の場合、元本が保証されないリスクも存在します

・預貯金の主なメリット

預貯金は、安全性と流動性が高く、初心者でも始めやすい資産運用方法です。

元本が保証されているため、元本割れの心配がなく、いざというときにすぐに現金化できます。

また、少額から始められるため、気軽に資産形成をスタートできます。

さらに、預金の種類によっては、金利が得られるため、運用によって資産を増やすことも可能です。

・預貯金での資産運用が向いている人

預貯金での資産運用は、リスクを避けたい人や、短期的にお金が必要になる可能性がある人に向いています。

たとえば、老後の生活資金や子どもの教育資金など、将来必ずお金が必要になる目的がある場合、元本が保証されている預金は安心感があります。

また、株や投資信託など、価格変動が大きい金融商品に投資する経験がない初心者にとっても、預金は比較的安全な選択肢といえるでしょう。

2.個人向け国債|預貯金と比べると金利が高い(ローリスク)

日本政府が発行している国債のうち、個人向けに販売しているものを個人向け国債といいます。

個人向け国債もほぼ元本保証されているため、リスク度は低い部類に入ります。

しかも預貯金と比べると金利が高く、第167回「変動10」の金利は0.49%です。

日本ではマイナス金利解除や利上げの見通しもあるため、実際に金利が引き上げられると、個人向け国債の金利も今より高くなる可能性があります。

・個人向け国債の主なリスク

主なリスクとしては、金利変動リスクが挙げられます。

変動金利型の国債の場合、市場金利の上昇に伴い、再投資時の金利が低下し、将来受け取れる利息が減る可能性があります。

また、流動性リスクも存在します。

国債によっては、途中で換金できない期間が設定されており、必要な時に現金化できない可能性があります。

・個人向け国債の主なメリット

個人向け国債は、安全性が高く、元本が保証されている点が大きなメリットです。

日本国政府が発行するため、デフォルトのリスクが極めて低いと言えます。

また、利息が得られるため、預金よりも高い利回りで運用できます。

さらに、税制優遇の対象となる場合もあり、節税効果も期待できます。

・個人向け国債での資産運用が向いている人

個人向け国債での資産運用は、安定した収入を得たい人や、元本を確実に守りながら運用したい人に向いています。

たとえば、老後の生活資金や子どもの教育資金など、将来必ずお金が必要になる目的がある場合、元本が保証されている国債は安心感があります。

また、株や投資信託など、価格変動が大きい金融商品に投資する経験がない初心者にとっても、国債は比較的安全な選択肢と言えるでしょう。

3.生命保険|保障機能と資産形成機能を併せ持つ

生命保険は、保障機能と資産形成機能を併せ持つ低リスクの金融商品です。

主な種類として、定期保険、終身保険、そして資産運用性の高い変額保険や外貨建て保険があります。

資産運用として生命保険を活用する場合、以下のポイントを考慮することが重要です。

まず、長期的な視点で加入することで、複利効果を最大限に活用できます。

また、保険料の支払い方法として、一時払いと分割払いがありますが、資金余力に応じて選択します。

特に変額保険は、投資信託を通じて株式や債券に投資でき、高いリターンが期待できますが、その分リスクも高くなります。

年齢や家族構成、収入に応じて必要な保障額を設定し、資産運用目的に合わせて商品を選択することが大切です。

・生命保険の主なリスク

生命保険は、万が一の際に家族を守るための重要な手段ですが、解約返戻金が低いという点がリスクとして挙げられます。

保険期間中に解約すると、支払った保険料の一部しか戻ってこない場合が多く、貯蓄性の高い商品でない限り、元本割れのリスクがあります。

また、保険内容が複雑な商品も多く、契約前に十分な情報収集と理解が不可欠です。

誤った内容で契約してしまうと、思わぬ損失を被る可能性があります。

・生命保険の主なメリット

生命保険は、死亡や病気など、万が一の際に経済的なリスクから家族を守ることができるという点が最大のメリットです。

死亡保険金は、残された家族の生活費や教育費などに充てることができます。

また、医療保険であれば、高額な医療費の負担を軽減することができます。

さらに、貯蓄性のある生命保険であれば、死亡保障に加えて、老後の資金としても活用できます。

・生命保険での資産運用が向いている人

生命保険での資産運用は、死亡や病気など、万が一の際に備えたい人や、長期的な視点で資産形成をおこないたい人に向いています。

たとえば、家族がいる人や、病気やケガのリスクが高い職業の人などは、生命保険に加入することで安心感が得られます。

また、老後の資金準備や、子どもの教育資金準備など、長期的な目標がある場合も、生命保険は有効な手段の一つです。

関連記事

生命保険で資産運用は可能?投資性の高い保険のメリット・デメリットを解説

4.株式投資|長期運用でリスクを低減(ミドルリスク)

株式投資は、企業の株式を購入し、株価の値上がり益(キャピタルゲイン)や配当金(インカムゲイン)を得る投資方法です。

ミドルリスクの投資手段として、長期的な資産形成に適しています。

株価は企業業績や経済情勢、市場心理などの影響を受けて変動するため、短期的な損失のリスクがありますが、長期保有することで、リスクを軽減しながら、安定的なリターンを期待できます。

・株式投資の主なリスク

株式投資は高いリターンが期待できる一方で、リスクも伴います。

株価は常に変動するため、購入時よりも安い価格で売却し、損失を出してしまう可能性があります。

また、企業の業績が悪化したり、倒産したりするリスクもあります。

さらに、世界情勢や経済状況の変化も株価に大きな影響を与えるため、注意が必要です。

・株式投資の主なメリット

株式投資の最大のメリットは、高いリターンが期待できることです。

株価が上昇すれば、購入した株式を売却することで利益を得ることができます。また、

上場企業の株主になることで、配当金を受け取ったり、株主優待を受ける権利を得たりすることもできます。

長期的に保有することで、資産を増やすための有効な手段となります。

・株式投資での資産運用が向いている人

株式投資は、リスクを恐れず、長期的な視点で資産形成に取り組みたい人に向いています。

短期間で大きな利益を得たいという方には、他の投資方法が適しているかもしれません。

また、経済に関する知識があり、企業の分析ができる人も、株式投資を成功させる可能性が高いです。

ただし、投資は自己責任でおこなう必要があるため、十分な知識を身につけ、慎重に判断することが大切です。

5.投資信託、ETF|プロに運用を委託できる(ミドルリスク)

投資信託はプロのファンドマネージャーに運用を委託できることから投資初心者向きです。

しかも複数の金融商品を組み合わせて運用しているため分散性が高く、リスクに強いというメリットもあります。

おすすめは株式で運用するタイプで、その中でもインデックスといって株価指数と連動するものがよいでしょう。

日本の株式市場であれば日経平均株価やTOPIXと連動する銘柄、米国であればS&P500やナスダック100指数と連動する銘柄、といった具合です。

投資信託の中で、証券取引所に上場している銘柄群をETFといいます。

上場しているので株式と同じ感覚で売買できますし、信託報酬(運用コスト)が安いので長期投資向きです。

・投資信託・ETFの主なリスク

投資信託やETFは、複数の銘柄に分散投資することでリスクを軽減できますが、元本保証ではないため、損失が出る可能性があります。

市場全体の暴落や、特定の業種の不振などにより、購入時よりも低い価格で売却せざるを得ないケースも考えられます。

また、運用手数料がかかるため、期待したリターンを得られない可能性もあります。

・投資信託・ETFの主なメリット

投資信託やETFは、専門家が運用するため、初心者でも手軽に分散投資を始められます。

少額から投資できる商品も多く、手間をかけずに資産形成したい方に向いています。

また、インデックスファンドと呼ばれる、市場全体の動きを追うタイプの商品は、長期的に安定したリターンが期待できます。

・投資信託・ETFでの資産運用が向いている人

投資信託やETFは、長期的な視点で資産形成をしたい方や、個別株のリスクを避けたい方におすすめです。

自分で銘柄を選定する時間がない、経済に関する知識が少ないという方も、気軽に始めることができます。

ただし、短期的な売買には向いていないため、長期的な視点で運用することが重要です。

6.不動産投資|安定的な収入が期待できる(ミドルリスク)

数ある資産運用法の中で、不動産投資はミドルリスクに属します。

アパートやマンションという現物の不動産があるため、ある日突然無価値になることは考えにくいです。

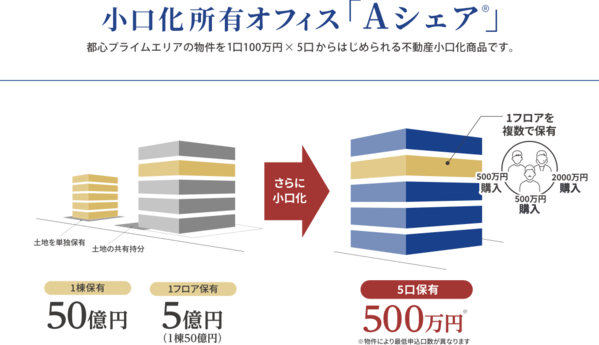

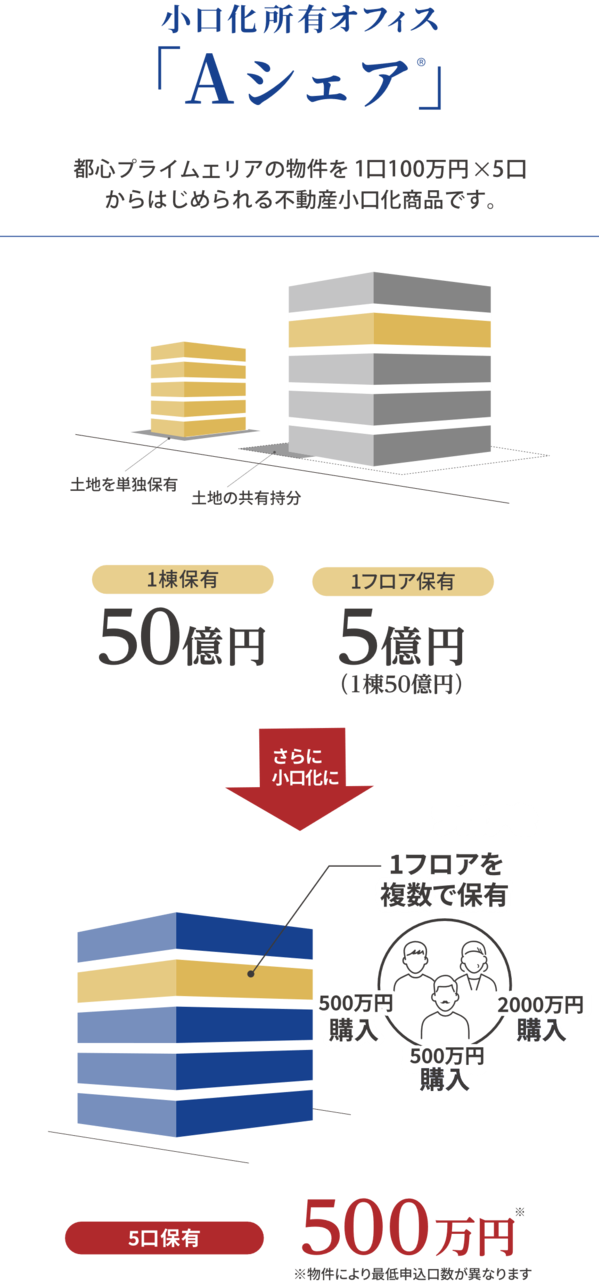

不動産投資には、少額から始められるように小口化された商品があります。

不動産で運用する投資信託であるREITや、複数の投資家で物件を所有する不動産小口化商品など、資金の規模に応じて投資形態を選べるのも不動産投資の面白いところです。

・不動産投資の主なリスク

不動産投資は、安定した収入源として魅力的ですが、リスクも伴います。

空室リスクは最も大きなリスクの一つで、家賃収入が途絶えてしまう可能性があります。

また、不動産価格の下落や、金利上昇による返済負担の増加も考えられます。さ

らに、老朽化による修繕費用や、災害による損害も発生する可能性があり、これらのリスクに備える必要があります。

・不動産投資の主なメリット

不動産投資は、安定した家賃収入を得られる点が大きな魅力です。

また、インフレに強い資産であり、長期的に見れば資産価値が上昇する可能性も期待できます。

・不動産投資での資産運用が向いている人

不動産投資は、長期的な視点で資産形成に取り組みたい人に向いています。

安定した収入を得ながら、資産を増やしたいという人にも適しています。

また、リスクをある程度許容でき、不動産に関する知識や管理能力がある人も、不動産投資を成功させる可能性が高いです。

ただし、初期費用がかかることや、管理の手間がかかることを理解しておく必要があります。

関連記事

少額で始める不動産投資4選!メリット・デメリットと始める際の注意点

7.FX|ハイリスク投資の代表格(ハイリスク)

FX(外国為替証拠金取引)はハイリスク投資の代表格です。

世界中のさまざまな通貨を売買して、為替差益や「スワップ」と呼ばれる金利差による利益を狙います。

世界には多くの外国為替市場があるため、時差の関係でほぼ24時間取引が可能です。

そのため利益を狙うチャンスは多いのですが、FXで利益を上げるのはチャート分析など特有のテクニックが必要です。

・FXの主なリスク

FXは、レバレッジによって少額の資金で大きな取引ができる一方で、高いリスクが伴います。

為替レートは常に変動するため、予想に反してレートが動くと大きな損失を出す可能性があります。

また、レバレッジは利益を大きくする一方で、損失も大きくするため、証拠金が不足し、強制的にポジションが決済されるロスカットのリスクも高まります。

・FXの主なメリット

FXは、レバレッジ効果により、少額の資金で大きな金額を取引できる点が魅力です。

また、24時間取引が可能で、流動性が高いため、迅速な売買が可能です。

さらに、多様な通貨ペアを取り扱うことができ、分散投資にも役立ちます。

・FXでの資産運用が向いている人

FXは、リスクを恐れず、短期的な取引で利益を得たい人に向いています。

経済の知識があり、相場の変動を分析できる人も、FXで成功する可能性が高いです。

ただし、相場を読む能力や冷静な判断力が求められるため、初心者やリスクを嫌う人には、他の投資方法がおすすめです。

8.個別株のデイトレード|株式運用の中でもリスクの高い投資法(ハイリスク)

ミドルリスクの資産運用法として株式投資を紹介しましたが、ここで紹介するのは個別株を頻繁に売買するハイリスク投資です。

短期的な値動きによる利益を狙うため、株式投資やチャート分析、企業業績を読み解くテクニックが求められます。

投資で大儲けした人の中には株式投資で大きな利益を得た人も多く、勉強することをいとわないのであれば、取り組む価値はあるでしょう。

・個別株のデイトレードの主なリスク

株価は常に変動するため、予想外の動きで大きな損失が出る可能性があります。

また、情報収集や市場分析に多くの時間と労力を費やす必要があり、精神的な負担も大きい点が挙げられます。

・個別株のデイトレードの主なメリット

個別株のデイトレードは、短期間で大きな利益を得られる可能性があります。

相場の変動を捉え、迅速な売買をおこなうことで、高いリターンを期待できます。

また、銘柄選択の自由度が高く、自分の投資スタイルに合わせて取引をおこなうことができます。

・個別株のデイトレードでの資産運用が向いている人

個別株のデイトレードは、リスクを恐れず、短期間で大きなリターンを求める人に向いています。

相場分析に長け、市場の動きを敏感に捉えることができる人であれば、より高いパフォーマンスを発揮できる可能性があります。

しかし、相場を読む能力や冷静な判断力が求められるため、初心者やリスクを嫌う人には、他の投資方法がおすすめです。

資産運用初心者が知っておくべき3つのポイント

「これから資産運用を始めよう」とお考えの方が、知っておくべきポイントをまとめました。

実際に始める際にこれらのポイントを意識すると、より自分に合った運用ができるでしょう。

1.キャピタル重視か、インカム重視か

資産運用で得られる利益は2種類あります。

キャピタルゲインとインカムゲインです。

キャピタルゲインは値上がり益など、価格変動による差益です。

株や暗号資産の価格上昇によって得られる利益は、いずれもキャピタルゲインです。

インカムゲインは、運用をおこなうことで自動的に得られる利益です。

不動産の家賃収入や株の配当、投資信託の分配金などは、いずれもインカムゲインです。

どちらを選ぶかは好みの問題もありますが、リスクを積極的に取れる若い人はキャピタルゲイン狙いで株価指数へのインデックス投資や個別株投資などに重点を置くとよいでしょう。

年齢が高い人は、自分年金を増強する意味でインカムゲイン重視の運用をおすすめします。

2.最初は少額から始める

投資のリスク分散は、国や商品だけではありません。

最初から全額を投資するのではなく、少しずつ投資していくことで、時間軸によるリスク分散も可能です。

初心者のうちに大きな損を被るリスクを回避する意味でも最初は少額から始めて、資産運用に対する理解が深まるにつれて運用額を増やしていくことをおすすめします。

3.自分の強みを活かす

資産運用をおこなう人の属性によっては、それが強みになることがあります。

たとえばサラリーマンとしての勤続年数が長く、収入が安定している人であれば、融資の審査に通りやすいので不動産投資が視野に入ります。

国際情勢や経済ニュースに関心がある人は、FXにチャレンジしてみるのもよいでしょう。

自分の強みは何か、どんな資産運用に関心があるかを考えて、より有利な土俵で投資をおこなうことを意識してください。

資産運用で知っておきたい優遇制度

本記事で紹介している一部の資産運用法では、税の優遇制度を活用できます。

対象となるのは投資信託やETF、株式などです。

知っておきたい優遇制度はNISAとiDeCoなので、両制度について解説します。

新NISAとは

NISAは従来からある制度ですが、2024年1月から制度が大幅に拡充されたため、新しいNISAは「新NISA」と呼ばれています。

1,800万円までの投資枠が設けられ、NISA口座で運用している投資信託やETF、株式などで得られた利益が非課税になります。

投資で得られる利益には20.315%の税金がかかるので、それが無税になるということは自分の取り分が約2割増えるということです。

証券会社にNISA口座を開設し、その口座で対象商品を購入すると適用されるので、簡単に始められます。

関連記事

100万円で資産運用をするなら?おすすめの投資先とNISAの活用方法

iDeCoとは

NISAと同様に、iDeCoも運用益が非課税になる制度です。

ただし、iDeCoは老後資金作りに特化した制度なので、60歳になるまで引き出せないなどの特徴があります。

一方で、積立金(掛金)の全額が所得から控除されるため節税効果が高く、現役世代のうちに節税をしながら老後に備えることができます。

特に自営業者の掛金上限が高いので、厚生年金のない自営業者などにとってメリットが大きい制度です。

実際の運用では複数の投資を組み合わせよう

資産運用にはリスクが付き物です。リスクを完全になくすことはできませんが、リスクを抑えることはできます。

資産運用は長期的に取り組むものなので、リスクを抑えつつ着実に資産を増やす方法を知っておく必要があります。

1.ポートフォリオとは複数の資産運用法を組み合わせた内訳のこと

資産運用のリスクを抑制するために有効なのが分散投資です。

リスク度が異なる複数の資産運用法を組み合わせて、「攻め」と「守り」に分けるのがセオリーです。

「攻め」のハイリスク運用で損失が出たとしても、「守り」の手堅い運用では資産が残るため、資産の大半を失うことを回避できます。

逆に「攻め」が成功した場合には、資産全体の安全性を守りつつ高いリターンを得られるわけです。

このように複数の資産運用法を組み合わせた内訳のことを、ポートフォリオといいます。

2.コア・サテライト運用は資産運用の代表的なポートフォリオ

コア・サテライト運用は、資産運用の代表的なポートフォリオです。

コア(核)にはリスクの低い「守り」の運用方法を配置し、サテライト(衛星)部分にはリスクの高い運用方法を配置します。

コア部分とサテライト部分の運用方法は、1つずつでなくても構いません。

資産規模や好みで、コアとサテライトに複数の運用方法を配置しても良いでしょう。

3.年代によって適したポートフォリオは異なる

コアとサテライトの比率をどうするかは人それぞれですが、一般的に年齢が高くなるとリスク許容度が低くなるため、コア部分(守りの運用)の比率を高くしていくのがセオリーです。

30代から資産運用を始めた人は、サテライト部分が半分を超えていても問題ないでしょう。

年齢が上がるにつれて、徐々にサテライト部分で得られた利益をコア部分に移動し、安全性の高い運用(コア部分)の比率を高めていきます。

最終的にはコア部分が7割程度、サテライト部分が3割程度のポートフォリオを目指しましょう。

関連記事

分散投資におすすめのリスク許容度別ポートフォリオは?

4.リスク分散の考え方

分散投資はリスク抑制の基本的な考え方ですが、異なる金融資産に分散していれば何でもよいわけではありません。

重要なのは、異なる性質の金融資産に資金を分散させることです。

国や地域の分散やリスク度の分散など、ある資産の価格が上昇しているときにはもう一方の資産の価格が下落するといったように逆相関になっているものを組み合わせると、資産全体の価値が大きく減る可能性は低くなります。

株式投資においても、日本株だけではなく米国株にも投資するなど異なる国を組み合わせることで、特定の国が不安定になり資産を減らしてしまうリスクが回避できます。

まとめ

資産運用の種類はたくさんあります。多くの選択肢があるのですから、中には自分に合うものがあるはずです。

本文ではリスク度別に紹介しているので、これらをご自身の資金規模や好みで組み合わせて、自分だけのポートフォリオを構築してください。

関連記事

資産運用の相談先6選と失敗しないための事前準備と比較検討の方法を解説