FIRE(経済的自立、早期リタイア)に関心を持つ人が多くなり、FIREを目指したいと考える人は多いのではないでしょうか。

その目標達成の手段として不動産投資を検討している人も、多いのではないかと思います。

そもそも不動産投資でFIREは可能なのか?可能であればどう動くべき?

不動産投資でFIREを達成するのにあたって注意点や知っておくべきことは?

このように具体的な疑問もどんどん生じてくることでしょう。

そこで本記事では、主に40代から始めて不動産投資でFIREを達成したいと考える方々に向けて、その現実味やFIREを達成する方法、注意点などについて解説します。

- 40代は社会的信用が高く金融機関からの融資を得やすい

- 不動産投資は本業が忙しくても大半をアウトソーシングできるので負担が少ない

- 現物を所有するのに抵抗がある方には、不動産小口化商品、J-REIT、不動産クラウドファンディングがおすすめ

目次

不動産投資でFIRE達成が可能な5つ理由

最初に結論から述べると、不動産投資でFIRE達成は十分可能です。

最初に、なぜ不動産投資ならFIRE達成が可能なのか、その具体的な理由について解説します。

1.毎月の安定的な不労所得が得られる

FIREを達成したい人の本音は・・・

・働かなくても生計が成り立つようにしたい

・働いてもいいが自分がやりたい仕事を選びたい

といったことではないでしょうか。

働くことによる負担やストレスから解放されたいというのはFIREを目指す人に共通する願望だと思います。

不動産投資では家賃収入が得られるため、その家賃収入で生計が成り立つようになれば、FIRE達成が現実味を帯びてきます。

2.少ない資金からでも効率よく資産形成ができる

資産運用で4%の利回りが得られることを前提に、その4%の不労所得で生活できるようにするというのが、FIREの「4%ルール」と呼ばれる目安です。

この4%ルールで年間に500万円の不労所得を得ようとすると、1億2,500万円の元本が必要になります。

1億2,500万円は到達するのが難しい資産規模ですが、不動産投資では自己資金だけでなく金融機関から調達した資金も活用できます。

そのため資産形成のスピードが速く、40代から始めて現役世代のうちにFIRE達成したいという願いを後押ししてくれます。

3.インフレが進行するとFIRE達成へのスピードも速まる

世界の主要国ではインフレが進行しています。

日本も例外ではなく、CPI(消費者物価指数)は前年同月比で2%を超える上昇が続いており、「物価が高くなった」という話題は毎日のようにニュースを賑わせています。

インフレが進行すると貨幣の価値が相対的に低くなるため、物価が上昇します。

不動産は現物資産なので、インフレになると価格が上昇しやすくなります。

不動産投資をすることはインフレ対策になるだけでなく、物件の価格上昇によって資産形成の速度もはやまります。

4.生命保険の加入が不要になる

不動産投資ローンの利用時には、万が一の事態に備えて団信(団体信用生命保険)に加入するケースが大半です。

加入することによって、返済中に亡くなってしまうなどの理由で返済不能になっても保険金で残債が清算されます。

不動産投資をしている人が万が一亡くなった場合であっても、団信からの保険金でローンが清算され、返済義務のない収益不動産が残ります。

これは不動産投資の生命保険効果と呼ばれるもので、この効果があるおかげで生命保険への加入が不要になります。

毎月必要になる保険料を節約することは、FIRE達成への一助となるでしょう。

5.大半の業務をアウトソーシングできる

40代の方々の多くは、会社員であっても自営業であっても本業があることでしょう。

副収入を得るために多くの時間や労力を割いてしまうと本業に支障が出るかもしれませんが、不動産投資は大半の管理業務を外部委託できます。

外部委託することで、不動産投資による収入が不労所得に近いものとなります。

労働以外の収入で生計を立てるのがFIREなので、不動産投資による不労所得はFIRE達成の条件にも合致しています。

40代に不動産投資がおすすめな理由

40代からの不動産投資でFIREというのが、本記事のテーマです。

実はこの40代という年代は特に不動産投資をおすすめできる年代なので、その理由を解説します。

1.社会的信用によって融資の審査で有利になる

40代は勤続年数が長い人など社会的に安定している人が多くなる世代です。

特に不動産を買おうと考えている人はなおさらでしょう。

勤続年数が長いことや年収が長いことは融資の審査で有利になるため、不動産を購入する実行力という意味で一定のアドバンテージがあります。

2.アウトソーシングよって本業への影響が少ない

40代は本業が忙しく、不動産投資に割くだけの時間がないという人も多いと思います。

すでに述べたように不動産投資は大半の業務を外部委託できるため、本業への影響を抑えることができます。

投資のなかでも有名な株式やFXなどのトレードをすることを考えると、負担はかなり少ないでしょう。

3.老後資金の不安解消につながる

40代は老後資金への不安が現実味を帯びてくる年代で、それゆえに不動産投資で老後に備えたいという人も多いのではないでしょうか。

不動産投資はその不安を解消するための具体的な取り組みになるのと同時に、「老後に向けてきちんと対策している」という事実が精神的な安心感をもたらしてくれます。

後者のメリットは数値化できませんが、不安を抱えながら毎日を過ごすことを考えるとメリットは計り知れません。

4.今後の人生で大きなライフイベントが少ない

20代や30代で結婚をして子供がいる家庭を築いてきた人たちにとって、40代というのは人生のライフイベントが落ち着いてくる時期です。

突発的な出費につながるような事態が起きる可能性も少なくなってくるので、不動産投資を始めるための資金計画を立てやすいでしょう。

5.節税効果をいかしやすい

不動産投資には、節税効果があります。

不動産投資そのものが赤字経営であれば本業の所得と損益通算ができるので節税につながりますが、それだとキャッシュの流出をともなうので負担になります。

そこで注目したいのが、減価償却費です。

不動産のうち建物部分は劣化するという考え方のもと、価値が減っている分を毎年一定分ずつ経費にすることができます。

これならキャッシュの流出をともなわない経費なので、減価償却費で「会計上の赤字」にすることも可能です。

これを損益通算すれば本業の所得を圧縮できるため、節税になります。

40代は本業の収入も高くなりがちな年代なので、不動産投資の節税効果がメリットになる人は多いでしょう。

6.社会経験、人生経験を役立てやすい

個人差はあると思いますが、40代になると社会経験や人生経験を多く積んでいる人が多く、賃貸住宅に住んだ経験のある人もいるでしょう。

不動産投資は入居者が相手のビジネスだけに、こうした経験が誠意ある経営につながるかもしれません。

賃貸住宅での居住経験以外についても社会経験が豊富であることは、良識ある不動産オーナーになれる可能性を高めてくれるでしょう。

40代から不動産投資を始めてFIREを達成するまでの流れ

40代から不動産投資を始めて、FIREを達成するまでの大まかな道のりについて解説します。

不動産を所有していない、賃貸経験はないという人がゼロから始めてFIREを達成するまでの道のりなので、ぜひ参考にしてください。

1.貯蓄で自己資金を確保する

収益不動産を購入するための資金はローンで調達可能ですが、一部は自己資金で用意するのが一般的です。

おおむね物件取得価格の1割から2割程度というのが目安です。

数千万円クラスの物件購入を想定して300万円から500万円程度の自己資金を貯めることから始めましょう。

2.不動産投資に強い不動産会社を探す

お金が貯まったら早速、購入する物件探しから始めようと考えるものですが、実はそれよりも大切なのが不動産会社探しです。

不動産投資家にとって不動産会社は物件の提案者であり賃貸経営のパートナーです。

不動産投資に強い会社、もしくはそれを専門にしている会社があるので、こうした会社のなかから長く付き合っていける会社を見つけます。

物件選びや資金調達など、不動産会社は多くの重要なプロセスに関与するため、不動産会社探しに成功すれば不動産投資の成功はぐっと近づきます。

3.購入物件の絞り込み

不動産会社から提案された物件のなかから、購入する物件を絞り込みます。

この段階では特定の1社に絞り込まず、複数の不動産会社から提案を受けて比較検討することをおすすめします。

4.資金計画と物件購入

不動産は高額商品だけに、購入に際しては資金計画を立てる必要があります。

融資を受けることを前提に、自己資金をいくら用意するのか、ローンの返済期間や毎月の返済額をシミュレーションして、現実味のある計画を立てましょう。

不動産会社は資金計画についてもサポートしてくれるので、担当者と相談しながら無理のない計画を練り上げていきます。

不動産投資に強い不動産会社の場合、提携している金融機関があります。

提携している金融機関を利用するほうが審査や条件などの面で有利なので、提携金融機関の質や量は不動産会社選びの判断材料になります。

5.管理会社探し

物件を購入したら、次は管理会社探しです。

40代は現役世代であり、本業がある人が大半でしょう。

不動産投資に手間や時間を割くのは難しいと思うので、物件の管理や家賃の回収などの業務全般を管理会社に委託してしまいましょう。

一般的に管理会社に支払う管理費の相場は、家賃の5%から10%程度です。

不動産会社から管理会社を紹介してもらうこともできるので、その提案を軸に長く付き合える管理会社を選びましょう。

6.自己資金を確保できたら2件目の購入を検討

先ほどまでの解説は、1件目の物件選びや購入でした。

1件目の不動産経営が軌道に乗り、2件目を購入するための自己資金が貯まってきたら、2件目の購入を検討できる時期です。

1件目の実績や所有不動産があるので、1件目よりも審査には有利になりやすくなります。

また、投資家自身も一定のノウハウを持っているので、1件目よりもスムーズに進められるでしょう。

このようにレバレッジを利かせながら所有物件数を増やしていくと、FIREの達成がぐっと近づきます。

40代の不動産投資でおすすめのモデル3選

40代から始める不動産投資として、おすすめのモデルを3つ紹介します。

これらはいずれも40代の標準的な収入クラスの人が始められるもので、FIREを目指すのにも適しているモデルです。

1.区分マンション投資

マンション内の1戸単位で物件を所有するのが、区分マンション投資です。

40代から始める不動産投資のなかでは最も現実的な選択肢です。

一棟マンションだと億単位の投資になることも少なくないですが、区分マンションであれば数千万円クラスの規模で始められる物件が大半です。

大都市圏のワンルームマンションは需要が安定しており、売却時の流動性も高いので、始めやすさだけでなく「やめやすさ」にも優れています。

異なるマンションに複数の区分マンションを所有すると、リスク分散効果も期待できます。

2.一棟アパート投資

土地勘のある場所でアパートの需要を見込めるのであれば、アパート投資も有望な選択肢です。

マンションと違ってアパートは一棟単位で売買されるため、一棟投資になりますが数千万円程度で購入できるアパートはたくさんあります。

区分マンションを1戸所有しているモデルと違い、アパートは1つの建物に複数の物件があるため、空室が発生しても全室が空室になって収入がゼロになる可能性が低いのはメリットといえます。

関連記事

定年後にアパート投資を始めるメリット5選!ローン攻略法と不動産投資の戦略を解説

3.戸建て住宅投資

戸建て住宅を所有して賃貸経営をするのも、有望な選択肢です。

戸建て住宅の入居者はファミリー層であることが多く、長く入居する人が多いのは賃貸経営の安定化につながります。

とても安い価格で購入できる物件もあるため、「まずは少額から始めてみたい」というニーズに合致しています。

40代の不動産投資で知っておくべきリスクや注意点

ここまでは不動産投資の魅力や始め方などポジティブな話が大半でしたが、ここでは不動産投資を始めるうえで知っておくべきリスクや注意点についても解説します。

特に40代の方々が不動産投資を始めるのにあたって知っておくべきことに絞って解説したいと思います。

1.今だけでなく将来の需要予測をしっかり検討する

不動産投資は長期スパンで利益を狙うものだけに、物件購入時点だけでなく、物件が古くなったときも需要があること、一定の資産価値を維持できることがとても重要です。

建物は時間が経つと劣化してしまいますが、将来も需要が見込まれる立地条件は「劣化」しません。

物件の提案時に不動産会社から収支のシミュレーションを提示されます。

それを鵜呑みにするのではなく、将来の需要予測や時間の経過にともなうキャッシュフローの変化などについてもしっかり聞いてみるべきです。

これに対する明確な答えが得られるかどうかは、不動産会社選びの判断材料としても重要です。

2.資金ショートを起こさない資金繰りを意識する

不動産投資に空室リスクは付き物です。

空室発生時にはキャッシュフローが悪化しますが、それを想定した資金繰りをしておかないと資金ショートによる破綻の恐れがあります。

ローンの返済が困難になって物件を手放すようなことになると、借金だけが残るような事態になりかねません。

収支シミュレーションでは楽観的な想定だけでなく、一定の空室リスクを織り込んだシナリオもしっかりシミュレーションしておきましょう。

3.物件選びではリスク抑制を意識する

人生のうち現役世代が60代までだとすると、40代はすでに「後半戦」です。

そのため、不動産投資では成功よりも「失敗しないこと」を意識するべきでしょう。

利回りは高いがリスクも高いような物件ではなく、利回りはそれほど高くなくてもリスクも低い物件を選ぶことをおすすめします。

高利回りの地方物件よりも、大都市圏の都心もしくは都心へのアクセスが良好な物件というイメージです。

4.あらゆるリスクに対処した態勢で臨む

空室リスク以外にも、不動産投資にはさまざまなリスクがあります。

自然災害によって物件がダメージを受けるリスクに備えるために火災保険と地震保険に加入する、家賃滞納に備えて管理会社に家賃回収を委託する、もしくは家賃保証会社を入れるといったように、リスクへの対応を忘れないようにしましょう。

これら以外にもリスクはありますが、不動産投資のリスクはすでに対処する方法が確立しており、適切に備えることでリスクヘッジが可能です。

リスクヘッジを適切にしておけば、過度に恐れる必要はありません。

5.融資期間が短くなる可能性に備える

ローンの融資期間は長いほうが毎月の返済額が少なくなるため、賃貸経営が安定しやすくなります。

しかしながら、40代からだと融資期間が短くなる可能性があり、その分毎月の返済額が多くなることを想定しておくべきでしょう。

融資期間が短くても毎月の返済額を抑えたい場合は、自己資金を多めに用意するなどの対策が必要になります。

6.健康第一

不動産投資に直接の関係はありませんが、40代は健康リスクが高まる年代でもあります。

せっかく不動産投資でFIREを達成しても健康でなければ人生を楽しめません。

健康は何にも勝る財産です。

不動産投資以外にもある40代からのFIRE向け運用方法

「FIREを達成できるのであれば方法はこだわらない」という方に向けて、不動産に関連する他の運用方法を3つ紹介したいと思います。

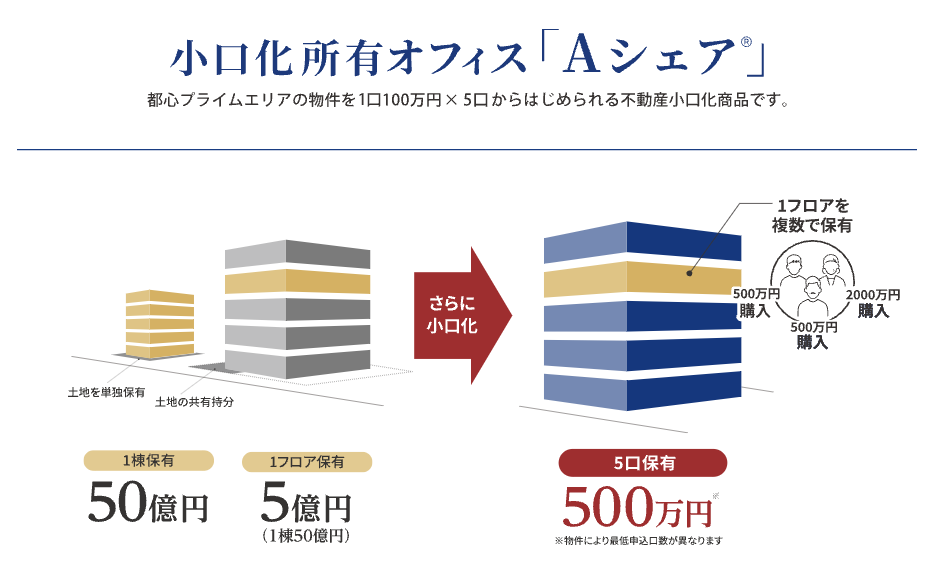

1.不動産小口化商品

都心のオフィスビルなど、個人では到底買えないような高額の不動産を小口化して購入しやすくした商品が、不動産小口化商品です。

不動産小口化商品の1つであるACNの「Aシェア」は、東京など大都市の好立地にあるオフィスビルを小口化して、500万円から購入できる商品です。

こうした優良物件は資産価値を維持しやすいため、長期投資にも適しています。

関連記事

不動産小口化商品とはどんな投資方法?種類とメリットやリスクを解説

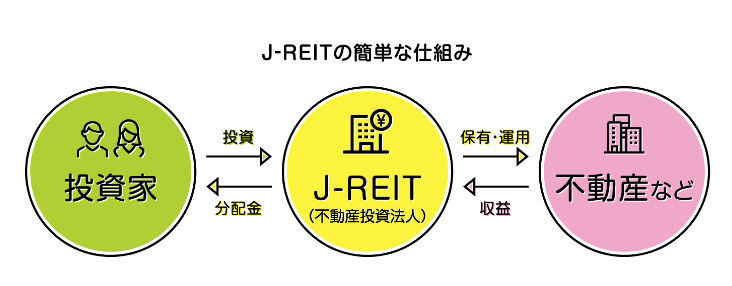

2.J-REIT

不動産を運用する投資信託を、REITといいます。

REITのなかでも東京証券取引所に上場している銘柄群はJ-REITと呼ばれ、厳しい上場基準を満たしているだけに投資への安心感があります。

また、運用収益の9割以上を分配すると法人税が免除される仕組みになっているため、配当性向が高いのも魅力的です。

特定のジャンルに特化した銘柄や、複数のジャンルを組み合わせた銘柄などがあるので選びやすいですし、リスクの分散も容易です。

関連記事

不動産投資でREITはおすすめ?他の不動産投資と比較

3.不動産クラウドファンディング

投資家から集めた資金を元手に不動産を運用し、その利益を分配するのが不動産クラウドファンディングです。

運用対象は多彩で、マンションやオフィスだけでなく宿泊施設や福祉施設などもあります。

5%を超えるような高利回りの案件も多く、近年人気が高まっています。

ただし、人気が高いあまりに応募が殺到し、投資したくてもできないこともあります。

関連記事

不動産クラウドファンディングの仕組みを解説!人気の理由や始め方がわかる

まとめ

40代からの不動産投資でFIREを目指すというテーマで、その現実味や手順、注意点などを解説しました。

40代は決して遅すぎる年代ではありません。

より関心が高まった方は収益不動産に強い不動産会社探しの情報収集から始めてみてはいかがでしょうか。

自分で不動産を所有するのではなく、資産運用の一環で不動産に投資をしたいという方には、不動産小口化商品やJ-REITなどがおすすめです。