金(ゴールド)の価格が史上最高値を更新し続けています。

金価格はどのような背景で上昇しているのでしょうか。

金価格上昇の理由と金投資のメリット・デメリットを解説します。

あわせて金の投資方法も紹介するので、参考にしてください。

- 金は世界中で価値があり急落することはない

- 現在、世界中の中央銀行が金を大量に購入している

- 金は埋蔵量が限られており希少性が高いことから今後も値上がりする可能性が高い

目次

金価格が長期的に上昇している

金の価格が急騰を続けています。

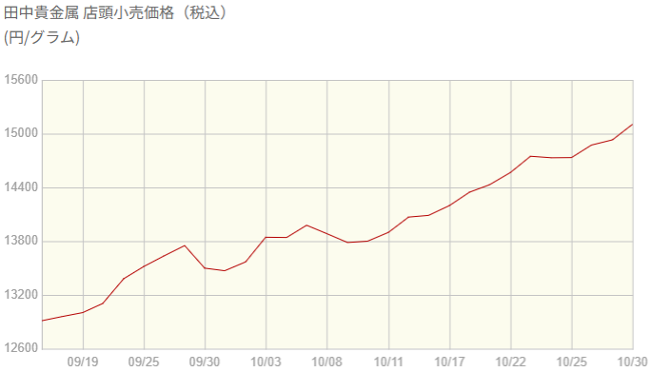

2024年10月30日には、国内金価格の指標とされる田中貴金属工業の金地金価格が1グラム1万5,104円を記録し、初めて1万5,000円を突破しました。

金価格は昨年10月の平均価格9,246円と比べて約1.5倍、10年前の2014年の平均価格4,340円と比べて約3.5倍となっており、長期的な上昇相場が続いています。

短期的に見ても、2024年9月の1万3,000円前後から2,000円以上も値上がりしており、上昇相場は衰える兆しがありません。

金はなぜ買われているのか

金はなぜ買われているのでしょうか。

1つは金の需要が世界的に増えていることです。

金はアクセサリーなどの宝飾品に使われるだけでなく、パソコンやスマートフォン、テレビ、デジタルカメラなどの電子機器の部品の一部に使用されています。

よく使われる工業製品の需要が多いのが需要増の背景といえるでしょう。

これに対し、供給側は採掘コストの上昇などで採掘量が減っているという事情があります。

つまり需要が供給を上回る「金のインフレ状態」になっているのも、金価格が上がっている要因です。

もう一点買う需要で大きいのが、世界各国の中央銀行が大量に購入していることです。

理由は中国・ロシアなどを中心に、ドル依存を減らして外貨準備として金の保有量を増やす国が増えているからです。

投資家サイドから見れば、国が買っているのだからこれから先も大きく値下がりすることはないだろうという安心感があります。

このような複合的な要因が重なっていることが、金が史上最高値を更新している理由と思われます。

金投資のメリット

金投資は以下のようなメリットがあるため、比較的安全な資産といわれています。

もしこれらのメリットに共感できるものがあれば、金に投資してみるのもよいでしょう。

1.有事に買われやすい

昔からいわれている金のメリットとして、有事に買われやすいという点が挙げられます。

ウクライナ戦争のような戦争、リーマンショックのような経済危機、新型コロナウィルスのような感染症など世界各地では折に触れてさまざまな有事が起きています。

このようなケースでは株式市場がまず大きな影響を受けます。

有事によって景気が悪化し、企業業績が落ちると見込まれるからです。

その点、金は企業体ではないのですぐに急落することはありません。

2.世界共通の価値がある

金は世界共通の価値がある点も大きなメリットです。

株式の場合、新興国では上場していても、先進国の市場では非上場という場合があります。

金は多くの国に市場があり、ほとんどの国で換金することが可能です。

たとえば、ニューヨークで買った金を日本の貴金属店で売っても問題ありません。

そのため、地政学リスクの影響を受けにくい金が、安全資産として変わらぬ人気を保っているのです。

3.ある程度埋蔵量が限られている

金の埋蔵量はある程度限られています。

採掘技術の進化で将来的には海水から抽出できるようになる可能性があるものの、現状では金の埋蔵量は減る一方です。

その希少性も価格上昇の要因になっているものと思われます。

非鉄大手三菱マテリアルの公式サイトによると、金の埋蔵量は2023年時点で約5万9,000トンとされています。

この埋蔵量に対し、2013年以降、年に約3,000~4,000トン採掘され、リサイクルを含めた年間産出量は5,000トンに達します。

同サイトの見解では、現在のペースで採掘を続けると、あと十数年で金が枯渇する可能性があるといいます。

参考:三菱マテリアル「金の価値は安定しているのか?資産としての価値は?」

4.倒産や破綻がない

何かに投資する場合、一番怖いのは元本を一気に失うことです。

単なる値下がりであればいずれ相場は回復するので、優良企業に投資している限りそれほど心配はいりません。

しかし、投資した企業が倒産すれば投資資金はほぼゼロに近くなり、新興国に見られる財政破綻が起こればその国が発行した国債は価値を失います。

その点、金は発行体がないので倒産や財政破綻という問題が起きません。

また、株式のように上場廃止で取引できなくなることもないので、安心して保有できます。

そもそも金は現物資産なので、価値がゼロになることはないため、安心感があります。

これは不動産と共通するメリットです。

金投資のデメリット

金投資には以下のようなデメリットもあります。

金融投資にはないデメリットもあるので、理解したうえで投資することが大事です。

1.インカムゲインがない

金には配当金や分配金などのインカムゲインがありません。

インカムゲインとは、投資によって定期的に得られる収入のことです。

株式の配当金、債券の利子、不動産の賃料などが代表例で、値上がり益(キャピタルゲイン)と異なり、安定的な収入が特徴です。

長期投資向きの収入源として人気があります。

金地金の販売元は金を売る代わりに現金を得ますが、そのお金で資産運用するわけではありません。

したがって、配当金がないので金を保有しているだけではメリットがなく、下落した場合は評価損を抱えたまま資産を寝かせることになります。

老後資金を増やすために運用するのなら、配当金のある株式や家賃収入を得られる不動産に投資するほうが適しています。

2.手数料が高い

金を売買するときにかかる手数料が高いのもデメリットです。

しかも、以下のように多くの手数料の種類があります(田中貴金属工業の例)。

・積立購入にかかる手数料

3,000円~2万9,000円(1ヵ月の金・銀・プラチナの合計積立額)の場合2.5%

3万円~4万9,000円の場合2.0%、5万円以上の場合1.5%

スポット購入(積立ではなく1回のみ購入する場合)は無料

・引出しにかかる手数料

金・プラチナは2,200円(税込、以下同)。

・バー指定手数料(バーチャージ)

500g・1kgは無料

100g・200g・300gは1万6,500円

50gは8,800円、5g・10g・20gは4,400円

バー指定手数料とは、本来金取引は1,000g以上の取引量が基本ですが、500gを下回るインゴットは業者にとって想定外の取引になるため、別途かかってしまう手数料のことです。

・地金・コイン(現物)の購入にかかる手数料

送付手数料は2,200円

別途手数料

500g・1kgは無料

100g・200g・300gは1万6,500円

50gは8,800円

5g・10g・20gは4,400円

以上は田中貴金属工業における手数料なので、他の貴金属店や証券会社等で取引する場合は金額が異なる場合があります。

比較検討して取引先を選ぶとよいでしょう。

3.盗難リスクがある

現物で金を保管する場合、盗難リスクがあることに気を付ける必要があります。

インゴット(金地金)や金貨は金庫に保管したとしても、金庫ごと盗まれれば元も子もありません。

アクセサリーや記念金貨などは趣味的要素もあるため、銀行の貸金庫に預けたのでは楽しめなくなってしまいます。

インゴットなら購入した販売業者が行っている「預かりサービス」を利用するのもよいでしょう。

保管にかかるコストは田中貴金属工業の場合、年会費1,100円と口座管理料1,320円の合計2,420円で、保管料自体は無料となります。

関連記事

投資のためのリスク分散4つの方法と主な投資商品のリスクを解説

金はどこで買うの?

初めて金を購入する場合、どこで買えばよいのかよくわからないという人もいるでしょう。

インゴットは、貴金属メーカーや地金商、商社、金貨は貴金属店や宝飾店で購入するのが一般的です。

金貨であればインターネットでも購入できるので便利ですが、保管の問題が生じるため十分に検討して購入する必要があります。

また、純金積立ならSBI証券・楽天証券・マネックス証券などの証券会社でもおこなうことが可能です。

毎月一定の金額を積み立てれば、長期的には買値が平準化されるので、値下がりリスクも軽減できます。

金取引の利益にかかる税金はどうなる?

金取引で利益が出た場合は、譲渡所得税がかかります。

年間収益から特別控除50万円を差し引いた残りの金額に課税されます。

計算式は以下のとおりです。

譲渡所得 = 売却金額 -(購入金額+売却にかかった費用)- 特別控除50万円

| 譲渡所得の区分 | 譲渡所得税率 | 住民税 | 合計 |

|---|---|---|---|

| 課税長期譲渡所得税率 | 15.315% | 5% | 20.315% |

| 課税短期譲渡所得税率 | 30.63% | 9% | 39.63% |

※2013年以降、2037年まで譲渡所得税率に復興特別所得税2.1%が上乗せされます。

所有期間が5年を超えると長期譲渡所得になるので、課税対象金額が約半分になる税優遇を受けられます。

したがって、所有期間が4年11ヵ月なら5年を超えるのを待って売却したほうが得になる場合があります。

税金が気になる場合は、金現物ではなく金投資信託や金ETF(上場投資信託)をNISA口座で売買すれば非課税で投資できます。

金への投資方法5選

金に投資する方法はいろいろありますが、代表的な方法として以下の5つが挙げられます。

インゴットへの直接投資はある程度資金力がないと難しいですが、その他の方法は少額から投資することが可能です。

1.インゴットへの直接投資

いわゆる金の延べ棒であるインゴットに直接投資するのが、最もオーソドックスな方法です。

インゴットは平たい板状の形をしていて、一般的に1,000グラムから購入できます。

500グラム未満のインゴットを売買する際は「バーチャージ」という手数料がかかるので注意が必要です。

インゴットは自宅で保管すると有事の際にすぐ貴金属店に持ち込んで換金できます。

半面、盗難に遭うリスクもあるので、不安な場合は銀行の貸金庫に預けるなどの対策が必要です。

2.純金積立

純金積立は、毎月少量ずつ金を購入する投資方法で、積立方法には、「定額積立」と「定量積立」があります。

定額積立は、毎月一定の金額で購入する方法で、一般的に1,000円単位から受け付けています。

金額が一定なので、相場が高いときは少ないグラム数を、安いときは多いグラム数を購入することになります。

長期で考えると購入価格が平準化されるためリスクが低いです。

定量積立は、毎月一定の量を決めて購入する方法で、金相場の動向によって積み立てる金額が変化します。

純金積立のデメリットは、毎月購入するごとに手数料がかかることです。

積み立てた金額を金現物で引き出す場合にも手数料がかかるので、金額についてはあらかじめ業者に確認したほうが無難でしょう。

3.金貨コレクション

金貨という形でコレクションする人も多く、メープルリーフ金貨はよく知られているのでご存じの方も多いことでしょう。

金貨は金相場と連動しているので、長期保有すると価格がかなり上がるケースがあります。

たとえば、平成2年に発行した「天皇陛下御即位記念10万円金貨」は、貴金属買取販売店「ゴールドプラザ」の買取価格が41万9,100円(2024年11月2日現在)となっており、約4.2倍に値上がりしています。

コレクションを楽しみながら、大きく値上がりすれば売って利益を得ることもできる、一石二鳥の投資方法といえます。

4.金投資信託

金を現物で持つのは不安がある人は、金投資信託に投資する方法があります。

金投資信託は「iシェアーズゴールドインデックス・ファンド(為替ヘッジなし)」の例では、金現物市場を代表する指標であるLMBA金価格(円換算ベース)に連動する成果を目指すものです。

投資信託の価格決定は1日1回のみで、株式のようにリアルタイムで価格が変動するわけではありません。

具体的には、国内株式を組み入れた投資信託であれば、各取引所の大引け後から計算が始まり、午後7時頃に基準価額が確定します。

投資家は、翌日この基準価額で購入または売却することになります。

5.金ETF(上場投資信託)

金投資信託よりも機動的に売買したい人には、金ETFが適しています。

東京証券取引所に上場しているので、株式と同じようにリアルタイムで売買できるのがメリットです。

金ETFは、金の市場価格に連動して動くように設計されています。

ETFの価格はリアルタイムで変動するので、ある程度投資経験がある人に適した投資方法です。

株式投資が好きな人にとっては、投資しやすいでしょう。

金投資信託と金ETFは、いずれもNISA(少額投資非課税制度)の「成長投資枠」で売買することが可能です。

値上がりした場合は非課税でキャピタルゲイン(売却益)を得られるので、利用したほうがよいです。

関連記事

資産運用はしないほうがいい?リスクやメリットと向いている人の特徴を解説

金相場今後の見通し

投資家が気になるのは、金相場は今後も上昇を続けるのか否かでしょう。

結論をいうと上昇する可能性が高いと考えられます。

上昇を続ける可能性が高い要因としては、あと十数年で埋蔵されている金が枯渇するという予測です。

発掘ができなくなれば希少性が増して価格が上がることが予測できます。

仮想通貨の主力銘柄であるビットコインの価格が上昇していることも支援材料になります。

金とビットコインは配当金がないため、金利が高くなると不利になります。

しかし、米国の金利も今後低下が見込まれるため、金とビットコインには有利な環境になることが予想されるのです。

もう1つ、実需の買いが将来的に継続されることも値上がりの要因になります。

スマートフォンの利用が大きく減ることは考えにくいので、今後も埋蔵量が少なくなることで金の争奪戦が起こる可能性があります。

以上のような背景を考えると、上がる可能性のほうが高いように思えますが、目先は急ピッチで上昇した反動が出て調整に入ることも考えられます。

投資である以上リスクはともなうので、相場を過信せず社会状況を見ながら、慎重に判断することが求められます。

まとめ|有事の時代は現物資産の金や不動産がポートフォリオに必要

ウクライナ情勢や中東情勢の緊迫化、気候変動による大規模な自然災害など世界的に有事の状態が続いています。

このような状況下では新たな経済危機がいつ起こっても不思議ではありません。

今後は、現物資産の代表である金や不動産(不動産小口化商品を含む)をポートフォリオに組み入れることで、大きく資産を減らすことを避けられます。

ポートフォリオを見直す良い機会といえるでしょう。

※本記事は2024年11月2日現在の情報を基に作成しています。記事中で紹介している各種料金や価格は一例です。また、金価格の上昇を保証するものではありません。投資の最終的判断はご自身でお願いいたします。

関連記事

分散投資におすすめのリスク許容度別ポートフォリオは?