- 資産運用はリスクを許容できず、早く利益を上げたい人はしないほうがいい

- 物価が上がった場合、お金の価値は下がるので貯金だけでは老後が不安

- リスクを許容できる人は、老後に向け余剰資金で資産運用したほうがよい

目次

「資産運用はしないほうがいい」「資産運用はやめておけ」という意見を耳にします。

実際のところ資産運用はしないほうがいいのでしょうか?

本記事では「資産運用はしないほうがいい」といわれる理由を紹介します。

あわせて資産運用をするメリットや資産運用を成功させるコツについてシミュレーションを交えながら解説します。

資産運用とは?

資産運用とは、株式や債券、投資信託といった金融商品で資金を投じてお金を増やすことです。

資産運用は、主に貯蓄と投資に分けられます。

貯蓄では銀行などの預金口座にお金を預けて利息をもらうことでお金を増やします。

投資は株式や債券、投資信託などを購入し、配当金や利息、値上がり益によってお金を増やします。

貯蓄による資産運用は、元本が保証されていますが低金利であることから、利益が非常に低い傾向にあります。

一方、投資による資産運用は、原則として元本は保証されていません。

元本割れのリスクがある分、大きな利益を出せる可能性があります。

資産運用と資産形成はどう違う?

資産運用と似た概念に、資産形成という言葉もあります。

資産運用は、貯蓄や投資をおこなって手元の資産を増やすことを指し、資産形成は資産を築いていくことです。

将来のライフイベントのために資産運用でお金を増やし、その結果増えたお金の積み重ねが資産形成につながるということです。

資産運用は、資産形成を達成するための手段の一つともいえます。

「資産運用はしないほうがいい」といわれる4つの理由

「資産運用はしないほうがいい」といわれる主な理由は、以下の4つです。

1.資産運用で損をしてしまうリスクがあるから

銀行預金で資産運用する場合、ペイオフの範囲内であれば元本割れをするリスクはありません。

一方、株式や投資信託は、日々価値が変動するため、購入した商品が値下がりした場合、損失が出るリスクがあります。

相場が悪い時期であれば、短期間で資産が半分以下になってしまうことも決して珍しいことではありません。

そのため、そのような話を聞いたり実際に体験したりした方は「資産運用はしないほうがいい」と感じてしまうでしょう。

2.資産運用で利益が出るまでに時間がかかる場合があるから

短期間で売買を繰り返し、大きな利益を狙うスタイルの資産運用もあります。

しかし高いリターンが見込める分、リスクも高いため、投資上級者向けであり、初心者である一般投資家には適さないといえます。

リスクを抑えて安定的に資産運用をおこないたい場合は、短期間で大きなリターンを狙うことは現実的ではありません。

数年ないし数十年という長い時間をかけて、少しずつ着実にお金を増やしていくのが多くの一般個人投資家にとっての現実的な資産運用です。

3.資産運用は簡単ではないから

安定的かつ長期的に資産運用をするためには、経済や金融、国際情勢といった幅広い分野の最新情報を収集し続ける必要があります。

「どの資産にどのくらい投資するか」「すでに持っている資産をいつ売却するか」といった方針を考えることも資産運用の一つです。

そのため「資産運用は何もせずにほったらかしでできるものではない」と認識しておく必要があります。

4.資産運用に関する詐欺もあるから

「必ず儲かる」「誰でも簡単にできる」といった甘い言葉で誘い込もうとする資産運用関連の詐欺事件もあります。

自分で情報を精査しようとせず、金融リテラシーが低いまま資産運用に取り組んでしまうと、詐欺に遭う可能性もあるでしょう。

場合によっては、誰かにお金を預けたり商品を購入したりして最悪財産を失ってしまうこともありえるということです。

関連記事

「資産運用なんてやめとけ」の真実とは?運用はプロに任せよう!

資産運用をしない場合の3つのリスクとデメリット

資産運用をしなければ元本割れをするリスクはありません。

そのためノーリスクに感じる人もいるかもしれません。

しかし実際には、以下3つのリスクがあります。

1.将来必要な資産額を準備できない可能性がある

結婚や子育て、老後などのライフイベントに備えるため、まとまったお金を計画的に準備する必要があります。

リスクを過度に恐れるあまり、資産運用によってお金を増やす機会を失ってしまうと、資産運用なしでまとまったお金を確保するのが困難な場合もあります。

2.インフレが進むと資産額が目減りする

インフレが進むと、持っているお金の額面自体は変わりませんが、物価が上がっていくため、同じ額面で買えるものの量が少なくなります。

たとえばインフレが年3%で進んだ場合、100円だった商品が翌年103円に値上がりするといった具合です。

その商品が100円だった年には1万円で100個の商品を買えましたが、翌年同じ商品を買おうとすると1万円を出しても97個しか買えなくなります。

つまりインフレが進むと、お金の価値が実質的に減少するということです。

資産運用をせずにお金をそのまま持っている場合、インフレが進むとその分だけお金の価値が実質的に減ってしまうというリスクがあります。

3.老後に生活資金が不足する可能性がある

投資をおこなわないことは、老後生活に大きな影響を与える可能性があります。

物価は上昇し続ける傾向にあり、年金だけでは十分な生活を送れないケースも少なくありません。

預貯金だけでは、物価上昇に追い付くだけの利息を得るのは難しいため、実質的な価値が減ってしまう恐れがあります。

投資は、預貯金に比べて高いリターンが期待できる一方で、元本割れのリスクも伴います。

しかし、長期的な視点で分散投資をおこなうことで、リスクを軽減し、資産を増やすことが期待できます。

つまり、投資をおこなわないということは、将来の生活水準の低下につながるリスクを背負うということです。

老後を安心して暮らすためには、早い段階から資産運用について検討し、自分に合った投資方法を見つけることが重要です。

関連記事

初心者におすすめ!今すぐ始められる資産運用を番外編も含めて紹介

資産運用をする3つのメリット

資産運用にはリスクもありますが、リスクを許容してでも資産運用をするだけの十分なメリットがあります。

資産運用をする主なメリットは、以下の3つです。

1.資産所得という本業以外の収入源を作れる

資産所得とは、利息や配当金、賃料収入など、保有資産から得られる所得のことです。

資産所得を作ることで、本業(会社からの給与や事業からの収入など)以外からの収入源を作ることができます。

資産所得の大きなメリットは、実際に自分が直接的に労働をしなくても半自動的に収入が生まれ続ける仕組みを作れることです。

たとえば配当金を出す会社の株式を持っていれば配当金が定期的に支払われ、賃貸物件を持っていれば賃料収入が毎月支払われます。

資産が自らお金を生んでくれる状況を構築できる点は、資産運用をする大きなメリットの一つです。

2.複利運用によって資産額を加速度的に増やせる

複利運用とは、資産運用で得られたお金を元本に組み入れて再度運用に回す運用方法のことをいいます。

複利運用のメリットは、運用資金を加速度的に増やすことができる点です。

複利運用で実際にどれほど資産の増加が加速するのか、以下の条件でシミュレーションしてみましょう。

・積立額:3万円/月

・年利:3%

・運用期間:10年

上記の例の場合、10年後の運用資産額は約420万円です。

毎月3万円の積立貯金だけをしていた場合の資産額は360万円のため、複利運用をすることで約60万円も資産増加に差がついたことになります。

複利運用の効果は、運用期間が長くなるほど大きくなるのが特徴です。

上記の例で複利運用をする場合としない場合の差は、運用期間が20年で約265万円、30年だと約668万円にもなります。

3.資産運用をするなかで経済や金融などの知識をつけられる

長期的に安定した資産運用をおこなっていくためには、経済や金融、お金に関する基本的な知識を身につける必要があります。

知識の習得は、金融リテラシーを向上させられるだけではありません。

各金融商品の特徴や、運用上のメリット・デメリットを加味して自分にとって的確な意思決定ができるようになるため、お金に強くなることも期待できます。

資産運用に向いている人の特徴4つ

資産運用は、それぞれが自分に合った方法でリスクを適切な範囲内に抑えておこなうのであれば、積極的におこなったほうがいいでしょう。

ここでは、そのなかでも資産運用に適している人の特徴を4つ紹介します。

1.貯金などの資産形成を計画的にできている

資産運用に向いている人の一つとして、貯金などの資産形成を計画的にできている人が挙げられます。

これは、将来の目標に向けて、お金を貯めるという行動が習慣化されていることを意味します。

資産運用は、短期間で大きな利益を得るものではなく、長期的な視点で取り組むべきものです。

計画的に貯蓄ができている人は、この長期的な視点を持って、資産運用に取り組むことができます。

2.ライフプランと必要な資産額を具体的に描いている

ライフプランと必要な資産額を具体的に描いている人も資産運用に向いています。

ライフプランと必要な資産額を具体的に描いている人は、リスク許容度を把握している可能性が高いです。

たとえば、老後資金の準備であれば、安定した資産運用を重視するでしょうし、住宅購入資金の貯蓄であれば、より積極的な投資も検討するかもしれません。

資産運用においては、目標とそこに至るまでの道筋を明確にし、具体的な運用プランに落とし込むことが重要です。

そのため、まずは「いつまでにいくらの資産を築きたいのか」について考えるのがいいでしょう。

3.リスクをある程度許容できる

資産運用は、必ずしも利益が保証されているものではありません。

投資には、元本割れの可能性など、さまざまなリスクが伴います。

そのため、リスクをある程度許容できるという姿勢は、成功するために非常に重要な要素です。

リスクを恐れて投資を避けることで、インフレによる貨幣価値の低下や、より高いリターンを得る機会を逃してしまう可能性があります。

もちろん、無謀な投資は避けなければなりませんが、ある程度のリスクを伴う投資に挑戦することで、より高いリターンを得る可能性も高まります。

4.冷静な判断ができる人

資産運用は、常に変化する市場のなかでおこなわれるため、冷静な判断力が求められます。

経済指標の発表、企業の業績、政治情勢など、さまざまな要因が資産価格に影響を与えます。

これらの情報を収集し、分析し、最適な投資判断を下すためには、感情に左右されず、客観的な視点を持つことが重要です。

また、冷静な判断ができず感情に左右されると、短期的な市場の変動に過敏に反応し、損失を恐れて安易に売却したり、逆に高騰している資産に飛びついてしまったりするからです。

冷静な判断力を養うためには、日頃から経済ニュースに目を向け、投資に関する知識を深めることが大切です。

資産運用に向いてない人の特徴3つ

続いては、資産運用に向いてない人の特徴を解説します。

1.短期的な利益しか求めない

資産運用は、長期的な視点で取り組むことが重要です。

しかし、「すぐにでもお金を増やしたい」というように、短期的な利益しか求めない人は、資産運用に向いていません。

投資は、市場の変動によって価格が上下するため、短期的に見ると損失が出ることもあります。

資産運用は、株価の短期的な動きを追いかけるのではなく、企業の成長性や経済の動向など、長期的な視点で企業価値を見極めることが重要です。

2.リスクを極端に怖がる

投資には、元本割れの可能性など、さまざまなリスクが伴います。

しかし、リスクを極端に恐れて投資を避ける人も、資産運用には不向きです。

なぜなら、リスクを恐れるあまり、安全な預貯金に資金を拘束してしまうと、インフレによる貨幣価値の低下や、より高いリターンを得る機会を逃してしまう可能性があるからです。

もちろん、無謀な投資は避けなければなりませんが、リスクを完全に回避することはできません。

むしろ、ある程度のリスクを取って投資をおこなうことで、より高いリターンを得ることも可能です。

資産運用は、リスクとリターンを天秤にかけ、自分のリスク許容度に合わせて投資計画を立てることが重要です。

3.感情に振り回されやすい

資産運用は、感情論ではなく、冷静な判断に基づいておこなうべきものです。

しかし、感情に振り回されやすい人は、資産運用で失敗しやすい傾向にあります。

なぜなら、市場の変動に一喜一憂し、恐怖や欲に駆られて冷静な判断ができなくなってしまうからです。

たとえば、株価が下落すると不安になり、損失を恐れて売却してしまうかもしれません。

逆に、株価が上昇すると、さらに上昇すると期待して、過度に楽観的な投資をしてしまうかもしれません。

このような感情的な投資は、長期的な視点から見た場合、良い結果をもたらしません。

資産運用は、感情ではなく、客観的なデータに基づいて判断することが重要です。

資産運用を始めるべき3つのタイミング

資産運用を始めるのに適した主なタイミングは、以下の3つです。

1.資産運用に回せる余剰資金がある

資産運用は、ある程度のお金を長期的に運用することで、複利効果による資産の増加が期待できます。

そのため、まずは生活費や緊急資金を確保したうえで、運用に回せる余剰資金がある状態が望ましいです。

もし、生活費を圧迫するような投資をしてしまうと、急な支出に対応できなくなり、結果的に資産運用が継続できなくなる可能性があります。

2.資産運用に興味がある

資産運用は、単に「お金を増やす」ことだけでなく、経済や企業について学ぶ良い機会です。

投資を通じて、世の中の動きや企業の成長を肌で感じることができます。

興味があるうちに、積極的に情報を集め、勉強することで、より深い理解を深め、自分に合った投資方法を見つけることができます。

3.資産運用の必要性を感じている

老後資金の準備、住宅購入資金の貯蓄など、将来のために資産を増やしたいという目的意識を持つことは、資産運用を始める大きな動機となります。

なぜなら、明確な目的を持つことで、長期的な視点で投資計画を立てることができ、目標達成に向けて継続的に努力できるからです。

たとえば、結婚や出産などを機に将来のライフプランのことを具体的に考え始めることもタイミングの一つです。

生活防衛資金とは別に資産運用に回せる余剰資金がある場合、資産運用はできるだけ早めに始めることをおすすめします。

資産運用を成功させる7つのコツ

資産運用を成功させるための主なコツは、以下の7つです。

1.資産運用の目的を明確に持つ

資産運用の目的は、人によってさまざまですが、たとえば以下のようなものがあります。

・5年後のマイホーム購入費用

・15年後の子どもの大学進学費用

・30年後の自分の老後費用 など

まずは、いつまでにいくら必要なのかを明確にすることが大切です。

最適な運用商品や運用スタイル、リスク許容度などが異なるため、「何のために資産運用をするのか?」を設定できれば、資産運用を成功に近づけることができるでしょう。

2.資産運用は余剰資金でおこなう

手元のお金をすべて資産運用に回してしまうと、生活が苦しくなったり、万が一の際の備えが万全でなくなったりするリスクがあります。

そのため資産運用は、生活防衛資金とは別の余剰資金でおこないましょう。

自分自身が怪我や病気などで働けなくなったり、家族に万が一のことがあったりした場合でも、当面生活ができるだけのお金が確保できていれば、精神の安定にもつながります。

3.まずは少額から資産運用を始める

初めて資産運用をおこなう場合は、いきなり余剰資金を全額運用に回すのではなく、まずは少額から運用したほうが安全でしょう。

資産運用には、さまざまなリスクがあります。

時期や商品によっては、大きな損失が出てしまう可能性もあるため、資産運用に慣れる意味でも少額から始めるようにしましょう。

4.長期的な目線で資産運用をおこなう

長期的な目線で資産運用をおこなうことで、リスクを分散・軽減しながら大きく資産を増やす効果が期待できます。

世界経済は、長期的に成長を続けているため、一時的に暴落が起きたとしても数十年という長期スパンで見れば、複利効果も相まって資産を増やしやすいということです。

5.分散投資で資産運用のリスクを減らす

資産運用における分散とは、「投資対象の分散」と「投資時期の分散」の2つの観点があります。

投資対象の分散とは、国内株式や外国債券、不動産など幅広いエリア・商品などに分散投資をすることです。

どれか一つで損失が出た場合に、その損失を他の利益で埋めることができるリスク軽減効果が期待できます。

投資時期の分散では、同じ商品を異なる時期に分けて購入することで、高値圏の一点集中買いのリスクを軽減する効果があります。

投資時期を分散することで、その商品の平均取得単価の調整が可能です。

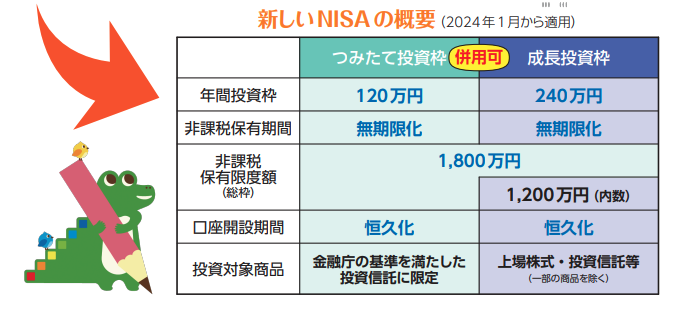

6.NISAやiDeCoも活用して資産運用をおこなう

金融商品に投資をした場合、原則として運用益は課税されますが、NISAやiDeCoを利用することで、運用益への課税回避が可能です。

長期的な資産運用において、資産を売却したり配当金を受け取ったりするたびに税金がかかってしまうと、資産の増加が遅くなってしまうため、非課税制度は積極的に活用しましょう。

7.資産運用に関する最新情報をチェックする

資産運用を成功させるためには、常に最新の経済情報をインプットする必要があります。

株価や金利、為替、税制などについての最新情報を日々チェックし、必要に応じて自分の資産運用の方針に反映させることで、より合理的・効率的な資産運用ができるようになるでしょう。

初心者でも始めやすい6つの資産運用

初心者でも始めやすい主な資産運用の方法を6つ紹介します。

1.株式による資産運用

株式とは、株式会社が資金を調達するために発行する証券のことです。

株式に投資することで、配当金(インカムゲイン)や売却時の値上がり益(キャピタルゲイン)を得ることが期待できます。

株式には、日本国内のものから海外のものまで投資対象はさまざまです。

配当金の多さや成長可能性、値動きの安定性など、各銘柄で特徴が大きく異なります。

2.債券による資産運用

債券とは、国や地方公共団体、企業などが投資家から資金の借り入れをする際に発行する証券のことです。

その債券の発行体に応じて、「国債」「地方債」「社債」などに分類されます。

債券は、満期まで保有を続ければ原則として債券の額面金額が払い戻される仕組みです。

また利率があらかじめ決まっているため、収益の予測がしやすく安定した金融商品といえるでしょう。

3.投資信託による資産運用

投資信託とは、投資家から集めた資金を「ファンドマネージャー」と呼ばれる運用のプロが株式や債券などに投資して運用する金融商品です。

投資信託は、全世界の資産に分散投資できたり、日経平均やS&P500といった世界的な株価指数に連動する商品に投資ができたりするため、少額からさまざまな資産への投資ができます。

4.不動産投資による資産運用

不動産投資とは、土地や建物を購入し、賃料収入や売却益を得ることです。

土地や億単位の現金を持っていなくても、金融機関から融資を受けて始められる特徴があります。

5.生命保険による資産運用

生命保険は、怪我や病気などの事態に備えるもののため、あまり資産運用とはあまり結びつかないかもしれません。

生命保険の基本的な役割は、万が一の事態に備えることですが、資産運用の機能もあわせ持つ商品もあります。

たとえば「終身保険」「養老保険」「学資保険」のように満期保険金や解約返戻金がある商品は、保険としての機能に加えて資産運用としての機能もあります。

具体的には、払い込んだ保険料よりも多くの保険金や解約返戻金を受け取れる商品もあるため、「資産運用もできる」ということです。

関連記事

生命保険で資産運用は可能?投資性の高い保険のメリット・デメリットを解説

6.iDeCoによる資産運用

iDeCoとは、原則60歳以降に受け取ることができる私的年金制度の一つで、一定金額の掛金を加入者自らが選択した投資商品に毎月投資するものです。

毎月5,000円の掛金から積み立てを始められ、加入資格を満たしている20歳以上65歳未満であれば加入できます。

iDeCoによる資産運用の利益は、全額非課税です。また毎月の掛金が全額所得控除になるため、節税とともに老後の資産形成ができる特徴があります。

一方、原則60歳になるまで積み立てた資産を取り崩すことはできないため、人によっては融通が利かない商品と感じられるかもしれません。

関連記事

9種類の代表的な資産運用法と投資初心者が知っておくべきポイント

まとめ|リスクとリターンを考慮して最適な資産運用を

資産運用は、将来のライフイベントに備えるために有効な手段の一つです。

そのためリスクばかりに目を向けて安易に「資産運用はしないほうがいい」と決めつけてしまうのはもったいないでしょう。

重要なことは、資産運用の目的を設定し、それに合った方法で適切なリスクを取って資産運用と長く向き合うことです。

リスクとリターンのバランスをしっかりと考慮して、自分の目的に沿った資産運用を始めてみてはいかがでしょうか。

関連記事

怪しい資産運用セミナーの見分け方を解説!主な手口や騙されやすい人の特徴