目次

親子間などの身内であれば、生前贈与といっても家の中で現金を手渡しするという形になることもあるでしょう。家族の中だけのことなので「申告しなくてもバレない」と思っていませんか?

税務署はプロです。現金の手渡しであってもその事実を察知することは可能で、税務署にバレた場合には、重いペナルティを課されることになります。

現金手渡しの生前贈与がなぜバレるのか、どうするのが適切なのかという部分について解説します。

適法に処理すれば現金の手渡しでも生前贈与は成立するので、その方法についても解説します。

現金手渡しで生前贈与はできる?

現金手渡しであっても、人から人へ財産を移転するのは贈与となります。家族間での相続対策として現金手渡しの贈与をしたとしても、それは生前贈与です。

現金手渡しでの生前贈与について、知っておくべき基礎知識を解説します。

| 現金手渡しでの生前贈与について知っておくべき3つの基礎知識 |

| 1.現金手渡し自体に法的な問題はない 2.年間110万円を超える贈与には贈与税が発生する 3.現金手渡しの生前贈与だと税務署にもバレない? |

1.現金手渡し自体に法的な問題はない

現金手渡しであっても銀行振込であっても、人から人へ財産を移転したのであれば、それらはすべて贈与です。

相続対策として家族間の贈与をすることを一般的に生前贈与といいますが、現金手渡しも生前贈与の方法として有効です。

税務上の手続きを適法に行えば、現金手渡しであっても法的な問題はありません。

2.年間110万円を超える贈与には贈与税が発生する

贈与税には110万円の基礎控除があるため、110万円を超えない贈与であれば税金はかかりません。しかし、年間110万円を超える贈与には、超えた分に対して贈与税がかかります。

これは現金手渡しであっても同様で、年間110万円を超える贈与があれば申告と納税の義務があります。

3.現金手渡しの生前贈与だと税務署にもバレない?

家族間の現金手渡しであれば密室でのやり取りなので、「税務署にバレないのではないか」と考えがちです。

以前はそうともいえる部分があったかもしれませんが、今やその考えは甘いと思っておいたほうがよいでしょう。

それを裏付けるように、同じことを思った多くの人が税務署に無申告を指摘されています。「どうせバレないから大丈夫」と思っていたのでしょうが、そうではなかったことを留意しておくべきです。

現金手渡しで生前贈与をする際に注意したい5つのこと

現金手渡しで生前贈与をしても、適法に処理すれば何ら問題はありません。ここでは、現金手渡しでの生前贈与をする際の注意点を5つ紹介します。

| 現金手渡しで生前贈与をする際に注意したい5つのこと |

| 1.現金手渡しであっても必ず申告・納税する 2.贈与契約書を交わしておく 3.暦年贈与をする際の注意点4つ 4.受贈者が口座を管理する 5.贈与者が亡くなる7年以内の生前贈与は相続税の課税対象 |

1.現金手渡しであっても必ず申告・納税する

年間110万円を超える贈与をしたのであれば、現金手渡しであっても他の方法であっても、申告と納税をしましょう。

基礎控除を超える贈与の事実を隠して納税しないと、脱税になってしまいます。

無申告であることが発覚すると、ペナルティを食らってしまいます。悪質であると判断されると、さらに重いペナルティを受けることもあります。

2.贈与契約書を交わしておく

家族間の現金手渡しだと、法的な手続きに対しても無頓着になり、つい「なあなあ」で済ませてしまいがちです。

しかし、贈与があったことは事実なのですから、そのことを証拠として残しておくことが重要です。現金手渡しだと銀行への入金記録も残らないので、なおさらです。

そこで有効なのが、贈与契約書の作成です。贈与者(現金をあげる人)と受贈者(現金をもらう人)の双方で贈与に合意していることを書面に残し、契約書にしておくと動かぬ証拠となります。

3.暦年贈与をする際の注意点4つ

暦年課税とは、毎年110万円の基礎控除が設けられている贈与税の課税方法のことです。

暦年課税で設けられている110万円の基礎控除を活用して、少しずつ生前贈与をすることを暦年贈与といいます。

毎年110万円ずつ非課税で生前贈与ができることを利用すれば、10年かけて1,100万円を無税で贈与することも理論的には可能です。

しかし、これは理論上の話であって、以下の点に注意しないと税務署から「定期贈与(最終的に贈与する総額が決まっており、それを分割して贈与すること」と判断されてしまいます。

暦年贈与を始めた年に全額の贈与があったとして、課税される可能性があります。こうした事態を回避するために、以下の4点に留意して行いましょう。

| 暦年贈与をする際の注意点4つ |

| 1.贈与契約書の作成 2.毎年同じ金額を贈与しない 3.毎年同じ時期に贈与しない 4.あえて110万円を超える贈与をする |

1.贈与契約書の作成

家族間の現金手渡しであっても、贈与があったことを契約書として書面にしておくことをおすすめします。

贈与があったことの客観的な証拠になりますし、以下で解説するように「定期贈与ではない」ことを契約書という証拠をもとに主張することもできます。

2.毎年同じ金額を贈与しない

毎年同じ金額を贈与するなど、何らかの法則性があると定期贈与と見なされる可能性が高くなります。

毎年あえて異なる金額を贈与し、それぞれの贈与が一連の贈与の一部ではなく独立したものであることを示すのが有効です。

3.毎年同じ時期に贈与しない

前項と同じ理由で定期贈与と見なされることを避けるため、毎年贈与時期を変えるのも有効です。

前項で解説した「金額を変える」のと同時に、「時期も変える」ことで定期贈与と見なされるリスクを軽減できます。

4.あえて110万円を超える贈与をする

現金手渡しであっても贈与契約書を交わすべきだと述べましたが、その証拠能力をさらに高めるために、あえて110万円を超える金額を贈与して納税する方法もあります。

110万円を少し超えた金額を贈与した場合、一般税率、特例税率(親から子、祖父母から孫などへの贈与)ともに超過分が200万円以下であれば税率は10%です。

例えば、111万円を贈与した場合の超過分は1万円で、贈与税は1,000円です。わずかな税金を納めることにより、贈与をした証拠を税務署側にも残すことができます。

時期や金額の異なる贈与を毎年行い、その都度少しだけ納税するところがポイントです。

4.受贈者が口座を管理する

仮に現金手渡しで贈与を受けたとしても、受贈者はそれを銀行口座に入金して管理する可能性が高いでしょう。

その場合、銀行口座は受贈者が管理する必要があります。例えば親から子へ生前贈与をする場合であれば、子が銀行口座を管理します。

親から子への贈与では、親が子の名義で銀行口座を開設し、そこに入金するケースもあるでしょう。

この場合、子が銀行口座の存在を知らず管理もしていなければ、この名義を使っているだけの口座(名義口座もしくは名義預金といいます)と見なされ、贈与が成立しない可能性があります。

贈与が成立していない財産がある状態で贈与者(親など)が亡くなると、子の名義になっている銀行口座であっても相続財産と見なされることがあるため、注意が必要です。

5.贈与者が亡くなる7年以内の生前贈与は相続税の課税対象

以前は贈与者が亡くなる3年前までだったのですが、令和6年1月1日に施行された制度改正によって、贈与者が亡くなる7年前までの生前贈与は相続財産に組み込まれることになりました。

相続財産を少なくして相続税対策をしようと生前贈与をしても、贈与者が亡くなる7年前までの贈与は相続財産の一部になることを押さえておいてください。

このことを踏まえると、生前贈与は少しでも早く始めたほうが節税効果は大きくなることがわかります。

現金手渡しの生前贈与がバレる理由3つ

先ほどから現金手渡しであっても贈与の事実を申告しなければバレると述べてきましたが、なぜバレるのでしょうか。

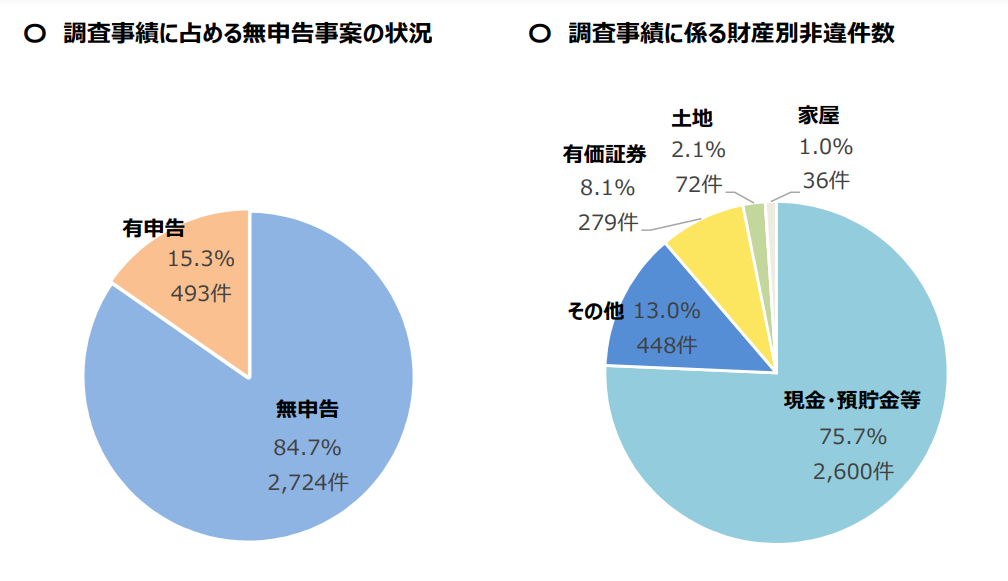

国税庁が発表したレポートによると、令和元年度は贈与税の無申告事案が2,724件も発生しています。

1年間で2,724件が多いと感じるか少ないと感じるかは人によると思いますが、注目したいのはその内訳です。

左が無申告事案の状況、右がその内訳です。

右の財産非違件数は「財産の辻褄が合わない件数」で、その75.7%を占めるのが「現金・預貯金」です。

家族間の現金手渡しなら密室でのやり取りなのでバレないと思いがちですが、かなり高い確率でバレてしまう理由について解説します。

| 現金手渡しの生前贈与がバレる理由3つ |

| 1.受贈者の「金遣い」からバレる事例が多い 2.相続時の税務調査で不自然なお金の動きがあるとバレる 3.事情を知る人からの密告 |

1.受贈者の「金遣い」からバレる事例が多い

無申告で生前贈与をしただけではバレなかったとしても、受贈者は急にまとまったお金を手にすることになります。

急にまとまったお金が入ったからといって不動産を購入するなど、それまでになかったようなことを行うと、その資金の出所が不審だとして税務署から「お尋ね」が来ることがあります。

不動産の購入以外にも、銀行に突然大金を入金するなどの行動も不自然なので、「お尋ね」が来る原因になります。

2.相続時の税務調査で不自然なお金の動きがあるとバレる

死亡届を提出すると、相続税の課税対象になるほどの財産がある人は税務調査の対象になる可能性があります。

税務調査の際に生前の不自然なお金の流れや使途不明金があると、そこからバレる可能性が高くなります。

贈与をした年には何事もなかったとしても、相続時など後で発覚することがあるのです。

3.事情を知る人からの密告

相続と違って、生前贈与は贈与をする相手についての法的な取り決めがないため、贈与者と受贈者が合意すれば誰にでも贈与が可能です。

しかし、相続には法定相続人がいます。法定相続人がいるのに特定の人に突出した金額の生前贈与をすると、本来であれば相続できた分が減る可能性があるため、不公平感が生じます。

その不公平感がやがて妬みになり、現金手渡しで秘密裏に生前贈与をしたとしても、事情を知る人が税務署に密告することによりバレることがあります。

相続は「争族」とも揶揄されるほど、相続人同士のトラブルが起こりがちです。不満を持った人からの密告によって贈与の事実がバレる事例は、少なくありません。

現金手渡しの生前贈与で無申告がバレるとどうなる?

現金手渡しならバレないだろうと申告していなかったものがバレると、どうなるのでしょうか。

注意喚起の意味を込めて、贈与税の無申告がバレた場合のペナルティについて解説します。

| 現金手渡しの生前贈与、無申告がバレるとどうなる? |

| 1.申告期限までに申告しなかった場合は延滞税が発生 2.無申告だと無申告加算税が発生 |

1.申告期限までに申告しなかった場合は延滞税が発生

贈与税の無申告については、それが発覚した時期と対応によってペナルティが異なります。

申告期限までに申告をしなかった場合は、延滞税が発生します。延滞税は2ヵ月までなら原則として7.3%、2ヵ月を超えると14.6%です。

ただし、「申告期限を守れなかった」ことにはミスも含まるので、これでも比較的軽めのペナルティです。

2.無申告だと無申告加算税が発生

無申告の状態で税務署からそのことを指摘され、その後で申告・納税した場合は重加算税が発生します。

重加算税の最高税率は50%と、贈与税の無申告に対するペナルティの中では最も重いものです。

税金を逃れるために現金手渡しにして申告しなかったのに、かえって重いペナルティを食らっては本末転倒です。

現金手渡しの生前贈与であっても非課税になる3つのケース

最後に、現金手渡しによる生前贈与であっても非課税になるケースを紹介します。

これらのケースや特例に該当する場合は、現金手渡しだけでなく他の方法であっても贈与税が一定の範囲で無税になります。

| 現金手渡しの生前贈与であっても非課税になるケース3つ |

| 1.基礎控除範囲内である 2.日常的な生活費の手渡し 3.各種特例が適用されている |

1.基礎控除範囲内である

特に選択しない場合、贈与税の課税方法は暦年課税になります。

暦年課税には毎年110万円の基礎控除があるため、年間の贈与額が110万円を超えなければ贈与税はかかりませんし、申告も不要です。

2.日常的な生活費の手渡し

親子や祖父母と同居している場合、親や祖父母が生活費を負担しているケースがあります。

こうした日常的な支出については贈与とは見なされず、年間の負担額が基礎控除の110万円を超えたとしても非課税です。

ただし、常識を超えるような金額だと課税対象になりますし、受贈者が手渡されたお金で株を買うなどの行為を行うと、それは生活資金ではなく贈与と見なされる可能性があります。

3.各種特例が適用されている

贈与税には、さまざまな特例があります。これらの特例に該当するお金を贈与する場合であれば、それぞれの特例の範囲で非課税になります。

| 特例や制度の名称 | 制度の概要、非課税範囲 |

| 結婚・子育て資金の一括贈与 | ・受贈者の直系尊属(父母や祖父母など)から18歳以上50歳未満の結婚 ・子育てをする人に対する贈与であれば、1,000万円までが非課税になる。 ・特例の期限は令和7年3月31日までだが、これまで何度も延長されている。 |

| 教育資金の一括贈与 | ・受贈者の直系尊属(父母や祖父母など)から30歳未満の人に対して、教育資金に充てる贈与であれば1,500万円までが非課税になる。 ・特例の期限は令和8年3月31日までだが、これまで何度も延長されている。 |

| 贈与税の配偶者控除の特例 | ・婚姻期間が20年以上の夫婦間で居住用の不動産、もしくは居住用の不動産を購入する費用を贈与する場合、最高2,000万円分までが非課税になる。 ・仲睦まじい夫婦間で利用しやすい特例であることから、「おしどり贈与」と呼ばれている。 |

これらはいずれも、特定の条件に対して適用される特例です。すべての人が該当するわけではありませんが、該当する人は積極的に活用しましょう。

まとめ

「現金手渡しによる生前贈与は可能か?」「現金手渡しであれば税務署にバレることなく、無税で生前贈与をすることはできるか?」といった疑問にお答えするために解説しました。

結論は、現金手渡しであっても生前贈与であることに変わりはなく、基礎控除の範囲を超えているのであれば申告と納税が必要で、申告や納税を怠ると思わぬ不利益を被るリスクがあるということです。

また、基礎控除を活用して少しずつ生前贈与をする場合には、注意すべきことがあります。

その注意点についても解説しましたので、これらの情報を役立てつつ、適法かつ適切に生前贈与を進めてください。