500万円の資金があれば、どんな投資ができるのでしょうか。

投資といえば株というイメージを持っている人が多いなか、「500万円あれば株式投資ができるのではないか」と考える人は多いと思います。

実際のところ500万円で株式投資はアリなのかを検証しつつ、500万円で株式投資を始めるのであれば知っておくべき基本や銘柄の選び方について解説します。

- 株式投資の基本

- 500万円で株式投資をおこなう際の銘柄選びの方法

- 500万円で可能な株式以外の投資方法

500万円を株式に投資するのはありか?

最初に、そもそも500万円は株式投資を始めるのにあたって適切な資金なのかどうかを検証していきたいと思います。

これから資産運用をしようとしているお金の全額が500万円の場合は、株式に全額を回してしまうのはリスクが高いかもしれません。

その前提を踏まえつつ、以後の解説を読み進めてください。

株式投資はハイリスク・ハイリターン投資の一種

数ある投資の中で、株式投資はハイリスク・ハイリターン投資に分類されます。

一口に株式投資といっても投資スタンスはさまざまですが、個別株の売買で値上がり益を狙う投資はハイリスク投資に分類されるといってよいでしょう。

「投資=株」というイメージは強く、株式投資で大儲けした人の成功ストーリーに触発されて株式投資に関心を持つようになった人は少なくないと思います。

しかし大前提として株式投資はリスクが高く、だからこそ大きな利益を狙えるチャンスがある投資だということを念頭に置いておいてください。

株式投資の不確実性

安いときに買って高くなったら売るというのが株式投資の最もシンプルな利益構造です。

しかし、未来の株価を完全にいい当てられる人はいません。

業績の悪化や市場環境の変化、企業のスキャンダル、経営不安をにおわせる噂など、株価の暴落につながる要因はたくさんあります。

企業が不祥事を起こし、株価が急落することがあります。

以下は不祥事を起こしたある企業の2023年6月から2024年4月までの株チャートです。

株式投資にはこうした不確実性もあるので、十分なリスク管理が必要です。

500万円だと購入できる銘柄が限定される

多くの人にとって、500万円は大金です。しかし、株の世界ではそれほど大金とはいえない部分があります。

ほとんどの個別株銘柄は100株単位で売買されているので、最小売買単位は株価に100を掛けた金額になります。

株価が5万円を超えている銘柄は必要資金が500万円を超えるため、500万円の資金では購入できません。

2024年4月時点で株価が5万円を超えている銘柄数は2つしかありませんが、株式投資で複数の銘柄に分散投資をするのが基本です。

5銘柄を買うのであれば1銘柄あたりの資金は100万円になるため、株価1万円までの銘柄から探すことになります。

流行の米国株には為替リスクがある

長期的に株価の上昇傾向が続いており、世界経済をけん引している米国の株式は日本の投資家からも人気です。

新NISAのスタートを契機に投資を始めた人の中には米国株に投資をしている人も多いと思いますが、米国など海外の株式投資には為替リスクがあります。

購入した米国株を売る際、購入時よりも円高になっていると為替差損が発生します。

2024年は歴史的な円安になっているため、ここから米国株を購入するとさらに円安にならない限り為替差益は発生しないため、むしろ円高への警戒が必要です。

「株で勝って為替で負ける」というのは現実にあることなので、海外の株式投資では為替リスクに留意するようにしましょう。

長期的に見れば株式市場は成長している

ここまで株式投資についてネガティブに感じる話が続きましたが、長期的に見ると株式市場は着実に成長しています。

経済成長に合わせて株式市場全体が緩やかに上昇するという相関があるため、今後も世界経済の緩やかな成長が続く限り、それが株価に反映されるでしょう。

新NISAで人気を集めている株価指数への投資では、米国の株価指数や世界の主要な株価指数を組み込んだ全世界型(オールカントリー)の投資信託が人気です。

これは長期的な株式市場全体の成長力に期待する投資といえます。

短期目線だとリスクが高くなりますが、長期的な視野で取り組むのであれば株式は勝てる可能性がとても高い投資です。

それでもやっぱり株!という人のための基礎知識

ここまで株式投資についてさまざまな角度から注意喚起をしてきました。

それを踏まえた上で500万円を使った株式投資をしてみたいという方に向けて、株式投資の基礎知識を網羅していきたいと思います。

どうやって利益を上げるのか、どうやってリスクを回避するのか、特に重要なこの2点についても解説します。

株で得られる利益は3種類

株式投資で得られる利益には、3つの種類があります。

・株価上昇による利益(キャピタルゲイン)

・配当金(インカムゲイン)

・株主優待(インカムゲイン)

キャピタルゲインとは価格差によって生まれる利益のことです。

安く買って高く売る、もしくは逆に高いときに空売りをして安くなったら買い戻すといった利益の上げ方もあります。

そしてインカムゲインとは、金融資産を保有していることによって得られる利益です。不動産の家賃収入や預金の利息なども、インカムゲインです。

株主優待は日本特有の仕組みで、それぞれの企業の製品やサービス券などがもらえます。

たとえば外食チェーンを運営するワタミ株式会社は保有株数に応じて運営店舗で使える食事券がもらえます。

居酒屋の「和民」などで利用できるので、外食を楽しみたい人にとっては嬉しい優待です。

株価の変動要因

株価はさまざまな要因によって変動します。

業績や新商品開発などの材料、そのときに注目度が高くなっているテーマ、投資家による需要や利益確定売りなど、これら以外に株価の変動要因はたくさんあります。

テーマというのは、たとえば2024年であれば半導体や生成AIなどが挙げられます。これらの関連銘柄が大きく上昇したため、投資家からのさらなる買いが集まりました。

また、大きな視点では金利上昇が株安要因になりますし、戦争など地政学リスクが高まると株価暴落の要因になります。

売買単位は100株がほとんど

先ほど少し触れたように国内株の売買単位は、ほとんどの銘柄が100株単位です。

つまり、株価に100を掛けた金額がそれぞれの銘柄の最小売買単位となります。ただし、上場投資信託であるETFの中には1株単位で売買できるものもあります。

現物取引と信用取引

株式投資には、現物取引と信用取引があります。

現物取引は証券取引所で売買されている株式を売買することですが、信用取引ではレバレッジ取引や空売りができます。

レバレッジ取引とは資金に対して約3.3倍までの取引ができる仕組みのことで、投資効率を高めることができます。

そして空売りは、株価が高いときに証券会社から株を借りて売り、値下がりした時点で買い戻して返却することで、値下がり時に利益を狙える仕組みのことです。

保有期間で投資スタンスは異なる

安く買って高く売るといっても、株をどれだけ保有するかによって複数の投資スタンスがあります。

短期的な値動きを狙って売買を繰り返すデイトレードがある一方で、長期的な企業の成長とそれによる株価上昇、配当金に期待するスタンスもあります。

株で大きく稼いでいる人は前者のデイトレードをしている人が多い印象がありますが、こうした投資スタンスはリスクも高いため、中高年以上の方々にはおすすめできません。

どちらかというと後者の長期的な目線で利益を狙う投資スタンスをおすすめします。

500万円の株式投資でおすすめの銘柄選びの方法

500万円株式投資を始めるのにあたって、ここでは銘柄選びの方法やおすすめの戦略について解説します。

いずれも初心者が今すぐ実践できる戦略やテクニックなので、ぜひマスターしてください。

1.割安感を狙うバリュー株

本来の実力と比べて株価に割安感がある銘柄のことを、バリュー株といいます。

業績が安定していて企業価値も高いのに知名度が低い企業や、伝統的なセクターで大きな材料やテーマがなく注目度が低い銘柄などに多く見られます。

バリュー株を探すには、PERやPBRといった指標を用いるのがセオリーです。

・PERとは?|1株あたりの利益に対し株価が何倍であるかを示す指標

PERとは株価収益率のことで、1株あたりの利益に対して株価が何倍であるかを示す指標です。

1株あたりの利益額が同じ場合、株価が高い銘柄は高く評価されていることになり、逆に株価がそこまで高くない銘柄であれば低く評価されていることになります。

つまり、PERが低い銘柄には株価の出遅れ感があるため、割安であると推測できるわけです。

一般的にPERは15倍がひとつの目安とされており、PERが15倍よりも高ければ株価は割高、15倍を下回っていれば割安であると判断され、バリュー株と見なされる可能性が高くなります。

・PBRとは?|企業の1株あたりの純資産に対して株価が何倍であるかを示す指標

PBRは、株価純資産倍率のことです。その企業の1株あたりの純資産に対して株価が何倍であるかを示す指標です。

仮にその企業が今すぐ清算をした場合、1株あたりどれだけの資産があるか(清算価値)を示すため、企業そのものの価値を株価としてどう評価されているのかがわかります。

株価と1株あたりの清算価値が同じであるのが正当な評価です。

しかし、純資産以外の価値がある、今後に期待が持てるとして清算価値を上回る株価になることがあります。その場合、PBRは1倍を超えて株価は割高であると判断されます。

逆にPBRが1倍を下回っていると、企業価値が資産状況よりも低く評価されていると見なされ、割安であると多くの投資家が考えます。

このPBRは株式投資において、大きな意味があります。

もしPBRが1倍を下回っている企業を買収してその企業の資産を全部清算すれば、買収額を上回る清算額が入ることになります。

つまりPBRが1倍を下回っている企業は買収の価値があると見なされる可能性があり、それを材料視した投資家からの買いが入ることで株価上昇が起きやすくなります。

こうしたPERとPBRを活用したバリュー株探しは株式投資において基本的な戦術なので、ぜひこの仕組みを理解しておいてください。

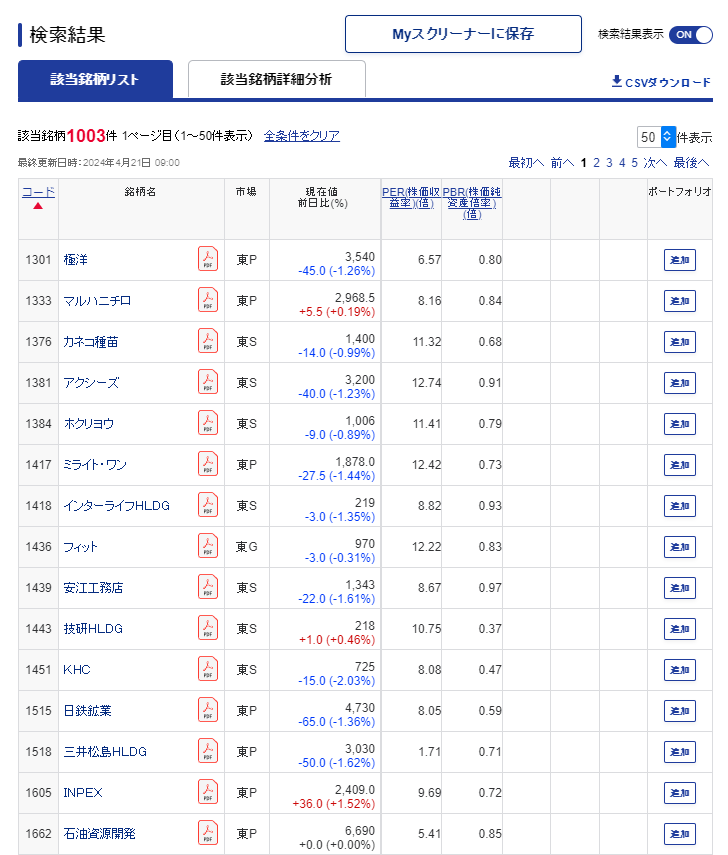

2024年4月21日時点のデータをもとに、SBI証券のスクリーニングツールを使って「PERが15倍以下、PBRが1倍以下」の銘柄を検索してみました。

SBI証券 PERが15倍以下、PBRが1倍以下の銘柄の検索結果

1,003件がヒットしました。

かなり数が多いのでさらに条件を増やして絞り込んでいく必要がありますが、少なくともPERとPBRを使ったスクリーニングでは約1,000銘柄にバリュー株の可能性があることが分かりました。

2.成長力を狙うグロース株

バリュー株と並んで、狙いたいのがグロース株です。

グロース株とは今後の成長に期待が持てる銘柄のことで、成長にともなって株価が高くなる前に買っておいて値上がりに期待するのがグロース株投資です。

IT企業や半導体などテクノロジー系の企業などに多く見られ、まだ本格的な業績拡大が始まっているわけではないのに株価が急伸することがあります。

短期目線ではこうした期待による値上がりも狙えるため、グロース株投資も株式投資の基本戦術といえます。

グロース株探しでも、先ほど解説したPERとPBRを用います。成長が期待できる銘柄の場合、期待感によってPERは15倍よりも高くなる傾向があります。

そして、PBRについても企業の清算価値を上回る評価によって株価が上昇し、1倍を超えやすくなります。

つまり、PERとPBRを使ってバリュー株と正反対のスクリーニングをすることによって、グロース株を見つけやすくなります。

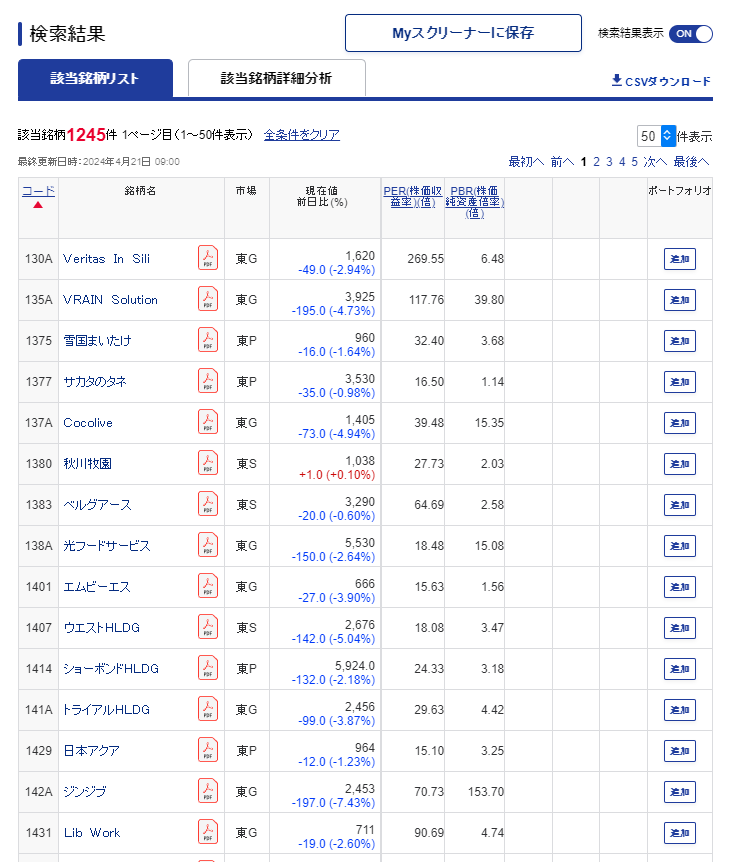

それでは先ほど用いたSBI証券のスクリーニングツールを使って「PERが15倍以上、PBRが1倍以上」の銘柄を探してみましょう。

SBI証券 PERが15倍以上、PBRが1倍以上の銘柄の検索結果

1,245件がヒットしました。

こちらについてもまだまだ銘柄の候補が多すぎるのでさらに絞り込んでいく必要がありますが、グロース株の可能性がある銘柄が1,000銘柄以上あることが分かりました。

3.特定の材料を狙うテーマ株

株式市場には流行りのテーマがあります。2024年のテーマは間違いなく半導体で、米国エヌビディア社の株価が急伸したことが象徴的です。

日本でも東京エレクトロンやルネサスエレクトロニクスなどが半導体関連銘柄として有名で、多くの株式関連情報でも注目銘柄として紹介されています。

また、アームという半導体大手を子会社に持つソフトバンクも半導体景気の恩恵を受けると見なされ、株価が急伸した局面がありました。

流行現象であるため過熱しやすく、さらに流行が終わると株価も元の水準に戻ることが多いですが、出遅れと利益確定遅れさえしなければ利益を出しやすい戦略です。

4.値上がり株を見つけ出すスクリーニング方法

先ほどPERやPBRの使い方について解説しましたが、それ以外にも値上がりしそうな銘柄を見つけるにはスクリーニングが有効です。

バリュー株を狙うのであればPERが15倍以下でPBRが1倍以下、さらに自己資本率が40%以上、過去3年で売上が10%以上伸びている企業など、こうした条件を細かく設定することで投資するべき銘柄を絞り込んでいきます。

それでは、上記の条件でSBI証券のスクリーニングツールを使って検索をしてみましょう。

SBI証券PERが15倍以下でPBRが1倍以下の検索結果

条件を細かく設定したので、16銘柄まで絞り込まれました。このようにスクリーニングツールを使って条件を絞り込み、狙い目の銘柄を探します。

4.株価の「多数決」が分かるテクニカル分析

株価は、売りと買いの綱引きによって決まります。極端ないい方をすれば、売りと買いのどちらが多いのかが分かれば、他の分析を全くしなくても株価が上と下のどちらに向かうかが分かります。

そんな相場の「多数決」を知るのに役立つのが、テクニカル分析です。チャート上に現れるさまざまなシグナルから今後の値動きを予測するのがテクニカル分析です。

重要なのは「同じチャートを多くの投資家が見ている」という事実です。代表的なテクニカル分析に、移動平均線があります。

過去の値動きを時間軸ごとに平均化した線のことで、一般的に長期の移動平均線は株価の上げ止まりや下げ止まりのポイントになりやすく、それが多数決となれば株価もシグナル通りの動きになります。

それでは、日経平均株価のチャートを見てみましょう。注目するべきは、丸い囲みを入れた部分です。

緩やかな右肩上がりになっている線は、200日移動平均線です。

移動平均線の中でも長期移動平均に分類されるもので、休日を除いたほぼ1年間の値動きを平均化しています。

丸い囲みを入れた部分で日経平均株価は200日移動平均線に跳ね返されるように再び上昇しているのが分かります。

200日移動平均線にタッチするところを押し目(上昇トレンドの途中に一旦下落し、反発するポイント)と見て多くの投資家が買いに回ったことが、再上昇の一因になったと考えられます。

イスラエルによるイランへの報復攻撃で2024年4月19日は大暴落となりましたが、その下には200日移動平均線が近づいています。

さらに暴落したとしても矢印部分である3万4,500円付近が強く意識され、それ以上の暴落は難しいかもしれません。

こうしたテクニカル分析の知識を蓄えると、相場の多数決を察知しやすくなります。移動平均線やボリンジャーバンド、MACD、RSI、一目均衡表など代表的なものから勉強してみてはいかがでしょうか。

500万円あればできるおすすめの投資法3選

最後に500万円あれば始められる、株式投資以外のおすすめの投資法を3つ紹介します。

1.インデックス投資|長期的な資産形成を目指す方向け

株価指数など市場全体の値動きを平均化した指数を、インデックスといいます。日経平均株価やTOPIX、米国のS&P500やナスダック100指数などはいずれもインデックスです。

株式市場は経済成長に合わせて長期的に成長し、それに合わせて株価指数も上昇することに期待するのが、インデックス投資です。

株式市場全体の指数なので分散性に優れており、リスクを抑えながら長期目線での資産形成に役立ちます。

先ほど紹介した株価指数と連動する投資信託やETFはたくさんあるので、これらの商品を積立投資していくことで、長期的な資産形成が可能です。

2. 不動産投資|安定性が高く景気変動の影響を受けにくい

アパートやマンションを所有し、家賃収入や売却益を狙うのが不動産投資です。

少なくとも数千万円規模の資金が必要になりますが、サラリーマンなど安定的な職業に就いている人であれば金融機関の融資を利用できるため、1割から2割程度の自己資金があれば始められます。

人間の生活に欠かせない「衣食住」の一角をなす投資ということもあって安定性が高く、景気変動の影響を受けにくいのもメリットです。

初心者にとって購入する物件選びは難しいので、投資家向けに収益物件を販売している不動産会社をパートナーとするのが無難でしょう。

3. 不動産小口化商品|東京や大阪など大都市のオフィス物件を小口化した商品

融資を利用できるとはいえ、現物の不動産投資は初期投資額が大きいため、その部分にリスクを感じる人は多いと思います。

「失敗したら数千万円の借金だけが残るのでは」と考えると、なかなか踏み出せないと思います。

そこでおすすめしたいのが、不動産小口化商品です。投資額が高額になる不動産を小口化して投資しやすくした商品のことで、参入障壁が高いという最大の問題を解消できます。

たとえば、ACNの「Aシェア」は東京や大阪など大都市のオフィス物件を小口化した商品です。都市のオフィス物件は賃料収入が安定していることが魅力ですが、好立地であるだけに高額です。

それを1口100万円、5口から投資できるようにした「Aシェア」は不動産投資のいいところ取りをした商品といえます。

まとめ

500万円で株式投資はアリなのか?やるならおすすめの方法は?という疑問にお答えするための解説をしてきました。

500万円は大金なので、株式投資を始めるのにあたってはしっかり利益の仕組みやリスク、そして銘柄選びの基本などについて学び、十分な態勢で臨みたいところです。

最後には株式投資以外にも有効性の高いおすすめの投資法を3つ紹介しました。株式投資だけにこだわらず、広い視点で自分に合った投資を見つけてください。