1,000万円は投資資金としては大きなお金です。

有効に資産運用するにはポートフォリオを組むことをおすすめします。

本記事では、1,000万円を運用する場合のリスク許容度別の投資先を考え、ポートフォリオの一例を紹介します。

- ローリスク、ミドルリスク、ハイリスクそれぞれのおすすめの投資先

- 投資初心者が投資してはいけない金融商品

- リスク別の最適なポートフォリオ

目次

余裕資金が1,000万円あったら資産運用すべき3つの理由

60代は定年退職を迎える年代です。

退職金やこれまで貯めてきた預貯金など1,000万円程度の余裕資金がある人は多いと思われます。

1,000万円の資金を効率的に増やすには資産運用することが望ましいです。

それには以下のような理由があるからです。

1. 預貯金だけではインフレで目減りするから

デフレ経済が続いていた日本も原材料価格やエネルギー価格の高騰でインフレ経済に転換しています。

低金利の預貯金で資産を保有していると、インフレにより現金の価値が下がり、資産価値が目減りしていきます。

そのため、資産運用によって目減り分を少しでもカバーすることが大切です。

2. 1,000万円の運用なら資産増加効果が大きいから

資産運用はどんなに高利回りで運用しても、元本が少ないと資産増加効果は小さくなります。

10万円を年利5%で運用できたとしても、受け取れる利益は5,000円(税引前、以下同)です。とても生活費の足しにはならないでしょう。

その点1,000万円という金額であれば、同じ利回りで年間50万円の利益を上げることができます。

月当たり約4万2,000円なので、老後に短時間のアルバイトをやったのと同じ程度の収入となります。

3. 1,000万円までなら金融機関が破綻しても保証されるから

これまで日本でも多くの金融機関で破綻がありました。

「ペイオフ制度」により1つの金融機関につき1,000万円の元本と破綻した日までの利息が保証されます。

もし2,000万円を運用するなら1,000万円ずつ2ヵ所の金融機関に分ければ安心です。

関連記事

1,000万円で資産運用するなら?おすすめの投資方法6選を紹介

1,000万円を2倍にする期間や利回りがわかる「72の法則」とは

1,000万円を「複利運用した場合にどれくらいの期間で投資額の2倍になるか」を知ることができる「72の法則」という計算方法があります。

「72÷金利」の計算式で算出できます。

【計算例】

金利1%の場合:72÷1=72年間

金利3%の場合:72÷3=24年間

金利5%の場合:72÷5=約14年間

逆に資産を20年間で2倍にしたい場合は、72÷20年=3.5%の金利で運用する必要があることがわかります。

1,000万円で資産運用!ローリスクな投資先3選

資産運用に踏み切れない理由の1つが元本を減らすのではないかという恐れです。

その場合は元本保証かそれに近い安全な投資先を選ぶことで不安はやわらぎます。

1,000万円を低いリスクで運用する場合の投資先としては、以下の3つが挙げられます。

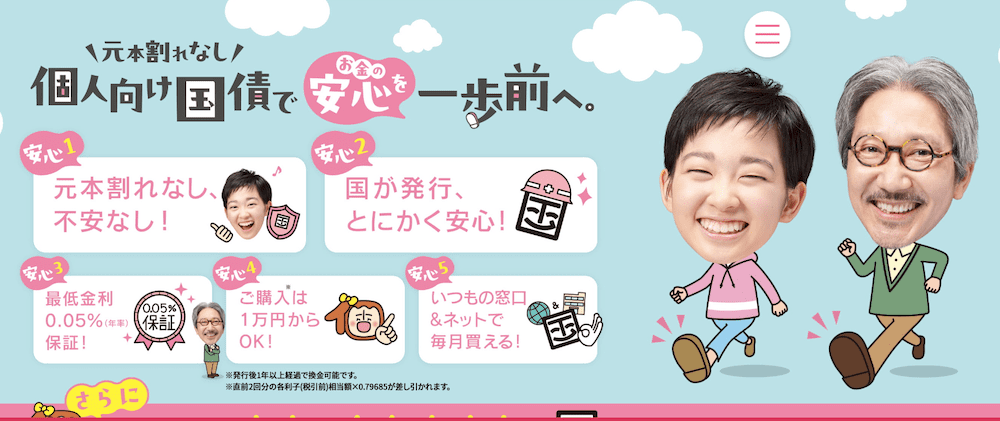

1. 個人向け国債|元本保証で老後の資金作りができる

国債とは、政府が財政赤字を補填するために発行する債券です。

つまり、国にお金を貸し、一定期間後に利息付きで返済してもらう仕組みです。

種類としては、主に以下のようなものがあります。

利付国債: 定期的に利息が支払われる

割引国債: 満期時に額面より高い金額で償還される

ゼロクーポン国債: 利息が支払われず、額面より低い価格で発行される

国債の購入は、銀行や証券会社を通じておこなうことができます

日銀のマイナス金利解除で、個人向け国債が再び注目を集めています。

銀行の定期預金よりは高利率であるため、ローリスクな投資先としては最適です。

国が元本を保証するほか、金融情勢により金利が低下した場合でも0.05%の最低金利は保証されます。

2024年6月募集分の利率は、固定金利型3年満期が0.40%、固定金利型5年満期が0.59%、変動金利型10年満期が0.69%となっています。

2. 一般地方債|地域貢献につながる投資

地方債とは、地方公共団体が財政上必要とする資金を調達するために発行する債券です。

具体的には、公共事業や教育施設などの建設費、社会福祉サービスの運営費などに充てられます。

地方債は、投資家にとって安全性の高い投資先とされています。

これは、地方公共団体は解散することがなく、たとえ財政状況が悪化したとしても、国からの支援を受けられるためです。

また、地方債の発行量には制限があり、すべての地方公共団体が自由に発行できるわけではありません。

地方債の購入は、銀行や証券会社を通じておこなうことができます。

地方債は、2年・3年・5年・10年・15年・20年・30年などの期間で発行され、投資の期間が長いほど利率が高いのが特徴です。

たとえば、2024年6月に発行される地方債の利率を見ると、5年債が0.638~0.658%(6月5日条件決定分)、10年債が1.038~1.110%(同)、20年債が1.291~1.846%(同)などの条件で発行されます。

国債とそれほど変わらない安全性であることを考えると、ローリスクな投資先としてはかなり有利な商品といえるでしょう。

3. 上場企業の社債|国債よりも高金利

日本を代表するような上場企業が発行する社債も基本的にローリスクといえます。

元本保証ではありませんが、業績が安定している大企業が債務不履行になる確率は極めて低いでしょう。

ただし、償還が確実で信用度が高い企業の社債は低い利率で発行されます。

上場企業の中でも、業績の変化が大きい発行元であれば、リスクがある分発行利率が高くなるので、利率に着目して投資するのも1つの選択肢です。

たとえば、2024年6月に募集されたアイフル株式会社の無担保社債3年ものは1.13%の利率で発行されました。

同じ金融でも業績が安定している三菱HCキャピタル(既発債)は0.33%の利率で発行されたので、消費者金融のアイフルのほうが、リスクが高い分利率も高いことがわかります。

関連記事

元本保証に近い形で1,000万円を低リスクで運用する5つの方法

1,000万円で資産運用!ミドルリスクな投資先3選

せっかく資産運用するなら、ある程度高い利回りを得たいという人もいるでしょう。

その場合は値動きがそれほど大きくなく、安定した分配金の受け取りや資産の増加が期待できる商品が適しています。

1,000万円をややリスクのある商品で運用する場合の投資先として以下の3つが挙げられます。

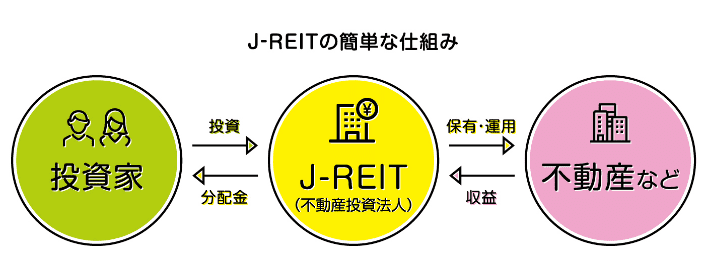

1. J-REIT(上場不動産投資信託)|安定的な収益が期待できインフレに強い

J-REITは、「Japan Real Estate Investment Trust」の略称です。

投資家から集めた資金をオフィスビル、住宅、商業施設などの不動産に投資し、その賃貸収入や売買益を投資家に分配する金融商品です。

東京証券取引所に上場しているため、株式と同じようにリアルタイムで売買できます。

・【J-REITの主な特徴4つ】

1.不動産投資を手軽に始められる

少額から投資することができ、証券取引所で株式と同じように売買することができる。

2.安定的な収益が期待できる

多くのJ-REITは、利益の90%以上を投資家に分配することを義務付けられているため、安定的な収益が期待できる。

3.分散投資の効果がある

多くの不動産に投資しているため、個別の不動産の価値変動の影響を受けにくいというメリットがある。

4.インフレ対策になる

インフレになると賃料収入が上昇するため、J-REITの価値も上昇する可能性がある。

値下がりリスクはありますが、分配金利回りが高いため下値リスクが限られています。2024年6月6日現在の平均利回りは4.63%です。

2. インデックス投資信託|分散投資でリスクを抑えている

インデックス投資信託とは、日経平均株価やTOPIXなどの市場全体の動きを表す指数に連動する投資信託です。

主な特徴は以下のとおりです。

・【インデックス投資信託の主な特徴3つ】

1. 個別銘柄を選ばないので投資先を迷わず始められる

2. 分散投資によりリスクを抑えられる

3. アクティブファンドに比べて低コストで運用できる

投信積立でコツコツ積み立てるのに最適で、初心者にもおすすめの投資方法です。

指数に採用されている幅広い銘柄に投資するので、個別株の影響を受けにくいのがメリットです。

新NISA(少額投資非課税制度)スタートをきっかけに投資を始めた初心者に適した投資商品といえます。

3.純金積立|有事に強さを発揮する金融資産

純金積立とは、毎月一定額で金を購入していく投資方法です。

金の延べ棒を購入するのではなく、金価格をグラム換算した金額で購入します。

金は、インフレや経済不安の際に価値が上昇する傾向があるため、安全資産として人気があります。

また、為替変動の影響を受けにくいという特徴もあります。

積立金額は1,000円からと少額から始められるので、初心者にもおすすめです。

デメリットとしては、金自体には利息や配当金が付かないことです。

金は政治や経済が不安定な有事の際に強さを発揮する金融資産でもあります。戦争や紛争が多発するこれからの時代にもマッチした商品といえます。

1,000万円運用のハイリスクな投資先3選

預貯金を大きく上回る利回りになることが資産運用の魅力と考える人もいます。

その場合は急騰する夢がある個別株や高金利商品で積極運用するのも良いでしょう。

ただし、全ての資金をハイリスク商品で運用するのは危険です。

1,000万円をハイリスクな商品で運用する場合の投資先として以下の3つが挙げられます。

1.個別株|企業の業績に大きく左右される

個別株への投資は資産運用の王道の金融商品といって良いでしょう。

成長する株を自分で発見し、株価が上昇するのは株式投資の醍醐味といえます。

最近ではハイテク企業のエヌビディアが大相場となって市場の注目を集めました。

個別株は、企業の業績に大きく左右されるため、市場全体の動きとは異なる値動きをし、値幅が大きくなりやすいのが特徴です。

半面、数ヵ月で半値近くに暴落する銘柄もあるので、銘柄の選択を慎重におこなうことが大事です。

また、個別株には株主優待や株式分割などがおこなわれる銘柄もあり、投資信託にはない楽しみがあります。

2. エマージング債券|高い利回りが期待できるがリスク大

エマージング債券とは、新興国が発行する債券のことです。

高い利回りを期待できる反面、信用リスクや為替リスクが高い点が特徴です。

発行国の経済成長や通貨価値の上昇が投資収益に寄与しますが、政治不安や経済不安定性がリスク要因です。

分散投資の一環として、ポートフォリオに組み入れることで高リターンを狙いつつも、リスク管理が重要です。

債券の利回りは発行する国の信用度(返済能力)によって大きく異なります。

たとえば、ブラジルレアル建の「国際開発銀行ゼロクーポン債」(2025年6月30日満期)は7.896%の利回り(SBI証券の取引例)です。

残存期間約1.1年時点での利回りなので、残存期間の変化によって価格も変わります。加えて為替変動リスクもあるので、かなりのハイリスク投資といえます。

3. 外貨預金|ハイリスク・ハイリターンが特徴

昔から高利回り商品として知られているのが外貨預金です。

為替変動により利息だけでなく為替差益も得られる可能性があります。しかし、為替レートの変動による元本割れのリスクがともないます。

加えて、手数料がかかる場合もあり、金利差によっては預金の価値が目減りすることもあります。

分散投資の一環として活用されますが、為替リスクへの理解が重要です。

みずほ銀行の米ドル1年もの(円からコース)の金利は5.0%です。為替手数料がかかりますが、最も注意しなければいけないのが為替リスクです。

たとえば1ドル150円のときに150万円(1万ドル)預金して、1年満期で償還時に1ドル140円の円高になっていれば、為替の変動だけで10万円損することになります。

そうなると利息収入以上に為替差損のほうが大きいというケースもあり得ます。

逆に1ドル160円の円安になっていれば利息収入+為替差益を得られるので、ハイリスク・ハイリターン商品といえます。

1,000万円の資産運用に向かない投資先3選

1,000万円運用に向かない商品もあります。

特に投機に近い商品は元本を大きく毀損する恐れがあるので避けるべきです。

たとえば、以下のようなレバレッジを利かせる商品、値動きの激しい商品、決済期限のある商品です。

1. FX(外国為替証拠金取引)|豊富な知識と経験が必要

FXは、レバレッジや24時間取引などのメリットがあります。

その一方で、以下の理由から投資としておすすめできません。

FXが1,000万円の資産運用に向かない4つの理由

1.リスクが高い

レバレッジによって自己資金の最大25倍まで取引可能。損失も25倍に膨らむ。

2.精神的負担である

常に市場動向を注視する必要があり、精神的な負担が大きい。

3.知識と経験が必要

為替に関する知識やテクニカル分析などのスキルが必要。

4.詐欺のリスク

無免許業者による詐欺被害も発生している。

こうした理由から、初心者やリスク許容度が低い投資家には、FXはおすすめできません。

FXは豊富な知識と経験が必要なことから投資上級者向けといえます。

2. 仮想通貨(暗号資産)|投機色が強く資産運用に適していない

暗号資産は、近年注目を集めている投資商品ですが、以下の理由から投資としておすすめできません。

仮想通貨(暗号資産)が1,000万円の資産運用に向かない5つの理由

1.高いボラティリティ

価格変動が非常に大きく、短期間で大きく値上がり・値下がりする。

2.規制の不透明性

法的な規制が整っておらず、今後規制強化で価格下落の可能性も。

3.セキュリティリスク

ハッキングなどのセキュリティリスクが高く、過去に被害も発生。

4.投資対象の不明確性

具体的な価値の裏付けがなく、将来的な価値予測が困難。

5.詐欺のリスク

無免許業者による詐欺被害も発生している。

仮想通貨は投機色が強く、資産運用に適している商品ではないといえます。

3. 先物取引|レバレッジで利益も大きいが損失も大きい

先物取引は、レバレッジを利かせて大きな利益を狙えます。

その一方で、以下のリスクがあり、1,000万円の投資先としてはおすすめできません。

先物取引が1,000万円の資産運用に向かない5つの理由

1.リスクが高い

レバレッジで損失も膨らむ。初心者には不向き。

2.専門的な知識が必要

価格分析やリスク管理など専門知識が必要。

3.精神的負担である

常に市場動向を注視する必要があり、精神的負担が大きい。

4.流動性リスク

希望価格で売買できない場合がある。

5.詐欺リスク

無免許業者による詐欺被害も発生している。

FXとほぼ同様の理由です。

先物取引もリスク許容度の高い投資上級者向けです。

1,000万円を資産運用!利回り別シミュレーション

資産運用する際は目的に合わせて目標とする利回りを設定することが大事です。

利回り別に1,000万円を運用した場合に得られる収益をシミュレーションしてみましょう。

1年複利で運用するものとします。

使用したシミュレーター:CASIO「ke!san生活や実務に役立つ計算サイト」

1. 1%で10年間複利運用した場合|10年間の運用益は約105万円

ローリスク商品に投資して1%の利回りで10年間複利運用した場合、上図のように運用資産残高が増えます。

10年間の運用益は約105万円です。預貯金の利息に比べればはるかに高い収益となります。

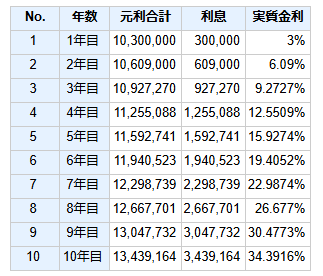

2. 3%で10年間複利運用した場合|10年間の運用益は約344万円

ミドルリスク商品に投資して3%の利回りで10年間複利運用した場合、上図のように運用資産残高が増えます。

10年間の運用益は約344万円です。年平均で約34万円なので、ボーナスを1回もらったのと同じ効果があります。

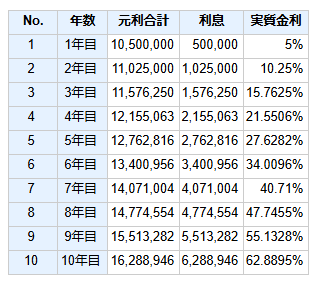

3. 5%で10年間複利運用した場合|10年間の運用益は約629万円

ハイリスク商品に投資して5%の利回りで10年間複利運用した場合、上図のように運用資産残高が増えます。

10年間の運用益は約629万円です。年平均で約63万円なので、ボーナスを年2回もらったのと同じ効果があり、十分な運用成果といえます。

1,000万円の資産運用におすすめのポートフォリオをリスク別で紹介

続いては、おすすめのポートフォリオをリスク別で解説します。

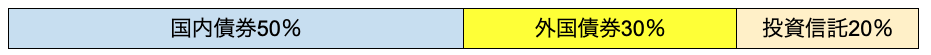

1.ローリスクポートフォリオ|国内債券を多めにする

リスクの低い商品で1,000万円を運用する場合、次のようなポートフォリオが適しています。

個人向け国債や地方債、社債などでベースを固めて安全性を確保し、米国債や債券を中心とした投資信託で多少の上積みを期待するポートフォリオです。

株式には投資せず1%以上の運用益を目指します。

関連記事

1,000万円で運用資産!低リスクのポートフォリオの考え方

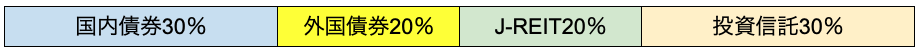

2.ミドルリスクポートフォリオ|J-REITを組み込む

ややリスクが高い商品で1,000万円を運用する場合、次のようなポートフォリオが適しています。

半分を債券で手堅く運用しつつ、値動きのあるJ-REITや株式投資信託で積極的に運用するポートフォリオです。

3%以上の運用益を目指します。

3.ハイリスクポートフォリオ|個別株を組み込む

高いリスクを許容して高利回りを狙える商品で1,000万円を運用する場合、次のようなポートフォリオが適しています。

債券40%、株式60%の積極運用ポートフォリオです。

債券で着実に金利収入を得つつ、株式投資信託と成長株で値上がり益も狙います。

値下がりする場合もあるので、トータルで5%以上の運用益を目指します。

1,000万円運用の最適なポートフォリオを組んで老後資金を増やそう

日本の社会がかつてのデフレ経済からインフレ経済に変わったいま、現金や預貯金で持っていても資産は目減りするばかりです。

最近はそのことに気づいて資産運用を始める人が増えています。

インフレは未だ収束の兆しはありません。

金利が上昇傾向にある今は資産運用のチャンスといえるので、新規に始めた人の判断は正しいといって良いでしょう。

紹介したポートフォリオを参考にしながら、収益の目標を決めて最適な運用で老後資金を増やしましょう。