親子や夫婦など、家族間で高額の金品や不動産を贈与した際、「贈与税の対象になるのかどうか」心配される方も多いことでしょう。

本記事では、どのようなケースで贈与税がかかるのか、かからないのかについて、数多くの具体例を挙げて解説します。

- 年間110万円以下の贈与の場合や相続時精算課税を選択した場合は贈与税がかからない

- 110万円以上のプレゼントをしたり、多額の金額を口座移動させた場合は贈与税がかかる

- 家族間で高額の金品を贈与する場合は、事前に税理士に確認するのがおすすめ

目次

家族間の贈与で贈与税がかからないケース

贈与税とは、個人から贈与によって財産を取得した際に課せられる税金を指します。

贈与税が課せられるのは、受贈者側(贈与を受ける人)です。

家族間での贈与も贈与税の対象となりますが、金額や内容によって「贈与税がかかるケース」と「かからないケース」に分かれます。

家族間の贈与で「贈与税がかからないケース」は以下の通りです。

それぞれの詳細を確認しましょう。

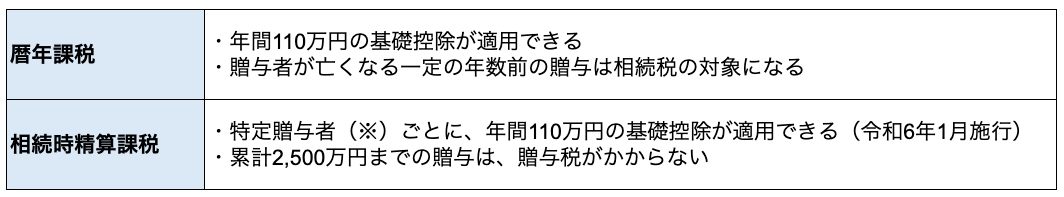

1.家族からもらった財産が年間110万円以下(暦年課税)

家族間で贈与された財産の合計額が、1年間(その年の1月1日から12月31日まで)で110万円以下の基礎控除内であれば、贈与税は課税されません(暦年課税)。

この場合、贈与税の申告手続きも不要です。

なお、暦年課税の基礎控除である年間110万円は、家族以外の個人から財産を受け取った場合にも適用されます。

関連記事

暦年課税とは?相続時精算課税との違いと注意点を解説【贈与税の知識】

2.相続時精算課税を選択し贈与額が累計2500万円以下

相続時精算課税とは、18歳以上の人が、60歳以上の親や祖父母から財産をもらった場合に、累計2,500万円までは贈与税がかからない制度です。

これと合わせて相続時精算課税にも、年間110万円の基礎控除があり、この範囲内であれば、相続が発生しても相続税の課税対象にはなりません。

※税制改正により、相続時精算課税にも年間110万円の基礎控除が設定されました(令和6年1月1日施行)。

先述の暦年課税と相続時精算課税の概要をまとめると以下のようになります。

※特定贈与者とは、相続時精算課税に係わる父母や祖父母などの贈与者を指します。

相続時精算課税の注意点としては、これを一度選択すると、その後、暦年課税に変更することはできません。

両制度の特徴を理解して適切に選択し、家族間の贈与をすることが重要です。

3.基礎控除に該当するお小遣い

家族間でお小遣いやお年玉を渡す場合、その金額が年間110万円の基礎控除の範囲内であれば非課税となります。

しかし、成人した子どもなどに年間110万円の基礎控除を超える金額を渡した場合、それがたとえお小遣いという名目であっても贈与税の対象になります。

4.日常的な生活費や教育費

夫婦や親子など、扶養義務者(親族を経済的に援助する義務がある人)から生活費や教育費として受け取るお金は、贈与税の対象にはなりません。

生活費や教育費は、「通常必要と認められるもの」であれば、基礎控除を超える金額を家族間でやり取りしても非課税です。

たとえば、留学している子どもに親が年間500万円を送金する場合、それが生活費に充てられるのであれば、贈与税の対象にはなりません。

ここでいう生活費には、食費、光熱費、住居費、被服費、医療費などが含まれます。

また、教育費には学費はもちろん、教材費や文具費なども含まれます。

5.ご祝儀や香典など

入学祝いや結婚式のご祝儀、お葬式の香典や花輪代などを家族間で渡した場合、「社会通念上相当と認められるもの」であれば贈与税はかかりません。

ただし、社会通念上相当と認められる金額については、具体的な基準が定められているわけではないため、個別に判断する必要があります。

このほか、贈与税の対象とならない金銭や物品には、年末年始の贈答品やお見舞い金などがあります。

関連記事

贈与税は110万円以下でもかかることがある?生前贈与の注意点を解説

家族間の贈与で贈与税がかかるケース

親子や夫婦など、家族間で金品をやりとりした際に、贈与税の対象となることは意外に数多くあります。

たとえば、以下のようなケースが考えられます。

それぞれの詳細を確認しましょう。

1.実際には、生活費や教育費にあてていない

先述の通り、家族間でやりとりした生活費や教育費に直接充てられるお金は贈与税の対象になりません。

しかし、名目が生活費や教育費であっても、実際には、預金や投資の元手に充てられているなどの場合は、贈与税の対象となります。

この例からわかるように、その金品に贈与税が課税されるかどうかは、「名目が何か」ではなく、「実際にどのように使われているか」で判断されます。

2.高級品をプレゼントした

富裕層の方々は、家族間で高級品をプレゼントすることが珍しくないと思います。

高級品をプレゼントした場合、年間110万円の基礎控除を超える場合は贈与税の対象となります。

特に、基礎控除を大きく超えるような高級車や不動産を贈与した場合は、贈与税の課税額が大きくなる可能性があるため注意が必要です。

3.家族間で多額の金額を口座移動させた

夫の口座から妻の口座など、家族間でまとまった金額を口座移動させた場合、贈与税の対象になる可能性があります。

もちろん、用途が生活費や教育費に充てるためであれば、多額のお金を口座移動させても贈与税は課せられません。

しかし、家族間で財産を分配することが目的だったり、用途があいまいだったりする場合は、贈与税の対象になる可能性があります。

4.家族が保険料を負担した生命保険金を受け取った

たとえば、親が保険料を負担していない生命保険があり、満期や解約のために支払われた生命保険金を子どもが受け取った場合、贈与を受けたとみなされ、贈与税の対象となります。

「受け取った保険金は、その人の固有の財産ではないか」と考える人もいるかもしれません。

しかし、実際に保険料を負担したのは親であり、子は保険金を通して贈与を受けたと見なされます。

保険料を負担する人と、保険金を受け取る人が異なる生命保険に加入する場合は、贈与に該当しないか確認した上で慎重に判断しましょう。

5.家族が借金返済を肩代わりした

借金を背負った子どもから泣きつかれて、親が肩代わりすることは珍しいことではありません。

しかし、家族間で借金を肩代わりした場合も、贈与税の課税対象となる可能性があります。

たとえば、家族間で1,000万円の借金を肩代わりしたとしましょう。

この場合、肩代わりしてもらった側は、1,000万円の借金がなくなったことで余力が生まれます。

そのため、「債務の免除によって利益を受けた」とみなされ、贈与税の課税対象となるのです。

家族間で借金を肩代わりしたことで、贈与税の課税対象となる可能性があるのは、以下の債務です。

・カードローン、住宅ローン、カーローン

・知人からの借金

・滞納していた家賃や税金 など

ただし、肩代わりした金額が年110万円以下の基礎控除の範囲内であれば、贈与税の対象にはなりません。

3.不動産の購入費用を払っていない人に名義変更した

不動産の名義変更を家族間でおこなった場合、状況によっては贈与税の対象になります。

たとえば、親が購入費用の全額を支払った投資用マンションを子ども名義に変更した場合は、贈与税の対象になります。

4.家族間で不動産を相場よりも格安で売買した

不動産は、家族間の売買でも他人への売買でも、通常、贈与税の対象になりません。

しかし、「家族間の取引だから」という理由で、相場よりも格安で譲ると、贈与税の対象になる可能性があります。

不動産取引が贈与とみなされないためには、信頼できる不動産会社や不動産鑑定士などの専門家に物件を査定してもらい、適正価格で売買することが重要です。

親子間の贈与税を抑えるためのポイント

家族間の贈与税を節税するには、「暦年課税」や「相続時精算課税」などの制度を最大限に活用することが重要です。

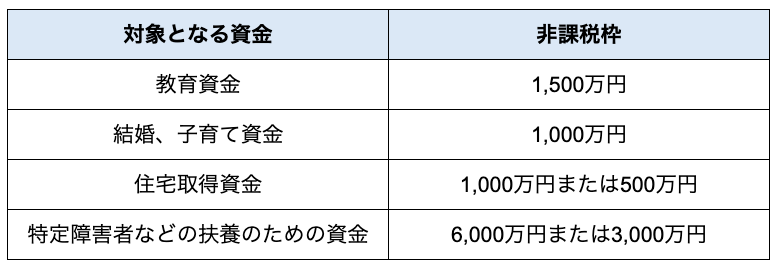

合わせて、以下のような「親子間の贈与税を抑える制度」を併用すると、節税効果を高められます。

それぞれの制度の詳細を確認していきましょう。

教育資金が1500万円まで非課税になる

子どもの教育費が足りない場合、祖父母などの直系尊属から贈与を受けるケースもあります。

その際に利用できる贈与税の節税対策が「教育資金の一括贈与非課税制度」です。

この制度を利用すると、教育資金が目的で30歳未満の孫などへ贈与を行った場合、1,500万円までが非課税になります。

ただし、この制度を使って家族間で贈与をおこなうには、金融機関(信託銀行、銀行証券、証券会社など)に教育資金非課税申告書を提出する必要があります。

また、教育資金以外の支払いに充てたり、孫が30歳になるまでに使い切らなかったりすると、その分の資金が贈与税の対象になるという注意点もあります。

結婚・子育て資金が1000万円まで非課税になる

結婚や子育ての資金として、親や祖父母などの直系尊属から贈与を受けるケースもあります。

「結婚・子育て資金の非課税制度」を利用すると、1,000万円までが非課税となります。

ただし、この制度が使えるのは、受贈者(子どもや孫)が18歳以上50歳未満の場合に限られます。

実際に、この制度を使って家族間で贈与をおこなうには、教育資金と同様、金融機関にあらかじめ所定の書類(結婚・子育て資金非課税申告書)を提出する必要があります。

契約後は、「結婚・子育て資金口座」から、資金が必要になったときにその都度、支払いを受けます。

住宅取得資金等が一定額非課税になる

人生最大の買い物であるマイホームを購入する際、家族間で資金を贈与するケースはよくあります。

その際に贈与税の節税対策として使えるのが「住宅資金贈与を受けた場合の非課税制度」です。

この非課税制度を使って贈与を受けられるのは、18歳以上の子どもや孫です。

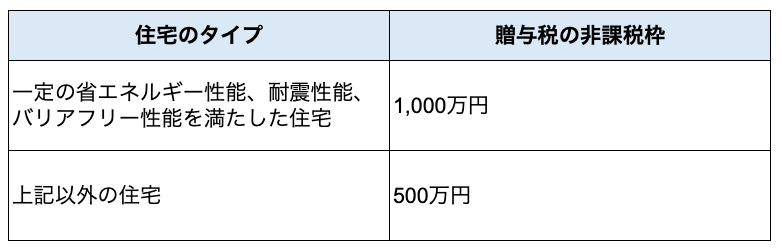

親や祖父母などの直系尊属から住宅資金を贈与されたとき、以下のように住宅のタイプによって一定額が非課税となります。

たとえば、4,000万円の資金で省エネ住宅を建てた場合、このうち1,000万円が非課税で贈与を受けられることになります。

この制度には、暦年課税や相続時精算課税などと併用できるというメリットがあります。

注意点としては、「所得に関する条件」があります。

この非課税制度が適用できるのは、贈与を受けた年の受贈者の合計所得金額が2,000万円以下の場合です。

ただし、新築する建物の床面積が「40平方メートル以上、50平方メートル未満」の場合は、受贈者の合計所得金額が1,000万円以下に限られます。

このほかの要件としては、「贈与受けた翌年の3月15日まで」に、贈与された資金の全額を充てて家屋を建てることなどの規程もあります。

この非課税制度には、ここでご紹介した以外にも数多くの要件があるため、信頼できる専門家(不動産会社やハウスメーカー、税理士など)のサポートを受けて利用するのがおすすめです。

障がい者の扶養に関する贈与が一定額非課税になる

ご家族に障がい者(特定障害者)の方がいる場合、「特定贈与信託の非課税制度」を使って税を節税することも可能です。

この制度は、障がい者の方の生活の安定を目的としたもので、親族が預けた財産を預け先の信託銀行などが管理するものです。

親子でこの制度を使った場合、ご両親が亡くなった後も信託銀行などが財産を管理・運用してくれるため、障がい者の方の生活の安定が図られます。

障がい者の方に贈与を行った場合、基礎控除の年間110万円を超えた分は贈与税の対象となりますが、この制度を利用すると以下の贈与税非課税枠を併用できます。

・特別障害者:6,000万円

・特別障害者以外の特定障害者:3,000万円

夫婦間の贈与税を抑えるためのポイント

家族間の贈与税を抑えるための制度には、「居住用不動産の配偶者控除」もあります。

この制度はご夫婦間(婚姻期間が20年以上)で、居住用不動産または居住用不動産を取得するための資金が贈与された場合、最高2,000万円まで控除されるものです。

この制度には、年間110万円までの基礎控除と併用できるメリットがあります。

「居住用不動産の配偶者控除」の詳細を確認してみましょう。

ここでいう「居住用不動産」とは、贈与を受けた人が住むための土地(土地上の権利を含む)や家屋を指します。

対象となる居住用不動産は国内にあるものに限られ、海外の不動産は制度の恩恵を受けることができません。

「居住用不動産の配偶者控除」の適用を受けるためには、所轄税務署で贈与税の申告をする手続きをする必要があります。

その際は、戸籍の謄本や抄本、不動産の登記事項証明書などの添付書類を用意する必要があります。

※必要な書類については、国税庁「No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除」をご参照ください。

これ以外の要件としては、贈与を受けた年の翌年3月15日までに、取得した居住用不動産に受贈者が住んでおり、その後も住み続ける見込みであることが挙げられます。

なお、この制度は、一生に一度しか適用を受けることができません(同一の配偶者から贈与を受ける場合)。

関連記事

夫婦間の贈与がバレる理由は?罰則や贈与税の回避方法をわかりやすく解説

まとめ|家族間の贈与には最高税率55%の贈与税が課せられる

家族間で金品や不動産などを贈与した場合、基礎控除後の財産価額に対して最高税率55%の贈与税が課せられます。

贈与した財産の価額によっては高額の贈与税がかかるため、このコラムの前半で解説してきた「贈与税がかかるケース、かからないケース」をしっかり把握しておく必要があります。

最後に、特に重要な「贈与税がかかるケース」を再確認してみましょう。

・実際には、生活費や教育費に充てていない

・高級品をプレゼントした

・家族間で多額の金額を口座移動させた

・家族が保険料を負担した生命保険金を受け取った

・家族が借金返済を肩代わりした

・不動産の購入費用を払っていない人に名義変更した

・家族間で不動産を相場よりも格安で売買した

ただし、上記の項目は、贈与税がかかる代表的なケースです。

これら以外にも贈与税が課せられるケースがあるため、家族間で高額の金品を贈与する場合は、税理士に確認するのが安心です。

関連記事

【不動産の知識】贈与税は親子でもかかる?土地の名義変更の注意点を解説