「退職金を預けるなら、どの運用方法にすべきか」で迷っている人も多いのではないでしょうか。

これまでは「日本人は貯金するのが大好き」というのが定説でしたが、最近では「老後資金の不安」などを理由に資産運用を始める人が増えています。

本記事では退職金を近いうちに受け取る人や、すでに退職金を受け取った人向けに、退職金を預けるなら検討すべき運用方法をご紹介します。

- 退職金を預けるのにおすすめの7つの資産運用方法

- 退職金をすべて預金するのはおすすめできない(その理由を解説)

- 退職金を預ける際に理解しておきたい大切な4つのポイント

目次

退職金を預けるなら検討すべき7つの運用方法

ここでは、退職金を預けるなら検討すべき運用方法をご紹介します。

それぞれの運用方法の特徴やメリット・デメリットを整理していますので、比較することでご自身に合った運用方法を選び安くなります。

1.新NISA|退職金を株式や投資信託に預けるなら口座開設がおすすめ

2024年1月から始まった新NISA(少額投資非課税制度)は、退職金の預け先として有力です。

利用することで、節税をしながら効率的に資産運用をすることが可能となります。

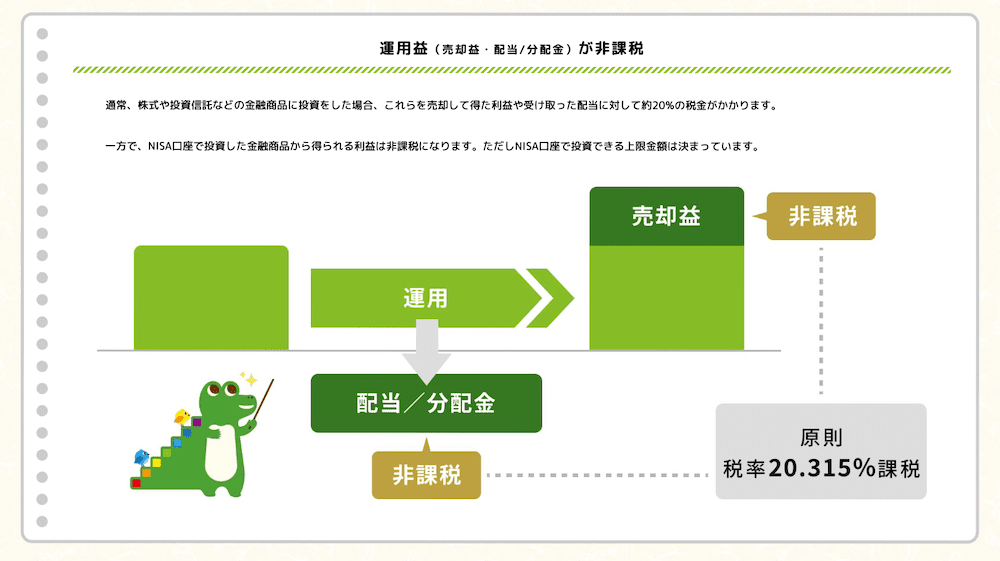

株式や投資信託を保有することで得た売却益や配当金(分配金)には、約20%の税金が課税されます。

しかし、NISA口座を通して得た金融商品の利益は非課税となります。

NISA自体はもともとあった国の制度ですが、2024年から非課税投資枠が拡大し、さらに運用期間が無期限となったことで利用者が受けられる恩恵が拡大しました。

「成長投資枠(旧NISAの一般NISA)」と「つみたて投資枠(旧NISAのつみたてNISA)」があり、年間の非課税投資枠や購入できる投資商品が以下のように異なります。

| 成長投資枠 | つみたて投資枠 | |

|---|---|---|

| 非課税運用期間 | 無期限 | |

| 年間の非課税投資枠 | 240万円 | 120万円 |

| 非課税保有限度額 | 1,800万円 うち成長投資額が1,200万円まで | |

| 購入可能な金融商品 | 株式、投資信託、REIT、ETF | 積立投資向きの投資信託とETF |

退職金の預け先として株式や投資信託をお考えの方は、まずはNISA口座の開設を検討してみることをおすすめします。

・新NISAのメリット・デメリット

新NISAのメリット・デメリットは以下のとおりです。

【メリット】

・ 売却益や配当金(分配金)に税金がかからない

・ 年間の非課税投資枠の範囲内で何度も売買できる

・ すぐに現金化できる

・ NISA口座を通しての取引は確定申告がいらない

【デメリット】

・ 購入した投資商品は元本割れの可能性がある

・ リターンを得られない場合は非課税の恩恵を受けられない

・ NISA口座以外の金融商品と損益通算できない

・ 掛金を所得控除として扱えない

2.定期預金|投資商品と組み合わせると退職金をバランス良く運用しやすい

定期預金とは、あらかじめ期間を決めて預ける金融商品です。

定期預金の一般的な預入期間は、1ヵ月から10年程度で、中途解約をしない限り満期を迎えるまで引き出すことができません。

定期預金のみで退職金を運用すると、金利が物価上昇率を下回るインフレリスクが生じる可能性があります。

しかし、投資商品と上手く組み合わせることで、攻めと守りのバランスが取れたポートフォリオを構築することが可能となります。

・定期預金のメリット・デメリット

定期預金のメリット・デメリットは以下のとおりです。

【メリット】

1. 普通預金よりも金利が高いことが多い

2. 金融機関が破綻しても一定額は保証される

※ 元本1,000万円までと破綻日までの利息を保証(預金保険制度)。

3. 預け入れや引き出しの際に手数料がかからない(ATM手数料を除く)

【デメリット】

1. 一般的な投資商品よりも利回りが低い

2. 引き出すためには中途解約の必要がある

3. 元本1,000万円を超える部分は保証されない

3.個人向け国債|元本割れリスクなしで退職金を運用できる

国債とは国が発行する債券(借入金の証文)です。

発行した国が返済の責任を負うため、日本やアメリカなど先進国が発行する国債は安全性が高いといわれています。

国債には、「利付国債」と「割引国債」がありますが、利付国債はあらかじめ決まった期日に利子が支払われ、満期日に元本が償還(返済)される特徴があります。

国債の中でも退職金の預け先としておすすめなのは日本国債です。

その理由として、国際的に信頼性が高いといわれていることや、国内の数多くの金融機関で購入できることなどが挙げられます。

個人向けの日本国債は3種類あり、利子が高い順に「変動10年>固定5年>固定3年」となります。

・個人向け国債のメリット・デメリット

個人向け国債のメリット・デメリットは以下のとおりです。

【メリット】

・ 元本割れリスクがない

※ただし、国がデフォルト(債務不履行)に陥れば元本割れもありえる。

・ 最低金利が保証されている(年率0.05%)

・ 1万円単位で購入できる

・ 中途換金が可能である

【デメリット】

・ 他の投資商品と比較して利回りが低い

・ 利回りが物価上昇率を下回る可能性がある

・ 中途換金時に一定額が差し引かれる

4.投資信託|退職金の分散投資の効果を高める

投資信託とは、多くの投資家から集めた資金をプロが運用する金融商品です。

投資信託は銘柄によって異なるリスクやリターンがありますが、退職金の預け先として投資信託を選ぶ場合は、ローリスク・ローリターンの銘柄に限定するのが得策です。

ローリスクの投資信託の一例としては、日経平均株価やダウなどの指数と連動を目指すインデックスファンドがあります。

また、先進国の債券中心の銘柄や、多様な資産で組成されるバランス型なども比較的ローリスクと考えられます。

・投資信託のメリット・デメリット

投資信託のメリット・デメリットは以下のとおりです。

【メリット】

・運用の手間がかからない

・積立投資をしやすい

・分配金の他に値上り益も期待できる

【デメリット】

・保有中の運用・管理コスト(信託報酬など)がかかる

・購入時の手数料がかかる

※購入手数料なしのノーロード銘柄もある

・銘柄数が多いため初心者だと選びにくい

5. 高配当株|株式投資に退職金を預けるなら選びたい

一般的に株式投資はハイリスク・ハイリターンであり、そのため退職金の預け先としては不向きという考え方もあります。

ただし、長期に渡って安定的な経営を続けている企業であり、かつ一般の上場企業よりも高い配当利回りの高配当株は、退職金の運用に適している可能性もあります。

高配当株という用語に明確な定義はありません。

プライム市場の全銘柄の配当利回りの平均が2%台前半(2024年6月時点の予測値)であることを考慮すると、これを上回る配当を継続的に出し続けている企業が高配当株に該当すると考えられます。

・高配当株のメリット・デメリット

高配当株のメリット・デメリットは以下のとおりです。

【メリット】

・株式の中ではリスクが比較的小さい

・定期的にリターンを得られる

・現金化しやすい

【デメリット】

・成熟企業の場合、大幅な値上がり益を期待できない

・不景気や業績悪化などによって配当が減る可能性がある

・対象企業が倒産した場合、株式がほぼ無価値になる可能性がある

6. JーREIT|融資を受けにくい退職後でも不動産投資ができる

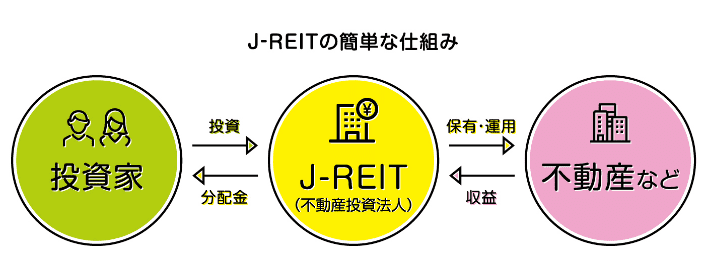

REITとは「Real Estate Investment Trust」の略で、不動産投資信託のことを指します。

読み方は「リート」となります。その仕組みは、投資家から集めた資金を複数の不動産で運用し、得られた利益を投資家に分配するものです。

REITは世界中で一般的な金融商品ですが、退職金を預けるなら日本の個人投資家に馴染みのある「J-REIT」を選ぶとよいでしょう。

一般的な不動産投資の場合、運用を始めるには多額の資金が必要です。

費用は金融機関の融資を受けてまかなうのが一般的ですが、退職後で安定的な収入がない人は審査にとおりにくいのが実状です。

J-REITなら融資を受けなくても始められるため、退職金の預け先としておすすめです。

・J-REITのメリット・デメリット

JーREITのメリット・デメリットは以下のとおりです。

【メリット】

・投資法人が不動産を運用するため手間がかからない

・投資法人が得た利益を分配金に回す比率が高い

※利益の90%超を分配金に回すと法人税が免除される

・分配金の他に値上がり益も狙える

・現金化しやすい

【デメリット】

・運用が上手くいかなければ、分配金が減るリスクがある

・投資法人が破綻するリスクがある

・商業施設やオフィスの銘柄は景気に左右されやすい

7.不動産小口化商品|インフレリスクを軽減できる

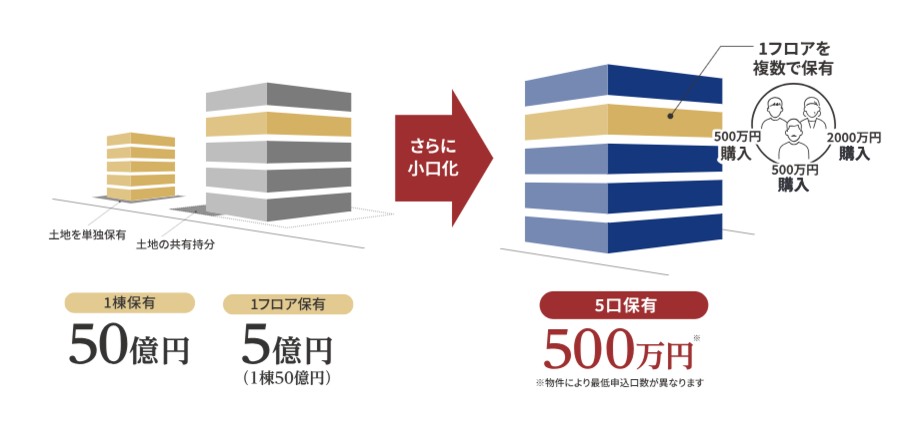

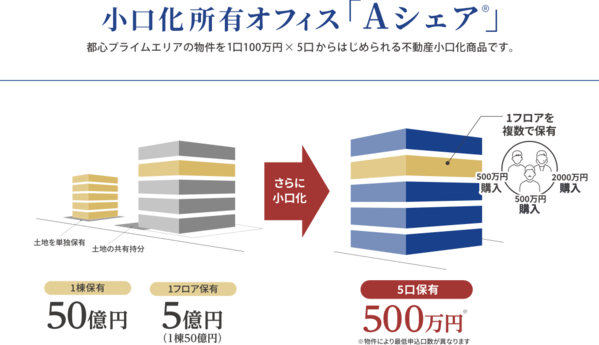

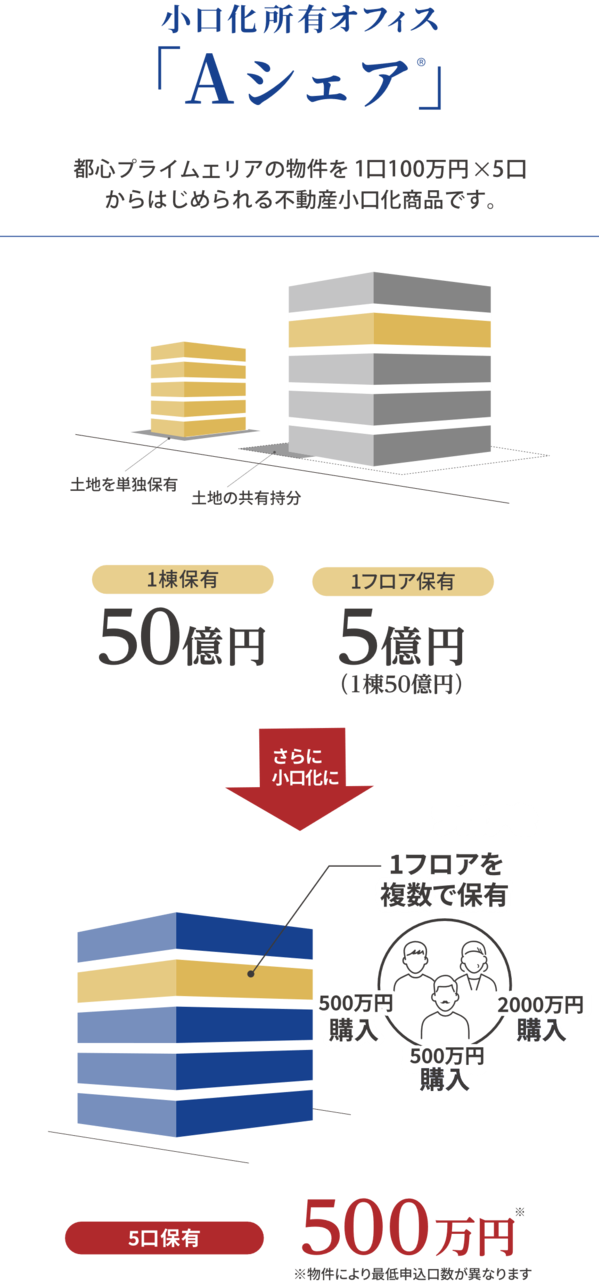

不動産小口化商品とは、オフィスビルや商業施設などの不動産を分割・小口化して販売する投資商品です。

複数の投資家から集めた資金で物件の取得や運用をおこない、得られた利益を出資額に応じて投資家に分配します。

不動産小口化商品は、不動産に関連する他の投資商品とは異なる性格を持っています。

たとえば、一般的な不動産投資では一等地にある高額物件やオフィスビルなどの大型物件を個人が取得するのは難しいですが、不動産小口化商品を利用すれば可能となります。

・不動産小口化商品のメリット・デメリット

不動産小口化商品のメリット・デメリットは以下のとおりです。

【メリット】

・物価上昇率を上回る(または同等の)利回りを得やすい

・現物の不動産ではないため、複数の相続人に分配しやすい

・不動産を運用する手間がかからない

【デメリット】

・1口あたりの金額が投資信託やJ-REATよりも高い

・途中解約ができない商品が多い

・一般の不動産投資と異なり、取得のために融資を受けられない

退職金の全額・大半を銀行口座に預けるのはおすすめできない2つの理由

退職金の全額または大半を銀行預金に預けることはおすすめできません。

なぜなら、国が物価上昇率の目標を2%に設定するなか、超低金利が続く預金を選んでしまうと、実質的なお金の価値が大きく目減りしていくからです。

詳しくは以下のとおりです。

1.インフレ時には現金の実質的な価値が下落する

物価が上昇している状況下で、退職金を銀行預金に預けることをおすすめできない理由は、「預金の金利」よりも「物価上昇率」が大幅に高いからです。

たとえば、あるメガバンクの普通預金の金利は、0.02%です(2024年6月時点)。仮に1,000万円を預金した場合、年間で得られる金利収入は2,000円しかありません。

ここからさらに、ATMを利用した手数料(110円〜220円)を差し引くと、手元に残る金額は微々たるものになります。

このような実情を踏まえると、銀行預金には資産運用の機能はほぼないと考えてよいでしょう。

一方、直近では日本でもインフレが顕著です。2022年から2024年の物価上昇率(前年比)は3%前後で推移しています。

・2022年度:3.2%

・2023年度:3.0%

・2024年度(3月):2.7%

2.物価上昇率2%で1000万円を保有した場合30年後に半分の価値になる

仮に、1,000万円を金利がつかない状態で長期的に預金し、物価が年率平均で0〜2%上昇した場合、下記のように1,000万円の実質的な価値は大幅に下落することになります。

| 物価上昇率 | 30年後の1,000万円の価値 | 実質的な下落率 |

|---|---|---|

| 0% | 1,000万円 | 変わらない |

| 1% | 740万円 | -26% |

| 2% | 545万円 | -45.5% |

上記のように、物価上昇率が2%で推移した場合、30年後には実質的なお金の価値はほぼ半減してします。

ちなみに、日本銀行は2013年1月から「物価上昇率2%」を目標に掲げ、これを実現・維持するために政府と共にさまざまな政策を行っています。

国策として物価上昇を目指している以上、個人の資産運用においてインフレリスクを回避することは不可欠です。

その方法はそれぞれ異なりますが、退職金の運用においては「物価上昇率を上回る利回りの確保」が重要です。

退職金を預ける際にこれだけは守りたいポイント4つ

退職金をさまざまな運用先に預けるなら、以下のポイントを意識しながら投資商品を決めることが重要です。

1.資産運用と銀行預金を上手く使い分ける

前述のとおり、退職金の全額または大半を銀行に預けることは推奨されません。ただし、これは退職金のすべてを資産運用に回すべきだということでもありません。

退職金を賢く預けるなら、資産運用(攻めの運用)と銀行預金(守りの運用)をうまく使い分けることが重要です。

両者にはそれぞれ以下のようなメリットとデメリットがあります。

| 資産運用 | 銀行預金 | |

|---|---|---|

| メリット | 退職金を効率的に増やすことが可能 | 一定金額(1,000万円まで+破綻日までの金利)が元本保証される |

| デメリット | 元本割れのリスクがある | 長期的に預けても退職金が増えない |

この資産運用と銀行預金の性格に基づいて、退職金を以下のように整理しておくとよいでしょう。

| 銀行預金 | 生活資金の確保用として利用 |

|---|---|

| 資産運用 | お金を増やす目的のために利用 |

2.ローリスク・ローリターンの預け先を優先する

退職金の預け先を考える際に最も重要なことは、「リスクとリターンは比例関係にある」ことです。

資産運用におけるリスクとリターンの意味は次のとおりです。

| リターン | 資産運用によって得られる収益を指す |

|---|---|

| リスク | リターンの不確実性を指す |

リスクとリターンが比例関係にあるということは、リスクが低ければリターンも低くなり(=ローリスク・ローリターン)、逆に、リスクが高ければリターンも高くなる(=ハイリスク・ハイリターン)となります。

また、両者の中間のポジションはミドルリスク・ミドルターンといわれます。

退職金の預け先については、ローリスク・ローリターンを土台にしながら、ハイリスクやミドルリスクの運用を組み合わせていくのが基本です。

なぜなら、退職金の大部分をハイリスク商品に預けてしまうと、大幅な元本割れリスクがある可能性があり、それによって老後資金が不足する可能性があるからです。

3.複数の預け先で長期投資・分散投資をおこなう

退職金の運用方法で成功するには、「長期投資」と「分散投資」を基本にして運用をおこなうことが重要です。

長期投資とは、投資商品を十年単位などの長い期間で保有し続けることです。

一般的に投資商品は、保有期間が長くなるほどリスクが軽減されるといわれます。

分散投資とは、1つの投資先に集中させて退職金を預けるのではなく、複数の投資先に分散して預けることです。

異なる性格を持つ投資先を組み合わせるほど、リスクを軽減する効果が高まります。

4.預け先の財務状況をチェックする

退職金の運用では、預け先の信頼性をしっかりチェックすることも大切です。

たとえば、退職金の預け先として定期預金を選んだ場合、1,000万円を超える退職金を1つの金融機関に預けるなら、念のため直近の財務状況を確認することをおすすめします。

なぜなら、前述のとおり、金融機関が破綻すると預金で1,000万円を超える部分がカットされる可能性があるからです。

また、JーREITは投資法人が所有する総資産(不動産)に対する負債総額の比率が高いと破綻リスクが高まります。

そのため、退職金を JーREIT に預けるなら、LTV(Loan to Value)などの指標を確認してから実行することが重要です。

LTVは(有利子負債総額÷総資産)×100で計算される指標です。

自身に合う退職金の預け先がわからないなら専門家の助言を受けよう

ここでは、退職金を預けるならまずは検討したい7つの運用方法をご紹介しました。

株式や投資信託などの金融商品を購入する場合は、まずは新NISAの口座を開設しましょう。

そして、残りの6つの運用方法から、性格の異なる複数の投資商品を選ぶことが重要です。

一例では、金融商品である投資信託、債券である日本国債、現物商品である不動産小口化商品などを組み合わせるなどのやり方です。

ただし、投資の初心者は自身に合う投資商品を判断できないことも多いです。

不安がある人は資産運用や家計の専門家(IFAやFP、不動産コンサルタントなど)に助言してもらったうえで決めるのが良いでしょう。